Defi很重要,但我们只能看到圣杯。

去中心化金融的狭义含义是“利用去中心化网络将传统金融产品转化为一种非中介、不信任、透明的协议”我们相信,DeFi更雄心勃勃的愿景是实现“全球市场准入”,也就是说,允许世界上所有能够上网的人公开持有或交易任何金融资产。

去中心化的衍生品能否成功开启下半年的DeFi?从最近在DeFi市场的爆炸,我们可以看到一些显著的特点。从DEX、稳定币、杠杆贷款、合成资产到新兴保险产品。随着流动性挖矿的强劲势头,DeFi将传统金融产品转化为协议的速度是过去的100倍。我们还看到,更为复杂的原则和结构性金融工具已开始渗透到房地产市场。但是,由于缺乏一些基本的产品和服务,目前的DeFi作为一个“去中心化的金融市场”并不完整。

与传统金融产品的发展类似,目前房地产市场的繁荣也是典的“债转债”扩张,包括众所周知的超额抵押贷款利率和流动性挖矿中最常见的多层嵌套资产。在这样的市场中,我们只能依靠超额抵押来规避主体的信用评价。然而,从本质上讲,抵押贷款是金融市场中最不敏感的产品。

在过去几个月的经济繁荣时期,支持流动性挖矿的基础资产大致可分为三类:交易费用、贷款利差收入和抵押贷款管理代币。我们已经看到,当基础资产的回报(或“生产率”)不足以支撑信贷繁荣时,就会出现类似传统“金融危机”的风险反弹。因此,如果德孚实业要想真正发展,丰富而坚实的基础资产仍然是最重要的基石。

在传统金融市场和房地产市场,对“Safu”资产和流动性的需求是持续和稳定的。在传统的金融市场中,一方面,我们看到大量的货币性资产以短期债务抵押,长期债务以**信用为基础,通过回购或资产证券化产生的准货币或MBS、ABS等资产抵押。另一方面,在此基础上形成了规模大、工具丰富的金融衍生品,发挥了风险管理、资产定价和增强市场流动性的作用,形成了一个系统的金融市场整体。

无论我们期望DeFi市场淘汰cefi(中心化式金融)市场,还是合并两个平行领域,DeFi用户对Safu资产、流动性和风险定价的需求同样迫切。我们不希望DeFi生产出**无风险的资产,但我们希望通过衍生品协议产生资产证券等替代品,接近无风险资产等。

在目前的债务抵押贷款市场,我们可以看到,有一些资产与法定货币挂钩,如美元贷款和抵押债务头寸“Dai”——接近无风险资产。但我们仍渴望更全面的收益率和波动率结构。但市场仍缺乏必要的金融工具和定价机制。在测绘传统金融市场产品的过程中,必须突破构建全面去中心化的金融衍生品的挑战。

Defi缺乏衍生品,而且这个市场总是不成熟

我们一直高度关注合成资产,与金融资产头寸类似,其中一些资产的表现相当于金融衍生品的代币版本。同时,我们期待着原始的去中心化衍生品协议,以结构化的“Safu”资产、交易和风险/波动性对冲工具支持DeFi,并用更丰富的风险管理和流动性增强工具改善DeFi领域。

金融衍生品的概念实际上相当广泛,从掉期、远期到期货和期权。标的资产包括利率、权益、外汇、商品和其他资产产品。它们被广泛用于平衡头寸风险、流动性、对冲、杠杆和其他投资组合和流动性管理需求。据国际清算银行(BIS)统计,全球金融衍生品市场规模超乎想象,规模可达到全球GDP的10倍以上,并继续保持快速增长水平。

(最终用户进行衍生品交易的目的)

(过去一年产品用途的变化)

我们对去中心化衍生品行业持坚定乐观态度,不仅因为从短期业务角度来看,去中心化衍生品协议可以分享中心化衍生品巨头(如bitmex、okex和deribit)的部分利润;更重要的是,从创造长期价值的角度来看,去中心化衍生品市场潜力巨大,在整体上是生态系统的核心。对于DeFi行业来说,这将是最难克服和最难完善的,但它也是最有利可图的部分。

去中心化衍生产品协议的蓬勃发展将打破DeFi协议的孤岛;DeFi-LEGO的结合可以创造更多有希望的机会。

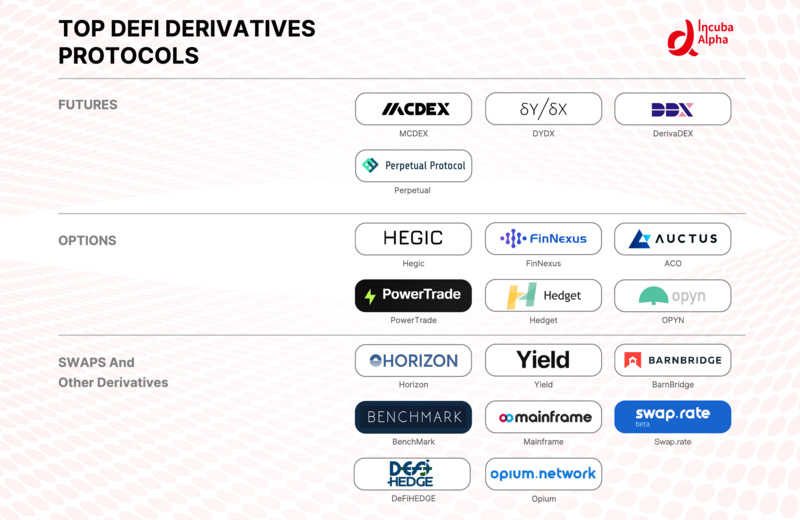

(top DeFi衍生品协议)

我们相信有几个趋势很快就会出现:

1衍生品协议的结合将创造出高风险回报的金融产品

去中心化衍生品协议可以丰富DeFi世界的基本金融产品结构。以这些协议为基础的更加规范的投资理财产品将似乎能满足用户的投资需求。同时,通过衍生协议的组合,我们可以开发出更符合特定风险和利润结构要求的定制化产品或策略。

例如:

Mcdex计划推出基于去中心化**掉期的结构性产品,这将允许用户通过杠杆交易获得利润。

finnexus期权协议计划推出一项期权交易策略,帮助流动性供应商对冲AMM做市的波动性;

IRS(利率互换)协议(例如地平线金融)它可以与期权/期货协议结合,**经典的OBPI(基于期权的投资组合保险),为DFI市场提供固定收益增强产品。

这些对传统金融市场的映射将为DeFi世界提供更丰富的资产类别,并使当前动荡的DeFi世界的收益率曲线更加稳定。

2去中心化金融衍生品的专业化和复杂性将重新定义资产管理的商业模式

传统金融市场普遍面临着投资经理的信任挑战和道德风险。随着非托管的特点和去中心化金融衍生品的出现,传统金融机构以资产管理人和第三方托管人的经营模式将发生革命性的变化。

从短期来看,现在扮演“投资经理”角色的Def机*池将面临同质化和降低预期收益率的挑战。他们很快将开始在产品设计能力上相互竞争。

仅限于普通流动性挖矿的“挖坑卖地”策略的机关*池,很快就会失去市场竞争力。我们可以看到这样的事情DFI.货币机关*组合的出现,如刺身掉期和其他社区一直在讨论更丰富的投资策略,并计划推出基于金融衍生品的策略,为用户提供更丰富的风险回报矩阵。

从长远来看,金融产品的丰富和市场深度的提高,将进一步增加对专业投资咨询和服务的需求。去中心化主动资产管理协议和投资咨询协议,如dhedge和set,将具有巨大的发展潜力。

对传统金融市场的金融产品进行去中心化映射并不是DeFi和分权协议的真正含义。去中心化衍生品协议的发展将是前所未有的,它将重新定义资产管理的性质。在过去的100年里,现有的商业模式没有受到挑战。我们的目标可以通过DeFi来实现:“世界上任何一个能上网的人都可以公开持有或交易任何金融资产或交易。”

文章链接:https://www.btchangqing.cn/133375.html

更新时间:2021年06月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。