Defi是交易运营商、抵押运营商和利率运营商的组合。

原题:第二讲:抵押经营者在房地产业性质研究中的作用

线性算子没有值,非线性算子有值?

线性运营商也有价值,但他们不能沉淀去中心化的资产,也就是说,他们不能证券化。非线性算子可以形成自增强属性(尺度越大,值越高)。如果此属性由token表示,则表示去中心化的资产。如果它是线性的,则与此标记不对应。我们的目标是基于运营商生成新的本地资产,而不是完成价值转移。

Defi正在寻找非线性算子。前提是只有非线性算子才能沉淀出去中心化的原始资产。为了将线性运算符证券化或资本化(下同),我们专门构造了压缩机制(nest1.0)。因此,存在一定的逻辑缺陷,即线性算子的博弈无法实现,存在逻辑矛盾。博弈化要求规模越大,价值越大,非线性结构会形成障碍;否则,小规模和大规模没有区别,线性意味着小规模和大规模没有区别,所以我们不能刻意基于线性算子进行博弈,这种配子化的结果就是fcoin。

房贷经营者是线性的,为什么复合具有规模优势?

线性并不意味着利率曲线是线性或非线性的,但在均衡利率下,贷款规模并不影响贷款利率。复利实际上只是在抵押贷款时使用价格预测机,但实际的贷款过程需要利率,而且不存在均衡利率,因此依赖利率算法,这是一个非线性算子来确定贷款过程。Compound的公式是非线性的。规模越大,利率越高或越低。线性定价的均衡利率与规模无关。但如果它是纯线性的,就必须有一个利率预测机器。有了利率和价格预测机,整个贷款过程是线性的。给定一个价格,10 ETH和100 ETH都是相同的价格(不考虑影响成本),这意味着价格已经达到平衡。非线性算子将价格与规模联系起来,形成博弈属性,沉淀去中心化资产。

如果Maker没有稳定费,它就不能获取价值?

如果不考虑清算风险,不收取稳定化费用,MKR也有一定的捕捉价值,这是Dai的共识(即形成流动性溢价)。然而,如果市场是完全的,即不考虑所谓的心理依赖(不考虑一致的信念和期望等主观因素),那么MKR就无法捕捉价值。稳定币的网络效应是由使用价值或其他因素决定的,如合同锁定:使用稳定币时,有续约成本,但无论是dai1还是dai2,内在价值都是相同的(dai1和dai2是指两个参数完全相同的相同合同抵押的稳定币)。

如果考虑清算风险,就有可能捕捉到价值,这就是保险资金平行资产的含义。保险资金越大,规模越大,因为维稳费可能与此有关,而维稳利率没有利率预测机。事实上,使用价值是由更新协议的成本决定的。如果协议自动更新,则使用dai1或dai2的协议是相同的,因此两个合同是等价的(不管清算风险如何)。对于整个网络,只有一个稳定币具有**的更新成本。这是因为很难发现合同。如果我们实现相同的开发范式或结构,可能就没有更新成本。写一份生成dai1和dai2的通用工厂合同。如果下游接受这个标准,就不会有更新成本。如果开发范式更加开放,就不会有这样的事情。只要抵押物是相同的,产生的抵押物就会是相同的。如果不考虑清算风险,改变发展范式,MKR就是一个简单的抵押经营者,没有价值。

一级资产是中心化在产业链上形成的基本证券,如nest和COFI。并行资产可以在没有代币的情况下是闭环的,因此它们不会被发行。Compound和制造者不使用预言机,但它们本质上是它们的担保资产。担保资产实际上是一种基本证券,但不是去中心化资产,也不是我说的原始资产。它们相当于将信贷引入供应链。正如我在上节课中所说,原则上,借款和稳定币依赖于保险来保证其价值,而不是建立在非线性利率预测机器上的博弈。原则上,利率也需要交易和定价,交易频繁且规模较大。但由于利率波动不是很大,很多时候,简单的人工设定或简单的算法设定是合理的。例如,国债可以交易,但房地产利率可能长期保持不变。利率市场化还太早,所以复利没有大问题,因为目前利率套利难度太大。

现在的按揭贷款需求链上还不足以产生完美的定价需求。因此,我认为固定利率算法目前是可行的,它体现在稳定币或平行资产上,即利率运营商和保险资金。我认为所有的房贷经营者都应该用保险资金,这是完全闭环的。这是对maker上并行资产的改进。

交易算子(包括利率算子)、抵押算子、期权算子、触发算子(智能合约的特殊性)、随机算子、递归算子、保险算子、利率预言等。Defi是这些基本运算符的组合。鸟巢也有这么多年了。从互联网到区块链,完全原创的软件工程设计在中国实属罕见。

让我们看看抵押贷款运营商的核心风险。由于它是去中心化的,涉及抵押和清算两个过程,抵押利率和清算额度是抵押经营者面临的两大风险:关闭风险和清算风险。所谓停工期,是指从抵押开始到触发清算的时间;清算风险,是指抵押率不低于1%的资产能否正常**。假设价格走势长期普遍有效,短期内可能出现跳涨,导致清盘可能无法完成,引发停产的是价格已经到达清盘线。

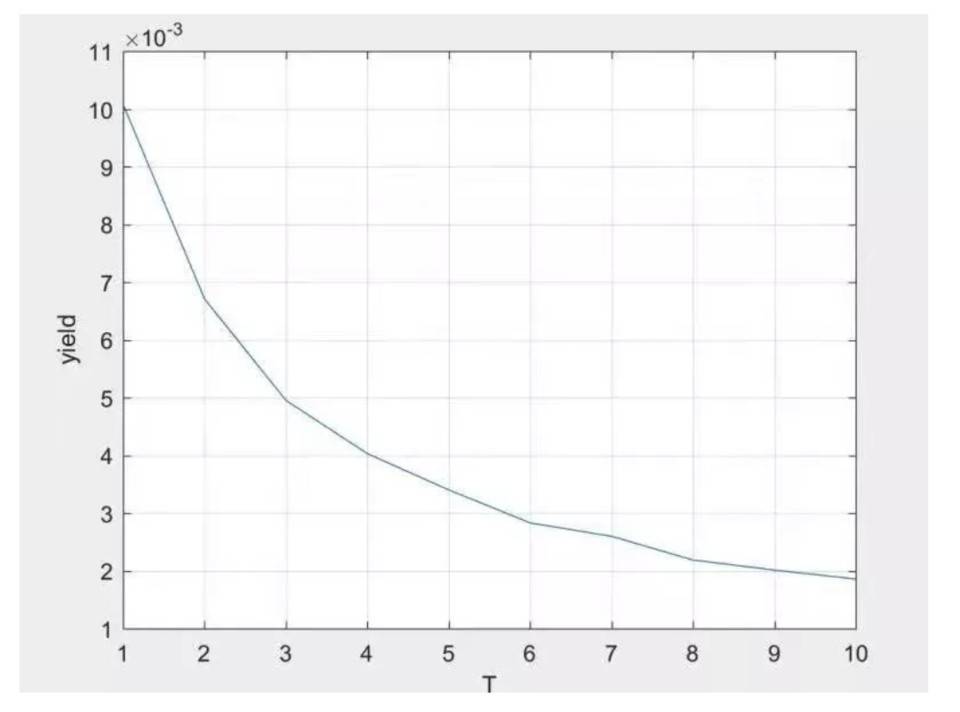

让我们做一个假设,一个人的按揭贷款,假设利率是r,但是一旦利率停止,他将得到从贷款开始到停工的利息收入,然后他只能得到无风险的收入。假设无风险收益为0,那么给定R,不同的按揭利率会使贷款人获得不同的收益。这是抵押贷款运营商的风险结构,可能就是这个图。这也是一种独特的期限结构。

接下来,我们来谈谈清算风险。抵押品能否在一个清算时间内快速交易将受到三个因素的影响:1)波动性,2)资产流动性和3)清算规模(清算方法暂不讨论)。因此,原则上,**是在K和C之间动态变化,跟随波动。但一旦动态化,产品设计可能会影响用户的感受:用户记不住收尾线,因为波动性可能很大。所以原则上K和C的设计比例是固定的,比如相差10%~20%。那么,清算可能成功,也可能失败。比如流动性差,可能导致所谓的头寸交叉;或者清算规模过大,无法结算。因此,保险资金来解决清算风险。

稳定费用部分由抵押利率决定,部分由总抵押比率决定(即ETH抵押贷款总额与流通总额的比率,同时考虑流动性和清算规模)。当然,也可以考虑波动性(**是K和C)。这样,保险资金就可以根据规模获得很高的利率,自然也就平衡了。这里,仍然使用利率的非线性算子。如果使用利率预测机,那么保险资金就不会在意资金池(资金池的规模没有差别做平行资产,也不能沉淀资产)。没有利率预测机,就会形成规模效应。

其实,这些利率操盘手都是保险资金操盘手。纯粹的利率运营商(如借款时如何确定利率)与保险资金的保险运营商不一样。保险基金不能对冲和承担市场的不完全风险,因此可能会出现亏损。复合和创客都需要保险资金来形成自我增强。没有保险基金,整个过程就是一锅粥。抵押人相互承担清算风险,没有足够的收入补偿,保险资金非常清晰。

文章标题:defi本质研究:抵押经营者设计理念分析

文章链接:https://www.btchangqing.cn/181090.html

更新时间:2021年06月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。