今年5月,Uniswap发布了其自动做市(AMM)协议的第三个版本。Uniswap V3的一个主要改进是,流动性提供者(liquidity provider,LPS)可以将流动性部署到特定的价格范围,而不是从0到0的所有价格∞ 如Uniswap V1和V2。

尽管改革Uniswap V3 LP智能合约的既定目标可能会提高资本效率并提供更好的流动性头寸控制,但新流动性制度的一个结果是Uniswap V3的流动性头寸有效地由两种常见的期权表示:现金担保看跌期权和备兑看涨期权。

这是本系列的第一篇文章,旨在探讨Uniswap V3流动性头寸与更传统的衍生品之间的相似之处。

Uniswap LP代币和选项。将Dai ETH Uniswap V3 LP的仓位配置到高于当前现货价格的一个点,相当于编写Dai ETH备兑看涨期权。

Uniswap V3的流动性

Uniswap V3的流动性提供了将流动性部署到任何价格范围的能力(来自Uniswap V3白皮书)。

中心化流动性:流动性提供者(LP)有能力通过在任何价格范围内“捆绑”流动性来中心化流动性。这提高了资金池的资本效率,使有限合伙人能够接近其偏好的准备金曲线,同时仍然有效地与资金池的其他部分进行聚合。

关注流动性。Uniswap V3的流动性可以提供到特定的范围。仅当资产价格在部署点内时才收取费用。

尽管实施中心化流动性需要完全重写AMM LP协议(包括从基于ERC20的流动性头寸转移到基于NFT的流动性头寸),但Uniswap V3赋予LP更多的头寸控制权。此外,LP可以部署中心化的流动性头寸,以接近任何流动性分配,包括现有的AMM,如balancer或curve(有关更多详细信息,请参阅Dan Robinson的文章)。

区间订单和单点流动性

流动性头寸部署在0到∞ 将重现Uniswap V2头寸的回报,可在任意两个值之间配置流动性。这使得资本效率在理论上有了惊人的4000倍的提高。

此外,中心化流动性的一个应用是能够创建范围订单:

使用Uniswap V3,人们可以通过在特定范围内提供单一资产作为流动性来处理限额订单。与传统限价令一样,区间限价令的设定也有望在未来某个时点执行。当现货价格超过订单的全部价格区间后,可以提取目标资产。

如果出现价格波动,部署“宽幅”订单可能会增加费用,这意味着用户在买卖资产时可能会获得折扣。

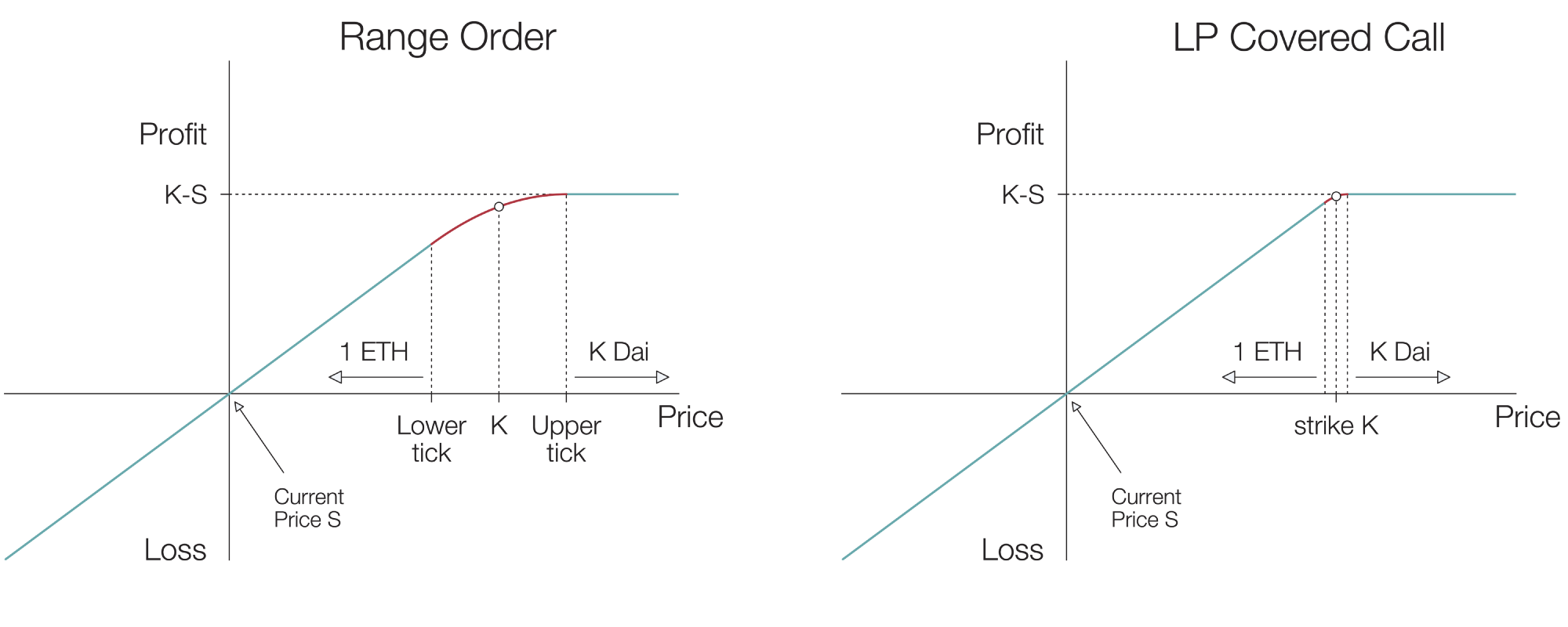

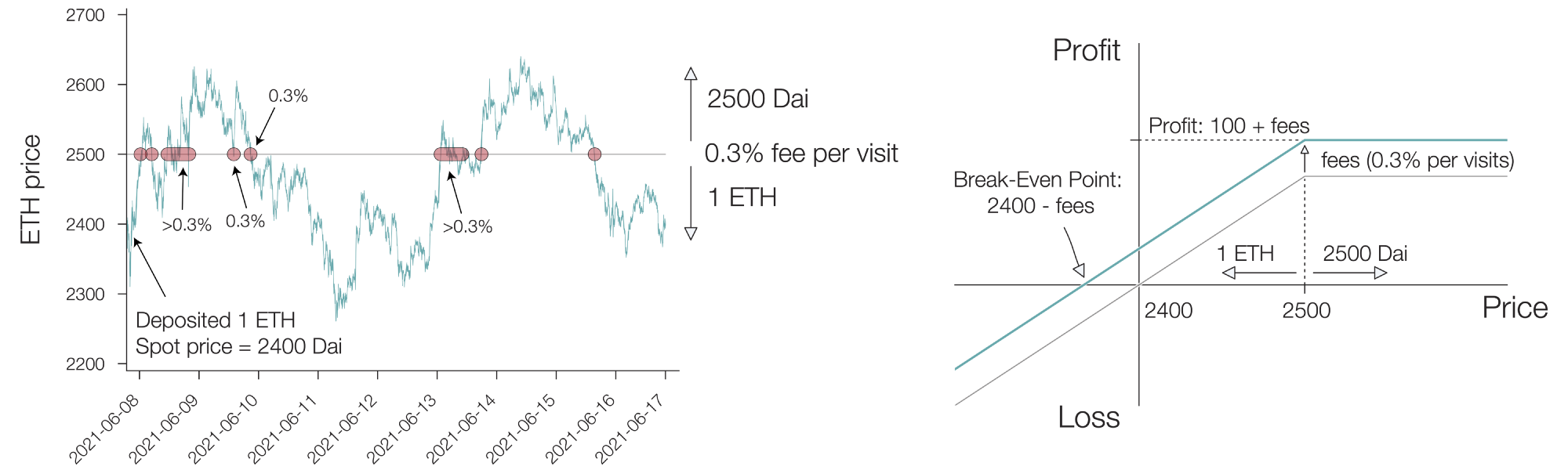

左图:在当前现货价格之上配置流动性,创建区间订单,当价格在低位和高位之间移动时,将ETH转换为Dai。正确的。流动性被配置在一个狭窄的单点范围内,以创建一个“备兑看涨期权式”还款,即当现货价格超过履约价格时立即卖出ETH。

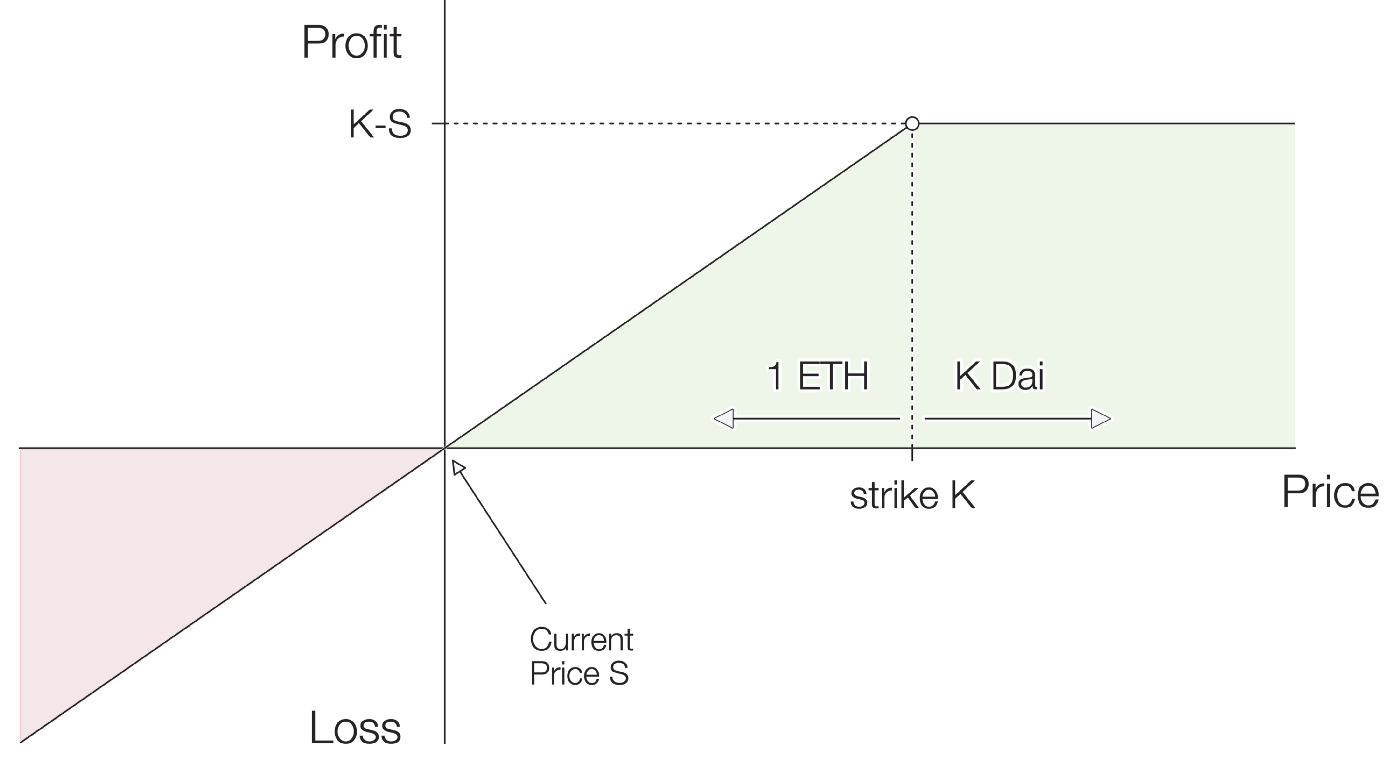

如果我们看谱的另一端并考虑Day-LeP位置的值被部署到一个点,我们发现该位置将在该点的下方为*埃,正好高于该点的* DAI。

在某种程度上,这就像一个有掩护的电话。LP token完全**了只有当现货价格高于到期行权价格时才出售备兑看涨期权资产的方式。然而,LP代币没有到期日,标的资产通过交易活动自动转换。

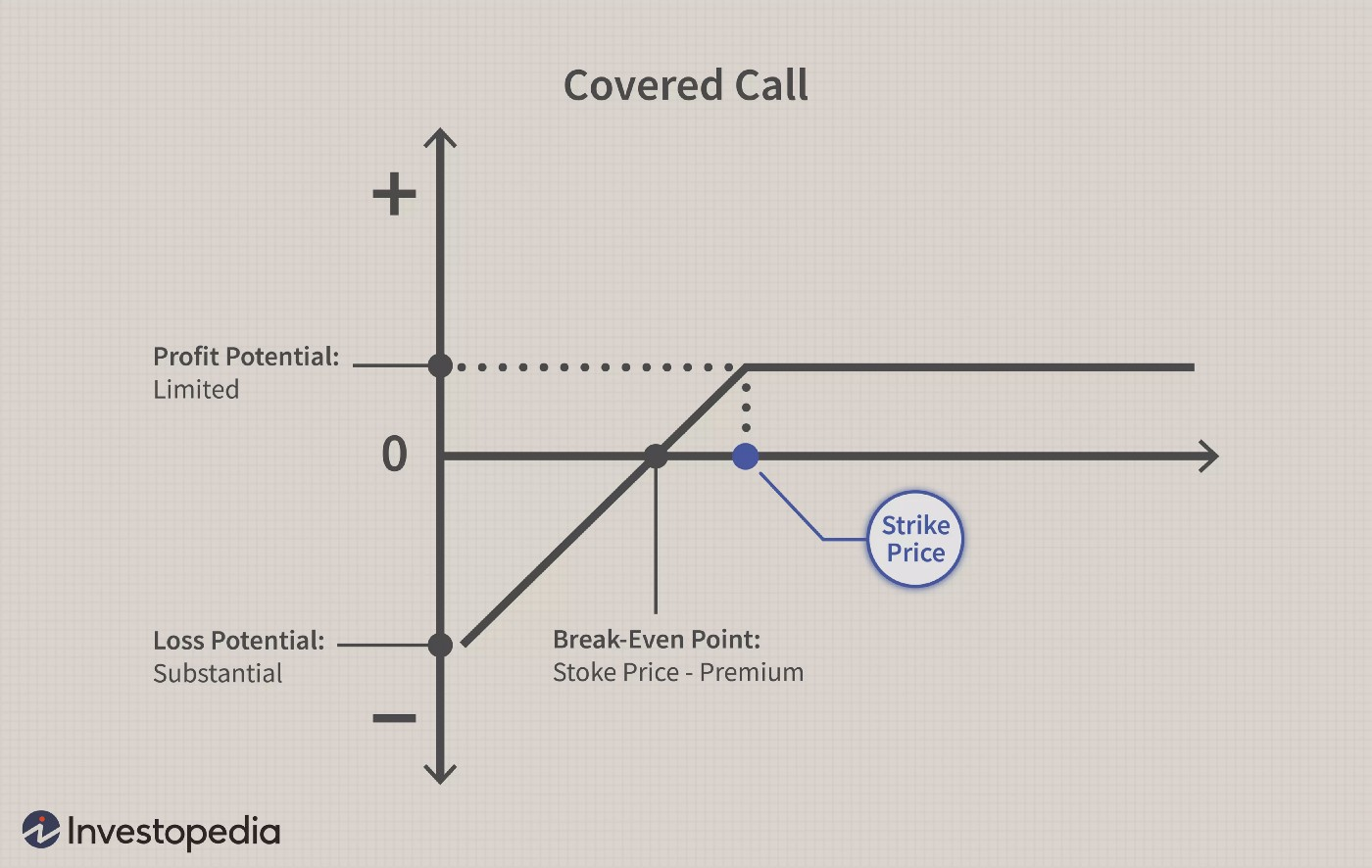

请注意,由于熊市看涨平价,覆盖看涨的回报图与现金担保看跌的回报图完全相同。因此,根据流动性配置时的行权价格是否高于或低于当前现货价格,Uniswap V3流动性头寸为空头现金担保看跌或补仓看涨。

备兑看涨期权。备兑看涨期权的获利潜力有限,在中性对看涨环境中最为有利。图片来源:Julie Bang© 投资

非到期**期权的预期报酬率

期权卖方在出售期权时通常会获得溢价,期权的价格可以通过Black-Scholes(BS)模得到。本文将不讨论BS模的所有细节,但重点是期权的价格取决于当前现货价格、到期时间和一个称为隐含波动率的参数,它反映了相关资产的预期未来价格变化。

由于Uniswap V3 LP头寸没有隐含的波动性和到期日,我们不能直接应用类似于BS的模来估计单点LP头寸的价格或预期收益。然而,我们知道,应计费用的增长率与I)交易量和II)与所提供的所有流动性相比的流动性头寸大小成正比。因此,如果流动性提供者拥有当前价格点部署的所有流动性的1%,他们将收取该价格点内所有交易的1%。

此外,每次现货价格超过流动性规模时,收费将等于固定的0.3%(或1%或0.05%,取决于AMM的收费结构)。这是因为所有流动性头寸在越过规模线时都需要转换,因此0.3%的费用是根据LP头寸的总价值收取的。

因此,如果以非常接近当前价格的行权价格提供流动性,当现货价格离开并重新进入行权价格时,流动性提供者可以多次收取0.3%的费用。另一方面,如果在极端市场中价格快速上涨或下跌,LP可能只收取0.3%的一次费用。

ETH-Dai LP头寸的投资回报率

为了量化LP标记看涨看涨头寸的投资回报率(ROI),让我们来看看下面的假设情景。

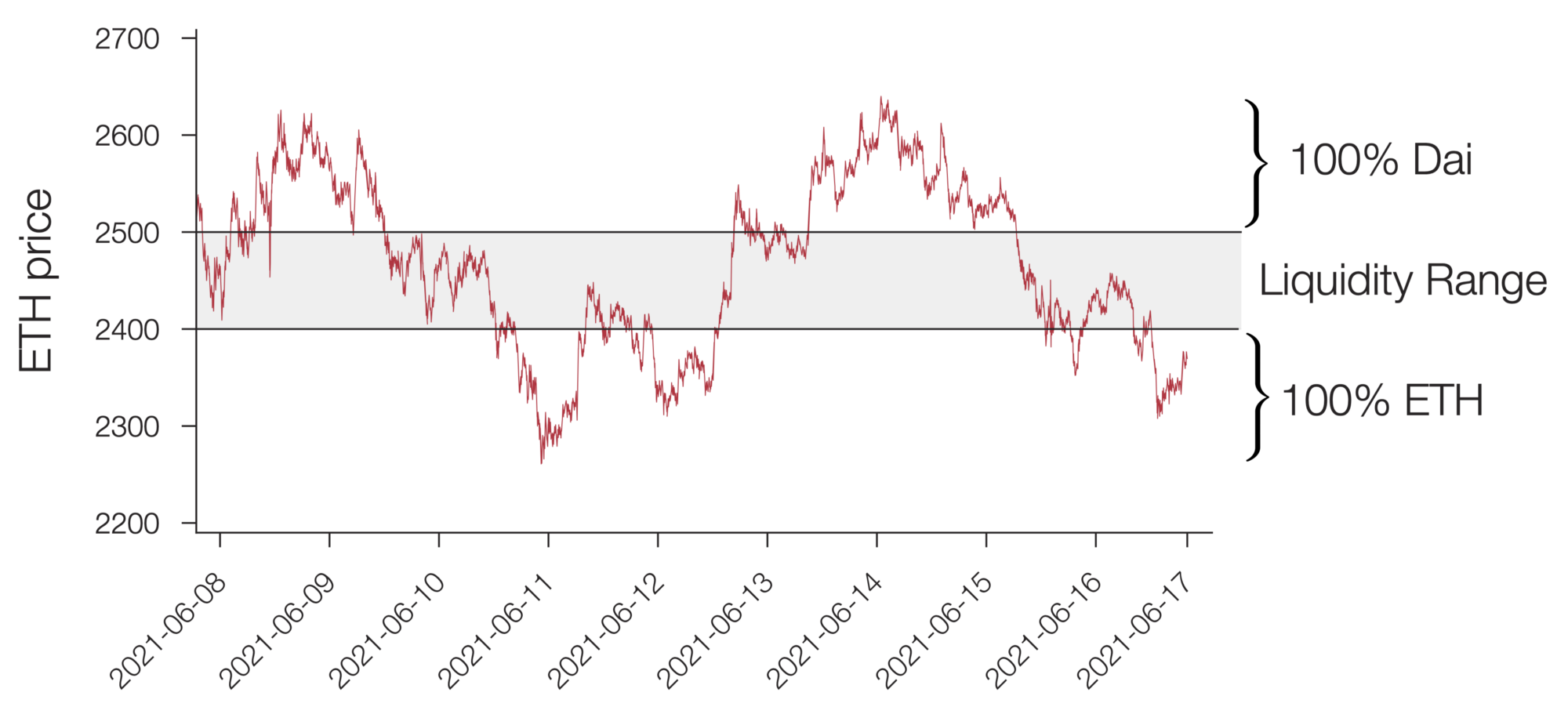

在这里,用户在6月8日将ETH锁定在(2498.92513.9)定义的LP位置,当时ETH的价格为2400。该位置被保留了11天,并在6月17日价格恢复到2400 Dai时被移除。

LP承保看涨期权。单点流动性将在每个资产价格接入点价值中累积0.03%的固定成本。在这里,ETH现货价格从6月8日到17日多次突破2500点,LP实现了150%的年回报率。收费降低了盈亏平衡点,增加了头寸的盈利潜力。

在这11天里,ETH的价格已经16次突破2500点。在这种情况下,用户将在11天内获得4.8%的回报,此外,当价格在2498.90和2513.90之间时,还将收取费用。即使我们只考虑每项收费的0.3%,也相当于每年投资回报的150%。

当然,当流动性被去除时,如果价格下跌超过4.8%,LP将遭受损失。如果价格上涨超过2513.90,实现的收益也将受到限制。

然而,头寸的回报与备兑买入相同,这些假设损失被理解为任何备兑买入策略的组成部分。换言之,与单纯持有相关资产相比,套保看涨策略没有额外的风险。同时,限制上涨的利润将通过收取费用/溢价来减少持仓的盈亏平衡点。

为了准确估计LP头寸的预期收益,我们仍然需要知道资产访问特定价格的理论次数(即“停留时间”)。停留时间和重新进入事件的数量可以使用基于扩散的资产定价模来计算,该模使用不同于用于推导期权定价的Black-Scholes模的假设。我们将在以后的文章中介绍这些模。

未来工作

本文重点介绍了Uniswap V3 LP头寸和期权衍生品之间的相似之处,并展示了单点流动性头寸的行为方式与备兑看涨期权(或空头期权)类似。

有趣的是,由于LP代币永远不会到期,单点流动性头寸将表现为“**性”备兑看涨期权。尽管这些选项不同于paradigm的Dave white和Sam bankman fried提出的**性选项,但Uniswap V3的流动性头寸不需要每天都重新平衡,而且可以被动地进行管理,用户的输入很少。

在以后的文章中,我们将讨论Uniswap V3 LP token如何**更复杂的短期溢价期权策略,如短期看涨期权、跨座期权和宽跨座期权。我们还将得出这些策略的预期投资回报。

请注意!

文章标题:uniswap V3-LP与传统永续看跌期权的相似性及其定义方法

文章链接:https://www.btchangqing.cn/294112.html

更新时间:2021年07月02日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。