Sushiswap在Uniswap的许多分叉项目中脱颖而出。我相信没有人会料到9月份会有新的发展。

虽然它们相互竞争,但sushiswap和Uniswap的发展实际上是互利的,它们共同把DEX的蛋糕做大。本文从五个连锁指标对sushiswap和Uniswap进行了比较,以帮助我们更好地理解这两款重量级AMM产品。

一开始,寿司交换只是Uniswap名为分叉项目的食物的一个典例子。然而,寿司不仅生存了下来,而且在AMM模式下发展和创新超出了大家的预料。现在,sushiswap可以在许多层面上与Uniswap竞争。

目前,这两款AMM已经分为两款完全不同的产品。Sushiswap已经发布了新的功能,比如bentobox。Uniswap的核心开发人员一直致力于构建Uniswap v3。Uniswap V3的发展前景还很难估计,但可以肯定的是,这两个协议之间的竞争正在升温。

本文深入研究了sushiswap和Uniswap的链索引,比较了两种AMM协议在DEX**中的相互匹配。

音量比较:Uniswap获胜;

如果你想衡量任何去中心化交易所的成功与否,最基本的指标之一就是交易量。毕竟,去中心化交易所的核心目的是促进参与者之间的代币交易。尽管Uniswap在整个DEX领域的成交量中仍处于领先地位,但swap的成交量却不容忽视。

在过去三周里,Uniswap的平均周交易量接近60亿美元,而sushiswap的交易量为28亿美元,这对于一个只存在了几个月的协议来说是相当可观的。

就在一个月前的12月,sushiswap平均处理了Uniswap每周交易量的25%。目前,该协议的平均吞吐量为Uniswap事务量的48%。

数据来源:沙丘分析

数据来源:沙丘分析

数据来源:沙丘分析

总协议流动性:Uniswap获胜

除交易量外,DeFi协议的锁定价值或协议中可用的总流动性也是衡量DEX成功与否的关键指标。

寿司掉期通过“吸血鬼攻击”这一新颖操作获得了自己的交易量。在寿司交换的早期,这种玩法损害了它的声誉。毕竟,它的对手是DeFi的**Uniswap。

人们很难抗拒象征性激励的诱惑。寿司掉期的“分叉加代币”策略体现了代币激励的威力。但Uniswap正在反击。在sushiswap推出后的几周内,Uniswap还采用了硬币发行策略。当然,游戏还没有结束。

Uniswap比sushiswap更进一步。它追溯分配15%的代币金额给以前的用户。以前使用Uniswap的人赚了几千美元作为回报。就像复地的做市热和挖矿热一样,Uniswap的追溯分销方式也成为了DeFi行业的标准配置。当旧协议和新协议启动代币时,都将使用此方法。

Uniswap发行货币后,磁盘将立即翻转。

在8月份大量吸收流动性后,在推出Uniswap token获得uni token后,流动性提供者纷纷回到Uniswap参与流动性挖矿。

几个月后,局势变得越来越稳定。Uniswap和swap现在都拥有数十亿美元的流动性。然而,有一个关键的区别。

在2020年11月流动性激励结束后,Uniswap的30亿美元流动性池现在根本没有得到代币激励的补贴。同时,寿司掉期继续大力奖励LP(流动性提供者),并进一步发放寿司代币奖励。

数据源:代币终端

应当指出的是,尽管Uniswap的做市商(LP)并非直接受到uni代币的激励,但许多项目将Uniswap作为其主要交易场所,并鼓励其社区为各自的Uniswap池提供流动性。

无论如何,高流动性和缺乏原有的单一激励机制是同时存在的,这说明Uniswap已经达成了产品与市场的共识。Uniswap继续是经销商和代币项目的首要交易平台,主导整个市场。然而,这项掉期交易的总流动性也已突破20亿美元的里程碑,这一点很难被忽视。

Sushiswap现在有很大的市场深度,关键的DeFi项目,特别是year生态系统,选择Sushiswap作为其主要的流动性来源。

收入比较:Uniswap获胜;

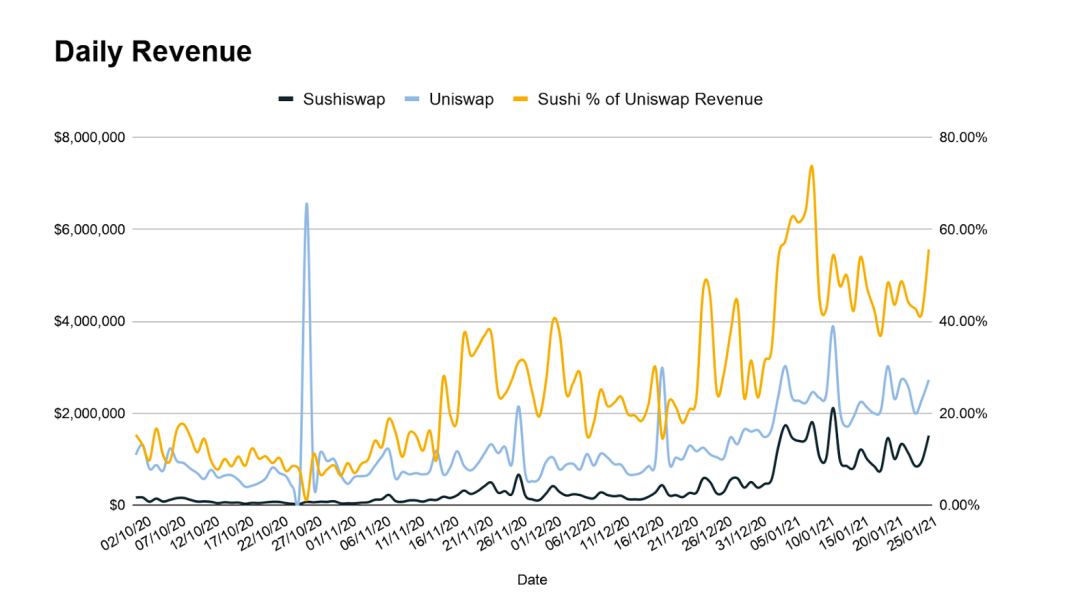

Uniswap和sushiswap在交易量和流动性深度方面的竞争非常激烈,收益状况成为另一个值得关注的关键指标。这里的收入是指用户交易费用给LP(做市商)带来的现金流。值得注意的是,这两个协议的特点是,任何交易对的交易费为0.3%。

在整个WiFi领域,Uniswap是一个**。协议是印钞机。2021年1月,Uniswap为LP平均每天创造了230多万美元的收入,远远超过了该领域的任何其他协议。

哪个竞争对手更接近它?是的,你猜对了。寿司交换。尽管sushiswap的AMM只占Uniswap每日收入的一半,但它仍然为sushiswap的LP带来了平均7位数的收入,每天产生约120万美元的收入。

与成交量数据一样,从收入角度来看,这一数据也在增长。本月早些时候,这笔交易飙升,创造了约64%的Uniswap同期每日收入,而过去7天的平均收入约为Uniswap每日收入的46%。相比之下,sushiswap仍明显低于Uniswap。

数据源:代币终端

P/s比较:SWAP获胜;

市场价格与收入之比(P/s)已逐渐成为DeFi协议的一个共同指标。P/s值将代币的价格与相应DeFi协议的收入进行比较,后者是根据协议的交易费用收入评估协议市场价格的指标。

这意味着市盈率较低的代币可能比市盈率较高的类似协议具有更公平的估值,或者市场对代币增长的预期较低(反之亦然)。

根据token terminal的数据,sushiswap的市盈率一直稳定在5左右,而Uniswap最近由于过去几周价格的大幅上涨,市盈率达到了15左右。

数据源:代币终端

有鉴于此,从Uniswap目前产生的现金流来看,与SWAP相比,Uniswap目前的市场估值过高。但这并不意味着Uniswap被高估,或者sushiswap被低估。如前所述,这个估值指标背后有许多细微的差别,这取决于读者对数据的解读方式。

两种协议的代币设计

我想进一步谈谈这两项协议的代币机制。

Uni代币目前是非生产性治理代币,这意味着它们不代表Uniswap的任何经济权利。另一方面,寿司的持有人确实有权要求获得协议的现金流,并使其成为生产性资产。

有鉴于此,Uniswap V2引入了一个可选的协议收费比例参数,可以选择将传输到LP的服务收费比例从0.3%降低到0.25%s,剩余的0.05%通过去中心化的治理过程进行分配。

Sushiswap采用这种模式,但它并不像Uniswap那样模棱两可地对协议收费(默认情况下是关闭的)。相反,寿司持有人可以通过抵押代币的方式直接获得协议的现金流。

在过去30天里,sushiswap已将530万美元的抵押收入分配给代币抵押人,年化回报率约为8%。如果Uniswap实施同样的模式,根据30天的收入数据,该协议将使uni抵押人的收入翻倍,即本月1100万美元。

据此计算,如果Uniswap也采用sushiswap模式,uni抵押人的年收入可达1.32亿美元,年化收益率为3.1%。

成交量价格比(P/V):;

量价比(P/V)是一种相对较新的、针对特定指标的估值指标,它与量价比具有相似的特征。

市盈率根据流动性协议的成本估算。在研究不同费率的协议时,成本的金额可能不同,这很难比较。P/V比率忽略了这些差异,并根据DeFi协议中的交易量来衡量市场对协议的价值。

简言之,寿司掉期目前的市场市盈率为4,这意味着寿司掉期每天每1元交易量,市场估值认为可以值4元;而Uniswap的市盈率更高,为11,这意味着每1元交易量对应的价格约为11元。

数据源:代币终端

与市盈率类似,市场可能会给予Uniswap更高的估值,显示出更高的市盈率,因为他们对协议的增长预期将高于预期。此外,鉴于sushiswap仍然是一项相对较新的协议,市场对该协议的增长预期可能较低,因为该协议尚未明确界定其护城河,而Uniswap已经明确了这一点。

价格表现:掉期交易获胜;

好吧,我们说正题吧。最终的基本面和估值指标只能让你走这么远,市场才是最终的判断。那么这些协议是如何执行的呢?

最近几周,这两种代币出现了大规模的上涨,所以无论你持有寿司还是uni,你现在可能都很高兴。但一路上,并不总是阳光明媚,到处都是鲜花。Uniswap和sushiswap(以及整个WiFi市场)在第三季度末和第四季度初经历了一段艰难时期。

在此期间,uni在DeFio熊市中的表现好于其分支机构,因为uni在第四季度的**点为-53%,而寿司持有者则感到更痛苦,下跌了-61%。幸运的是,这两个项目从那时起已经大幅反弹。

如今,从2020年第四季度开始,Uniswap的增长率飙升至232%,而sushiswap的增长率是530%,因为大家都认为它已经死了。

数据:coingecko

必须认识到,Uniswap是一种市场价值较高的资产,这意味着自然需要更多的资本流入来推动其上升。作为参考,寿司底部的流通市值只有4800万美元,而Uniswap底部的流通市值仍超过5亿美元。

摘要;

尽管Uniswap仍占据主导地位,但近几个月来,Uniswap的发展及其在市场上的竞争力充分表明,产品与市场的契合度也在不断提高。今天战争的最终结果是什么?这是平局。

Uniswap在交易量、流动性和收入等基本指标方面获胜,因为它是DeFi的主要流动性和交易场所。另一方面,寿司掉期由于其更具吸引力的经济设计和较小的市场价值,在P/s、P/V和价格表现方面表现出色。

如果有什么不同的话,这两项协议的来年将是令人兴奋的一年。看来竞争仍将很激烈。

sushiswap和Uniswap都计划发布主要版本。Uniswap将推出V3,并在今年早些时候制定了雄心勃勃的路线图。

谁是赢家?我想只有时间会知道。

京凯

资料来源:https://newsletter.banklesshq.com/p/dex-title-fight-Uniswap-vs-swap

声明:本文独立于作者,不代表区块链工场(官方账号)的立场,不构成任何投资建议或建议。

-结束-

文章链接:https://www.btchangqing.cn/187400.html

更新时间:2021年01月30日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。