本文摘自梅萨里范俊宇

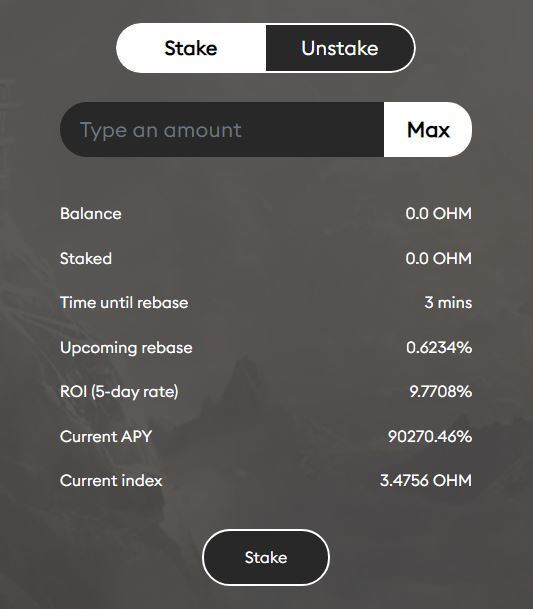

新算法稳定币再次出现,apy达到90000%?怎么做!

资料来源:https://ompusdao.finance/#/stake 截至2021年5月31日

本文将介绍Ompus道的目的、设计机制、牵引力和未来规划,其中涉及有趣而令人兴奋的博弈论。这也是对激励机制设计的一次尝试。

Ompus道的愿景是使其代币欧姆成为由储备资产支持的稳定的自由浮动(非锚定)货币,并作为加密货币经济的基础货币。与私人银行一样,它也投出自己的资金(Ohm),由财政部的资产支持。Ompus道使用各种工具来影响欧姆的市场价值。

目前,大多数加密货币交易对都是以BTC、ETH和稳定币计价的。欧姆的需求量是多少?这些资产不是完美的货币。BTC和ETH具有独立的货币政策,但其价格波动较大,不适合作为货币。虽然稳定币是稳定的,但它们与美元挂钩,这使得它们受制于美联储政策的影响和美国政府的监管风险。我们需要的是一种独立和稳定币。

OmpusDao最初设定为以1:1的支持率发布ohm和Dai。这意味着只有在Ompus道宝库中有相应的Dai时,才能铸造新的欧姆。为什么要使用私人银行的概念,因为欧姆可以看作是Ompus道发行的本票,完全由戴储备资产支持。正如银行发行存款,然后借出这些资产来赚取收入一样,Ompus道储备的Dai可以在DeFi协议中用于赚取利息,并属于ohm持有人。

Ompus道概述

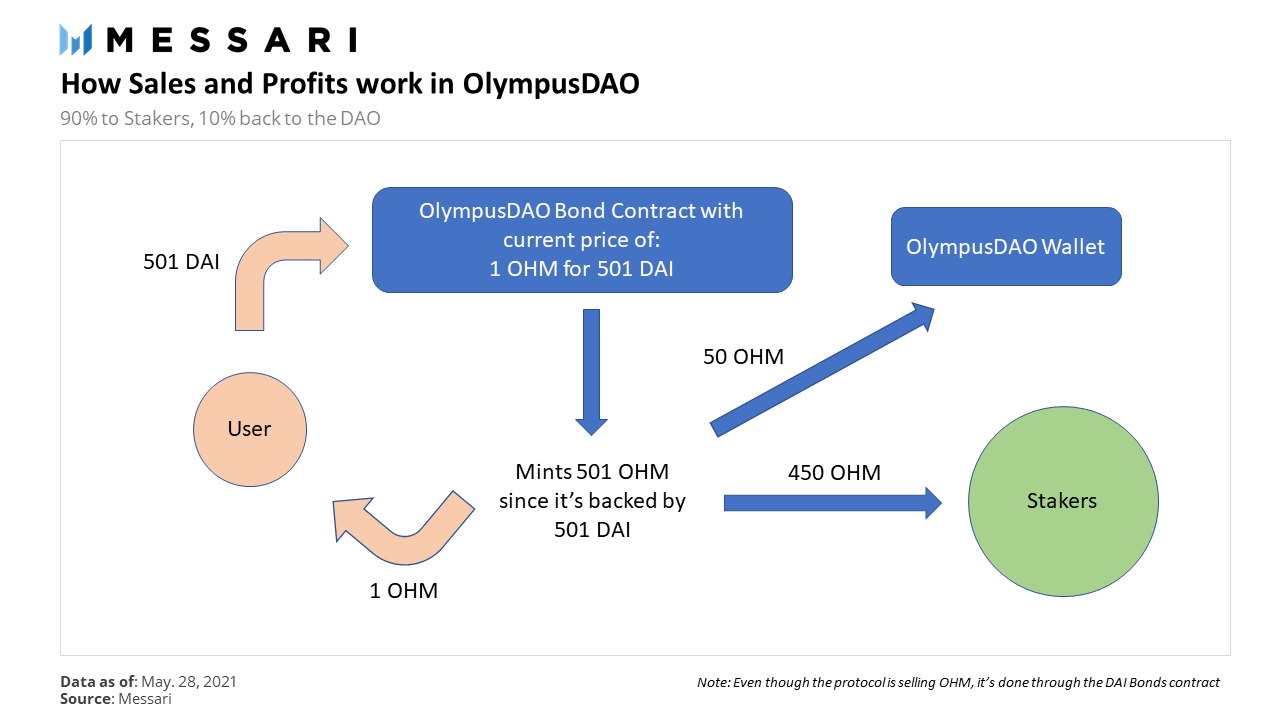

协议的目的是通过算法市场操作来实现稳定性。每当1欧姆gt;1、协议将以折扣价出售欧姆,增加欧姆的流通供应,使价格下降。每当1欧姆1戴,协议将购买欧姆,减少回收供应,提高价格。由于与欧姆的协议的销售价格总是高于购买价格,所以它总是在盈利。这些销售利润的90%由ohm的持有人分享,剩下的10%归财政部。

这是如何实现的?例如,ohm当前的交易价格是501 Dai。当您通过键合机制(稍后解释)购买欧姆时,协议接收501 Dai并使用它来铸造501欧姆。1欧姆属于你,因为这是你目前购买欧姆的价格。剩下的500欧姆中,450欧姆(90%)签订了质押合同,剩下的50欧姆(10%)保留在Dao。质押合同中的欧姆被缓慢地重新分配给出质人,循环欧姆的供给随着时间的推移而增加。

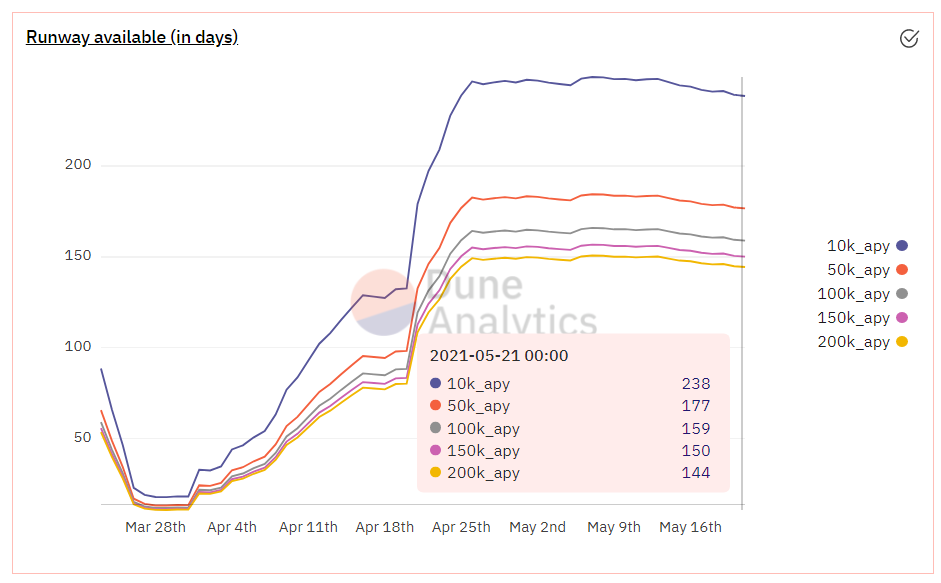

这种分配,也称为回扣,目前每天进行三次,每次回扣0.6%。复利为0.6%,全年每天三次,这就是欧姆目前显示年利率为90000%的原因。

大多数欧姆的持有人只需要保证他们的欧姆,因为这可以带来很高的净收入的所有持有人欧姆。随着欧姆的承诺,流通中的供应减少,销售压力也降低。这稳定了价格,并允许持有人的欧姆值增加欧姆的市场价值增加。

销售对所有参与者来说都是一个净负收益,因为它启动了一个价格螺旋,没有人受益(阅读本文)https://ompusdao.medium.com/the-game-theory-of-ompus-e4c5f19a77df 进一步了解参与者之间的动态定量博弈理论框架)。

如果你知道未来出售ohm的90%利润将归ohm所有人所有,你肯定会想成为ohm的所有人。大多数人都是这么做的。事实上,这将导致欧姆的价格非常不稳定,特别是欧姆的交易估值远远高于其底线以上的价格。

这种价格行为打破了欧姆是一种稳定币的原始前提。然而,欧姆有一个债券机制,以恢复其价格的稳定。

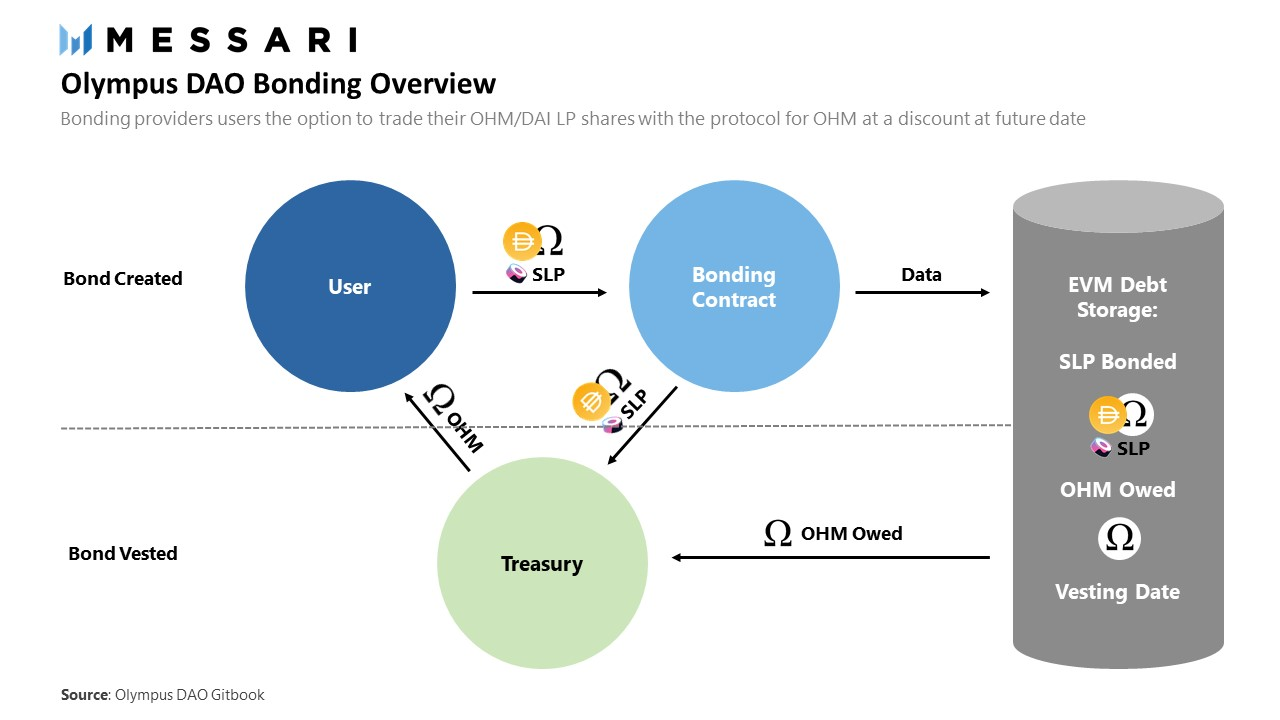

影响欧姆的键有两种:LP(SLP)键和Dai键。债券的行权期超过5天。当债券贴现率超过5日质押收益率时,将鼓励用户购买债券。从债券中获得的资产存放在国库中,国库基于国库资产的风险价值(RFV)并分配给利益相关者。

交换有限合伙人债券:

鼓励用户以折扣价向协议出售其SLP代币。财政部只能通过其RFV来衡量每个SLP债券,因为财政部资产的新ohm必须有适当的储备来支持

无风险价值=2sqrt(不变产品)*%(池所有权百分比)

在所有主要协议中,OmpusDao似乎排在第九位,仅在4月份就创造了320万美元的RFV收入。提醒:风险价值评估是SLP债券的**可赎回价格,而不是交易的市场价格。这使得计算更加保守,但也更加可靠。

例如,具有1欧姆和500 Dai的SLP的市场价值为1000 Dai,但是RFV约为44 Dai。RFV仅为初始市场价值的4%。因此,这种SLP债券只能铸造44个新欧姆,这不是一种有效的销售机制。

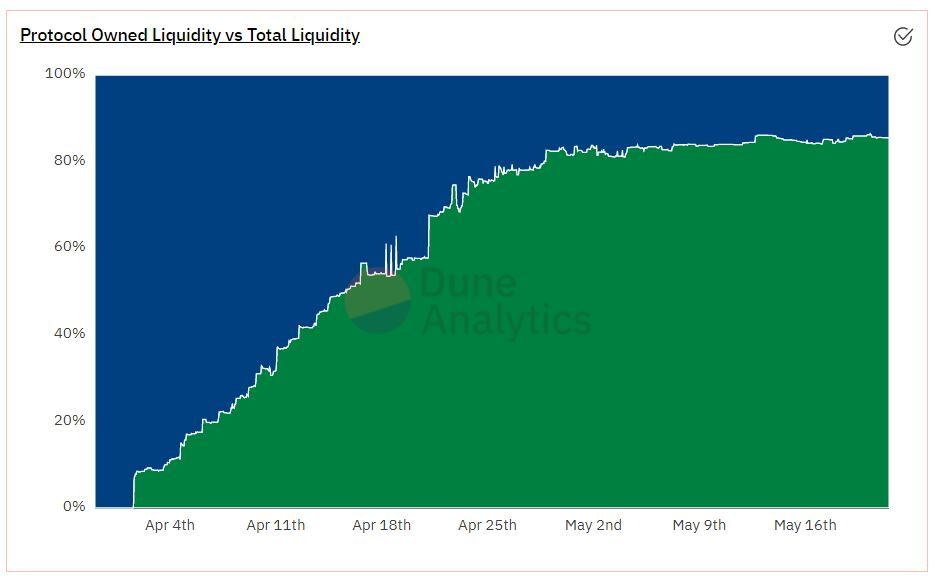

相反,SLP债券的优势在于保证资金池的深度和市场价格的稳定。当SLP代币被绑定时,协议池中的流动性将永远不会被提取。随着协议控制的流动性逐渐累积,稳定的资金池深度实际上创造了一个价格下限。

傣族债券:

如上所述,1dai以上Ohm的主要销售机制实际上是通过Dai债券。傣族债券的价格取决于债券的供求关系,而不是欧姆的价格。这有助于缓解价格波动和潜在机会。由于Dai的RFV为1 Dai,成本为1000 Dai的Dai债券在延长跑道方面远比SLP债券有效。在寿司欧姆代池购买欧姆时,只会影响欧姆的市价。从傣族债券购买欧姆时,会降低傣族债券目前的贴现率,增加欧姆的供给,增加国库中的Dai,从而继续博弈。

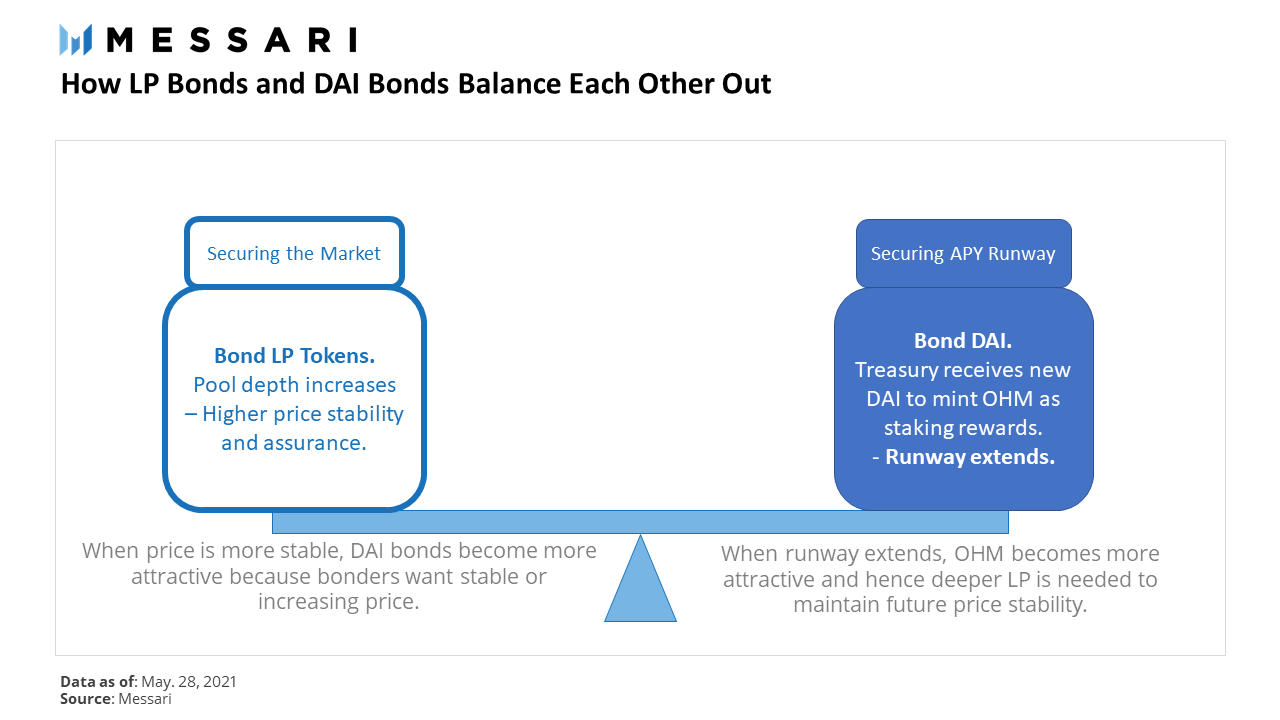

如果LP债券保证了市场的流动性,更好地保证了价格的稳定,而Dai债券保证了未来收益空间,吸引了新的进入者,并鼓励ohm持有人将其ohm质押,这将形成一个钟摆或平衡的时间表,在两种不同债券的需求和供给之间交替。

如果Dai债券过多,新ohm的供应将迅速增加,这可能导致ohm在市场上的抛售和价格暴跌。因此,当需求量较大时,傣族债券的贴现率会降低,而LP债券的贴现率会增加。在这一点上,LPS债券和价格稳定性增加,因为池现在更深,更能够处理欧姆供应的增加。

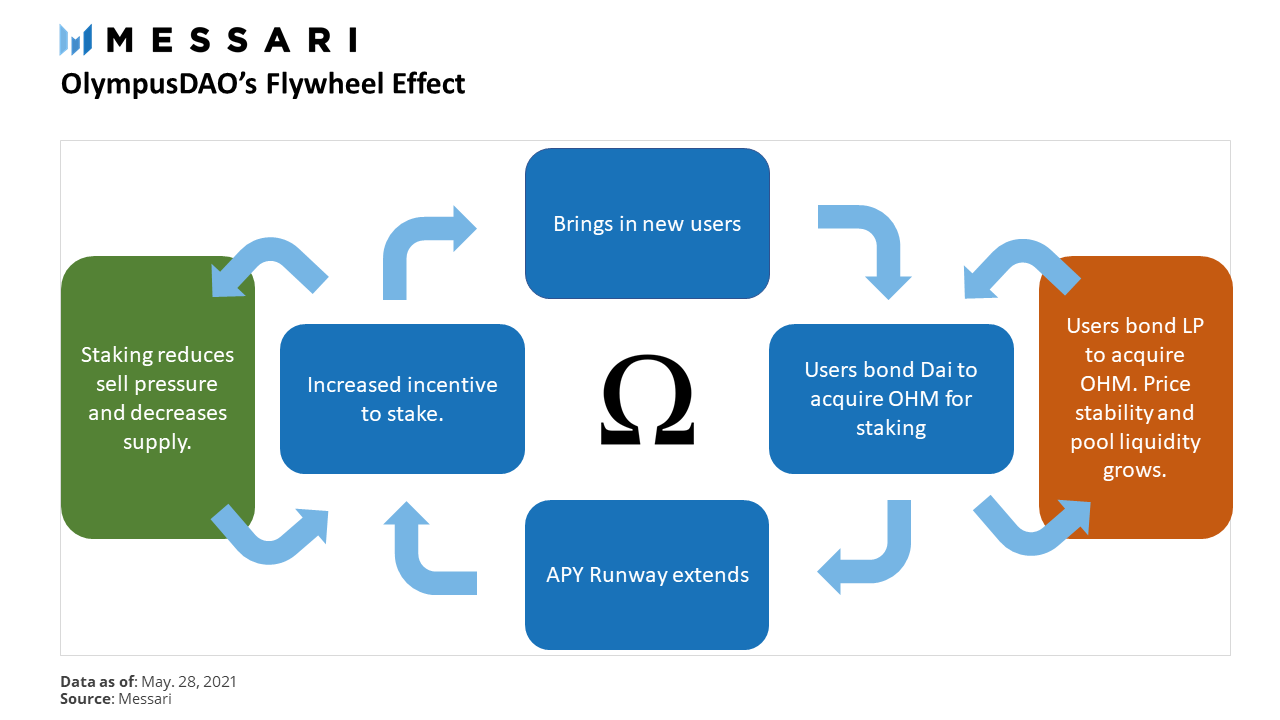

欧姆激励机制设计中存在明显的飞轮效应。它为出质人提供了一个以Dai作为担保(以折扣价发行Dai债券)收购ohm的机会。保证保持欧姆的流通供应在一个较低的水平,并抑制快速销售。SLP承销(发行SLP债券)有助于保持LP深度,并在ohm获得更多市场份额时增强价格稳定性。这三个因素都有助于增加欧姆值,然后吸引新用户绑定Dai获得欧姆,从而使OmpusDao飞轮**旋转。

如果只有一个Dai支持一个ohm,为什么ohm的值这么高?

ohm的价格是ohm的持有者为Ompus道的潜力所支付的溢价。欧姆的价格下限是1dai,但它不必回落到1dai。由于用户对它的估值较高,这可能是由于上述飞轮效应中提到的质押激励和未来增长。

欧姆是精心设计的庞氏骗局吗?

Ohm的出质人不必比其他出质人更早进入,但大致锁定您对Ohm supp的所有权百分比。Ohm的发行速度是稳定的,因此与长期承诺相比,提前进入没有优势。

如果ohm继续通过Dai债券卖出,价格不会回落到1dai吗?

傣族债券发行缓慢,贴现系数由当前债券供求水平决定。需求越高,折扣就越低。这确保了更稳定的市场活动,并防止债券的高抛售压力。此外,社会各界甚至一直在讨论如何把apy降低到一个更可持续的水平,以激励长期持有者,并抑制那些因价格波动而参与其中的短期交易者。

到目前为止,Ompus道表现如何?

欧姆的实际性能如何?下面显示的数据可能令人印象深刻,但请注意,欧姆只活跃了两个月。

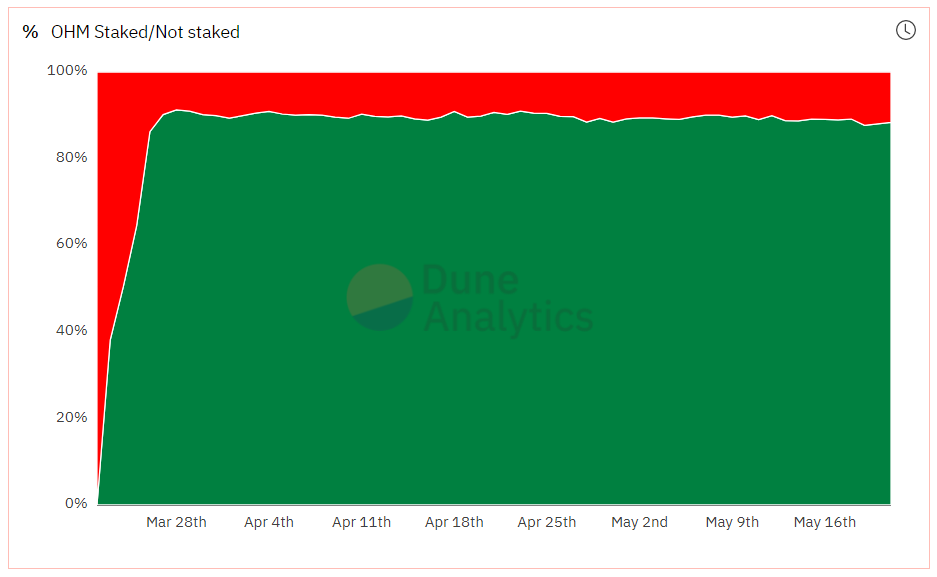

由于每天三次0.6%的回扣,Ohm的抵押人一直保持稳定。欧姆的质押率一直保持在87%以上,说明(3,3)运动确实是人们质押欧姆的强大动力。

LP债券也表现良好,用户一直在向协议出售他们的LP代币,协议持有LP约85%的股份,从而提高了池的***格。

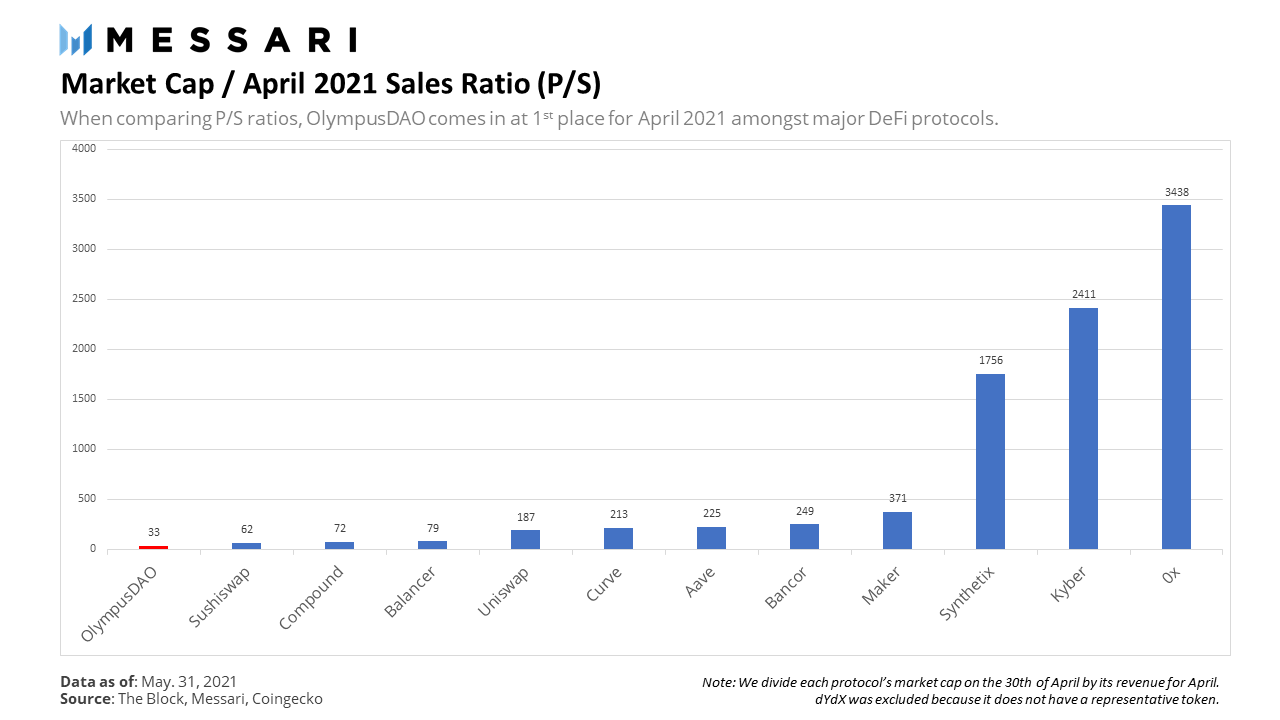

现在让我们看看欧姆的创收能力。比较Ohm在运行的第一个月(4月)与其他DeFi协议的创收情况。保守地说,我们将使用OmpusDao的风险价值(而不是市场价值)来确定其4月份的收入。

OmpusDao在所有主要协议中排名第九,仅4月份就创造了320万美元的RFV。提醒:风险价值评估是SLP债券可赎回的**可能价格,而不是其交易的市场价格。这使得计算更加保守,但也更加可靠。

如果我们将每个协议代币在4月30日的市场价值除以它在4月的收入,我们可以得到一个简化的P/s。如图所示,欧姆的市盈率**,其创收能力与市值成正比非常强。它在4月份的所有DeFi协议中脱颖而出。

以上数据表明,欧姆有很好的潜力,但这些数据将改变,因为协议仍然是非常新的和早期的。它的价格波动很大,所以它使用VaR作为收入的决定因素。由于炒作和贪婪,新协议在推出的头几个月通常更容易产生大量收入。

尽管如此,Ohm的激励措施和激励机制还是在一定程度上吸引了用户。即使是10万%的apy,听起来也不现实,已经运行了5个多月。

未来展望

对于Ompus道来说,现在还很早。虽然暂时支持了10万apy的快乐实验,但能否持续下去还有待观察。为了ohm的可持续发展,我们需要一个更大的加密货币生态系统来产生对ohm的持续需求,并形成一个共识,即需要由DeFi私人银行来管理生态系统中稳定币。

OmpusDao计划吸收新的储备资产,引入锁定STARKING以激励长期抵押人,并与其他DeFi协议建立伙伴关系(FraX伙伴关系已得到确认)。合作伙伴关系可以是ohm的流动资金池形式。Ompus道以LP债券的形式提供流动性池激励,以帮助确保匹配资产的流动性,同时增加Ompus道的储备。

OmpusDao最初由Zee prime capital、nasinent、d64 ventures、maven11 capital和其他个人投资者提供资金。他们的不和谐社区非常活跃,成员之间互称欧姆,而且有许多Meme。在过去的几周里,社区已经建立了一个Dao服务器,在这个服务器中,不同的项目和建议被积极地推广和讨论。社区目前是Ompus道最强大的资产之一。

匿名开发者,宙斯和欧姆

图片来源:Ompus道不和

尽管如此,Ompus仍然是一个非常早期的项目。他们已经有了一个良好的开端,但只有时间才能证明其激励结构和价格稳定性能否真正经得起加密货币波动的考验。

文章标题:defi-Olympus-Dao方法:实验性自由浮动算法

文章链接:https://www.btchangqing.cn/287853.html

更新时间:2022年10月13日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。