背景概述

- 稳定币市场规模

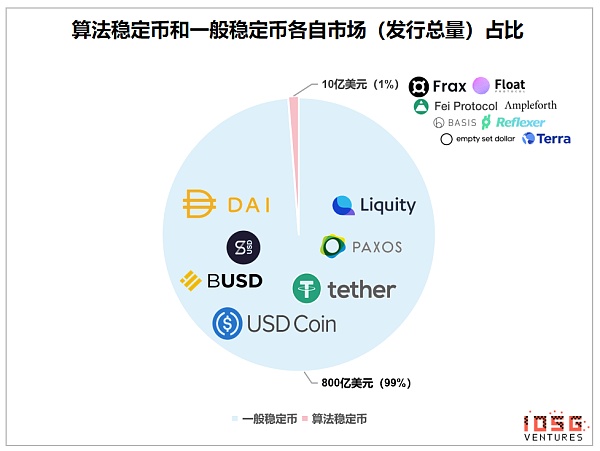

从市场规模来看,货币总体稳定(去中心化AMPL中心化抵押)算法稳定币是一个非常小的产品,其市场份额只有1%左右。

- 行业需求:为什么我们需要稳定币?

抵押稳定币已被市场验证。抵押品支持的稳定币模也是实现稳定币与目标价格不脱钩的最简单、最自然的模。那么,对算法稳定性货币是否有任何需求和未来?

我们谈到的不少算法稳定币项目团队都会提到一个故事:摆脱央行政策的影响,但我们认为这不是真正的痛点。我们认为,算法稳定币背后的需求和潜在价值在于如何在DeFi过度抵押的现状下逐步实现低抵押率甚至无抵押,最终完全依靠自动算法改变货币供应量。这将涉及根据经济供求规律和理性的经济人套利行为,维持货币锚定价格和市场价格的相对稳定。因此,在目前,这确实是一个非常理想的货币实验。

- 算法稳定性成功的关键因素是什么?

当我们研究市场上的算法稳定币项目时,我们认为以下四点是决定算法稳定币成功的关键因素:

- 是否有抵押机制(部分抵押或完全没有抵押)

- 全球再基地(智能合约全球调整供应)

- 债券/股票发行(铸币税机制)

- 目标价锚定或浮动(严格锚定1美元或浮动目标价)

行业细分(机制设计 + 产品近况)

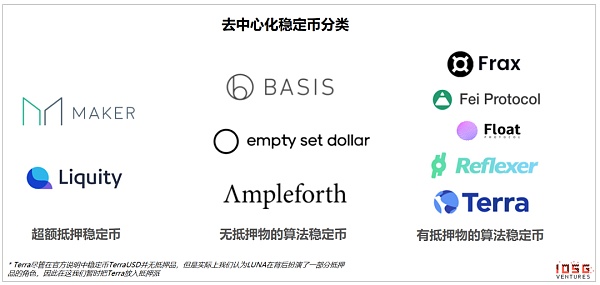

首先,我们必须澄清算法中的“算法”是什么意思。算法稳定币中的“算法”是指协议预先设定一套既定规则,根据协议中发布的稳定币的市场价格与稳定币想要锚定的价格(即目标价格)之间的偏差来调整稳定币的总供应量,为了避免人为干预和协议的自动操作,它非常像由各种规则和算法组成的自动化中央银行。

此外,值得一提的是,许多朋友认为“算法稳定币”的另一面是“抵押稳定币(Dai、usdc等),但事实上,从发展路径来看,算法稳定币体系中也可能存在一些抵押品。在这项激动人心的货币实验中,没有任何抵押品支持的大多数算法稳定币经历了急剧的波动,这很难在实践中给用户“稳定”的信心。因此,在ESD和basis之后,我们可以看到terra、FraX、Fei、rai和其他算法稳定币的抵押品支持,尽管其稳定币的供应调整仍然完全取决于自动算法,系统的稳定性相对较好,因为发行的每枚稳定币背后都有一定的抵押品支持价值。

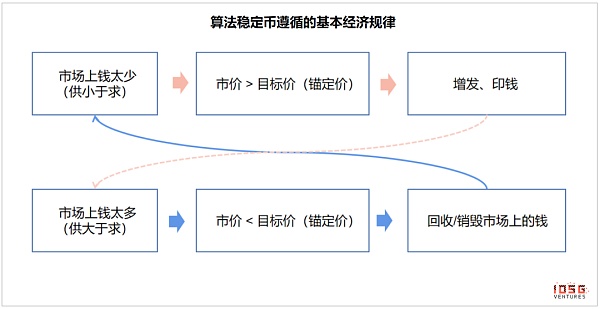

如上所述,可以看出,各类项目都在稳定币市场价格与目标价格脱钩的过程中调整代币供给,并遵循以下经济规律:

- 市场上的钱太多了,供过于求。回收/销毁市场上的钱

- 市场上的货币太少,供给少于需求,并且向市场发行了额外的货币

稳定币发行(目标价格和发行量)后,“市场价格/目标价格波动(供需失衡)gt;智能合约全球监管/用户自主监管 gt;“影响供求并传递到市场价格”来概括几乎所有的算法。

虽然每个人都在从高层次上遵循这一经济规律,但有各种具体的方法来维持不同项目的稳定币价格。我们将根据无担保和抵押这两个派系对它们进行分类。

- 无抵押派

当货币发行时,无担保集团不需要在协议中放入任何抵押品,因此我们只讨论协议如何调节通货膨胀/通货紧缩。

第一代重新设定基准——强制增加或减少以稳定币供应量

当谈到重基时,许多人会在第一反应中想到安普福思和山药。尽管rebase不是由Ampleforth发起的,但它确实是由Ampleforth推进的(这种机制以前并不广为人知)。甚至安普尔福思也声称自己是“重定加密货币”。

代表项目:Ampleforth

监管原则:

- 通货膨胀:稳定币市场价格时lt;在目标价格(目前约1美元)下,该协议将逐年减少系统中所有用户手中的稳定币数量。

- 通货紧缩:当稳定币的市场价格gt;在目标价格(目前约1美元)下,该协议将逐年增加系统中所有用户手中的稳定币数量。

值得一提的是,根据市场价格和目标价格之间的脱钩(如5%),该系统中稳定币的数量以相同的比例增加或减少。相同比例的增加或减少意味着,尽管用户手中的稳定币数量每天都在增加或减少,但在总流通量中的相应比例保持不变。

价值:

安普福斯知名的价值在于,它**大胆设计了再基准——“涨跌加发”机制来调节货币发行,然后依靠套利者的套利行为推动货币价格朝设计者期望的方向波动。Ampleforth之后,算法稳定币的所有改进或多或少都是围绕重新设定基准进行的(无论是智能合约的全球监管,还是通过发行协议债券和股票来激励用户的供应监管)。以增发为例,每次增发回扣后,每个用户手中的稳定币数量都会增加,短期套利者可以通过卖出稳定币进行套利,最终导致稳定币价格下降。

设计缺陷:

安普勒福斯为稳定币供应量而采取的调控措施是直接和粗略的——按相同比例增减。从理论上讲,相同比例的拆分实际上只是小菜一碟,不改变蛋糕的大小,但在实际操作中,由于外部市场因素,用户的心理影响(手头资产数量的减少)会对系统产生负面影响,这导致了稳定币的剧烈价格波动。

第二代再基地——**引入Seigniorage Shares的实践

在第一代再基地项目中,协议监管的手段只是在全球范围内调整智能合约的总供应量(用户每天醒来发现手中稳定币数量变得越来越少,只能被动接受)。因此,看到这种设计缺失的经济学家增加了一种新的手段——铸币税,创造了第二代再基准的时代。

罗伯特·桑斯是第一个想到将传统货币经济概念“铸币税”应用于加密货币系统的人。在2014年他撰写的一份关于加密货币稳定:铸币税股份的说明中,他描述了一个双代币稳定币模:一个代币是稳定币,另一个代币类似于可以分享约定铸币税的股权。例如,当稳定币的市场价格高于目标价格且需要增加稳定币供应时,新发行的稳定币将分配给“协议股”持有人。

代表项目:ESD、BASIS

监管原则:

- 通货膨胀:当稳定币的市场价格lt;;在目标价格(目前约为1美元)下,协议将发行债券以回收市场上的稳定币,从而减少稳定币在市场上的流动性,用户可以通过购买债券获得利息收入(ESD中的息票和基础债券是协议发行的债券)。

- 通货紧缩:当稳定币的市场价格gt;;在目标价格(目前约为1美元)下,协议将发行额外的稳定币,并向有权征收铸币税的用户发行额外的稳定币(ESD是稳定币的出质人,basis是协议股份的出质人)

价值:细心的朋友们是否看到了第一代和第二代rebase的区别?是的,最重要的创新是引入了两种重要的宏观调控手段,即约定股权和债券。尽管第二代再基础仍将调整全球智能合约的总供应量,但它只会在通缩中使用,而额外的稳定币将分配给协议股东以享受铸币权。面对通胀,该协议是奖励用户主动破坏手中稳定币,以优惠价格出售股票,形成套利机会,这与第一代回扣用户被动接受稳定币供应的增加或减少大不相同。后来,许多算法稳定币项目也推出了协议债券,也用于在通胀情况下回购/销毁稳定币,与第一代简单粗糙的“每升一次发行,每跌一次销毁”相比,取得了很大进步。

设计缺陷:无担保集团认为人们对系统的乐观预期(系统能够稳定发展,价格稳定,供应量稳定增长)足以支持一个稳定的系统。实际情况证明,只凭期望是不可能成功的。虽然以ESD和basis为代表的项目引入了约定的铸币税设计,但目前从稳定币价格来看,它们的表现远不如有抵押品的项目。由于系统中缺乏抵押品支持,这些预期净现值支持协议股份的价值。从目前“无担保”项目的发展来看,当稳定币的价格下跌时,用户离开市场出售股票,导致仅对约定股票的监管和控制失败,系统崩溃。

- 抵押派

目前,抵押集团的项目在货币价格的稳定性和约定治理代币的估值性能方面优于无担保集团。主要原因是将抵押品投入货币发行,作为稳定币价值的支持。

监管手段1:弹性协议股权(Elastic Seigniorage Shares)

第三代再基础的重要内容是对协议股票的功能和供给变化进行新的设计,以加强对协议股票的保护,稳定币价格的波动。

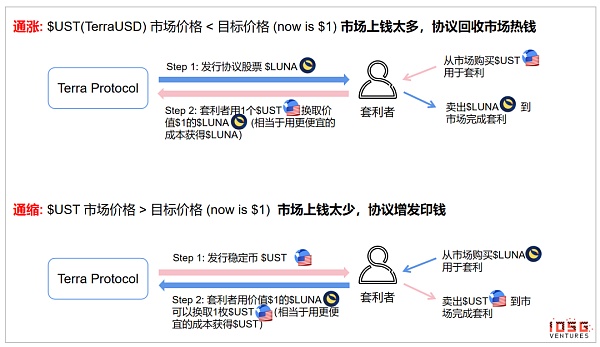

代表性项目:Terra(尽管Terra在官方白皮书中表示其稳定币terrausd没有抵押品,但事实上,我们认为Luna在其背后扮演了抵押品的角色,因此我们暂时将Terra纳入抵押学校)

规则原则:首先要明确的是,Terra是宇宙中的一条区域链。此侧链使用POS共识。链上的交易包装权需要由承诺$Luna的矿工获得。Terra算法稳定性币是一个在Terra链上运行的项目$Luna也是算法稳定性币中的一种股票代币,具有双重功能。

- 通货膨胀:当稳定币的市场价格lt;;目标价格(目前约1美元)、系统打印库存和;在收回资金后,套利者可以用稳定币兑换新发行的股票(例如,Terra stable currency的当前市场价格为0.9美元,系统允许套利者用一种Terra stable currency兑换价值1美元的Luna,这相当于以比市价低0.1美元的价格获得新发行的Luna)

- 通货紧缩:当稳定币的市场价格gt;;目标价格(目前约1美元),系统打印新货币和;在收回股票后,套利者可以将股票代币Luna兑换成新的货币(例如,Terra stable货币的当前市场价格为1.1美元,系统允许套利者将价值1美元的Luna兑换成Terra stable货币,这相当于以比市场价格低0.1美元的价格获得新发行的Terra稳定币)

价值:

首先,弹性铸币税股票被设计为在通货膨胀和通货紧缩期间分别重新平衡协议股票和稳定币的供应,然后依靠套利者的行为拉回解耦稳定币的市场价格。本质上,这是协议股供应变化的新设计,提供了更好的吸收稳定币价格波动的能力。

其次,在本例中,$Luna本身也是侧链的原始标记。Terra chain的POSSTARKING场景实际上为$Luna本身带来了新的功能价值。因此,如果可以开发Terra区块链,理论上,我们认为Terra的算法稳定币项目将更加稳定。

设计缺陷:Terra连锁矿工需要承担稳定币价格波动的风险。在系统中印刷新股将在通货紧缩期间稀释Terra chain stacking矿工的算力。然而,目前,Terra stable货币的价格稳定性是稳定项目中**的(详情见下文第3.1部分)。

调控手段:智能合约控制项目资产价值(Protocol Controlled Value)

代表项目:Fei

问题:基于键合曲线、用户输入的稳定连接;埃斯,把费接过来。用户投资的ETH实际上作为支持Fei价值的资产进入PCV控制的国库。

条例:

- PCV监管:核心是利用智能合约资金库中的抵押品,不断对市场协议发行的稳定币交易池进行重新加权,使稳定币交易池中的价格始终稳定在1美元的目标价格。

- 用户惩罚/激励:当货币市场价格稳定时lt;;当目标价格为1美元时,用户在卖出稳定币时会自动打折;购买稳定币以获得额外的稳定币奖励

价值:

由抵押资产组成的协议国库用于控制市场中稳定币流动性池。在AMM流动性池出现后,PCV可以被视为与算法稳定币相关的有趣想法。

设计缺陷:

项目方使用智能合同自动调节协议中抵押品的市场价格,这在大多数情况下是有效的。然而,如果抵押品价值在极端市场面前急剧下降(目前,Fei的抵押品是ETH),这一监管机制将面临严峻考验,但这也是所有低按揭利率DeFi产品的共同问题。

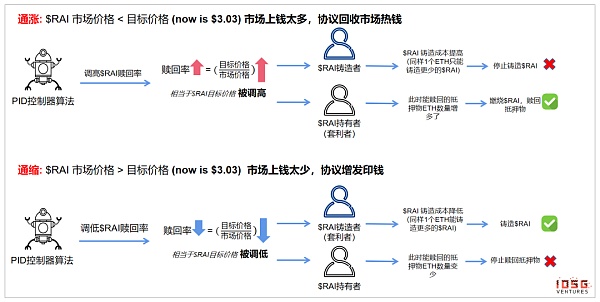

调控手段:引入工程PID控制系统,调整目标价格与市场价格的比例

代表项目:Reflexer

发行:用户需要超额抵押ETH(抵押利率不低于145%),系统还具有清算机制。

规定

- 当市场价格(假设为4)大于;当目标价格(目前为3.14美元)时,控制机制启动(使用PID控制系统),以持续提高rai的赎回率(目标价格与市场价格的比率),这相当于提高目标价格。赎回率的提高将鼓励那些锁定ETH(RAI借款人)的人现在购买RAI,因为他们的结算成本变得更高。理论上,这将使Rai的市场价格与赎回价格一致。

价值:

释放器系统相对稳定。它继承了makerdao的抵押和清算机制,抵押品可以随时赎回(与Fei一样,它不能直接赎回抵押品)。本项目的创新之处在于采用PID算法控制目标价格和利率,从而根据套利者的套利行为改变市场价格。我们相信,在所有价格稳定的项目中,reflexer是最稳定的项目之一。当遇到抵押贷款价格暴跌的极端情况时,它具有更好的抵御死亡螺旋的能力。

设计缺陷:

没有明显的缺陷。过度抵押还意味着其资本效率低下。与makerdao相比,这不是颠覆性的创新(货币价格稳定的主要原因是否遵循makerdao机制,PID算法似乎不是主要原因?)。

监管手段4:复合抵押品的抵押率控制

代表项目:FraX

发行:为了发行稳定币,需要放置两种抵押品——外部资产(目前为usdc)和协议股票FXS。两项资产的比例(抵押比例)由协议算法控制。例如,50%的抵押比率意味着0.5美元的usdc和0.5美元的FXS需要投入到1美元的稳定币中。

监管:haseeb Qureshi、Alexis Dirr和其他人撰写了文章,以便于理解具体监管机制的分析。

一般来说,FraX设计了一种双重抵押品机制,稳定币总是可以在1美元兑换。因此,它可以依靠套利将稳定币的市场价格拉回到一定的范围。

- 通货膨胀:稳定币市场价格时lt;;在目标价格(目前为1美元)下,套利者将在市场上购买稳定币,并赎回FraX协议中的抵押品,**出售抵押品中的约定权益(FXS)以获取利润。套利者对稳定币的需求增加,因此稳定币的市场价格将上升。

- 通货紧缩:稳定币市场价格时gt;在目标价格下,套利者将抵押品放入FraX协议中,以伪造稳定币,并最终在市场上出售稳定币以赚取利润。市场上稳定币的供应量增加,因此稳定币的市场价格将下降。

价值:

FraX是我们在轨道上最有希望的项目之一。

它的设计有一种互相学习以前算法中的优点和失败经验的味道。例如,初始抵押品使用稳定币,而不是其他波动性资产;再基gt;;套利行为gt;;涨价/回调,以及新设计的双向铸造/随时以固定汇率赎回gt;;套利行为gt;;价格上涨/调整。

从目前的系统资产抵押率来看,它的性能也是第一个完成稳定币而不过度抵押的算法,保持稳定币价格稳定的项目。

设计缺陷:

没有明显的缺陷。系统的初始稳定性也与投入的抵押品为usdc密切相关。未来,当抵押品被其他易变资产取代时,还需要时间来证明它是否能够经受住加密资产急剧下降的考验。

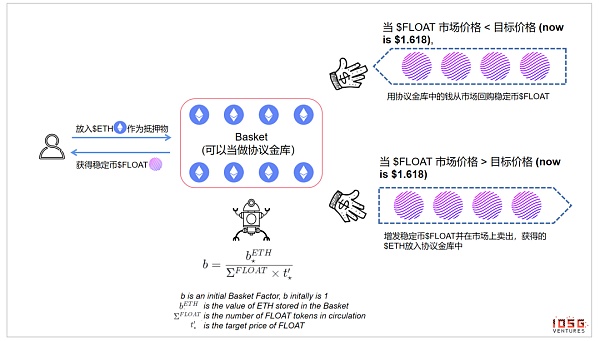

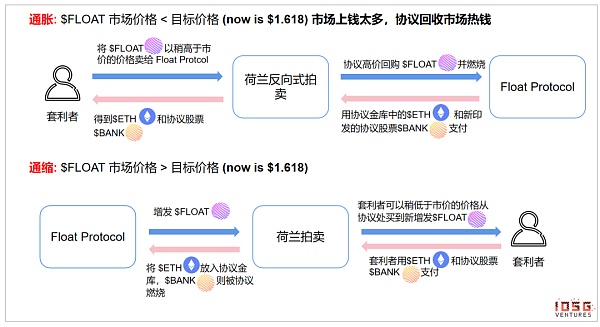

调控手段:协议金库荷兰式拍卖

代表项目:Float

发行:与FraX类似,发行稳定币需要两种抵押品——外部资产(目前为ETH)和协议股票银行

条例:

方法1:协议金库调控

手段2:监管用户套利行为

价值:

浮动汇率不仅结合了多种因素,可以使算法稳定币体系更好地抵御死亡螺旋:复合抵押品、铸币税代币、债券的使用、协议国库的监管+再基准发行后用户套利行为的监管,但在目标价格的变化上也有自己的创新,因此,我个人认为这个项目更具活力和创新性。虽然目前流动性不高,但我们认为其具有良好的发展潜力。

设计缺陷:

由于没有清算机制和超额抵押,该DeFi系统也面临着极端市场条件下国债抵押品下降的考验。

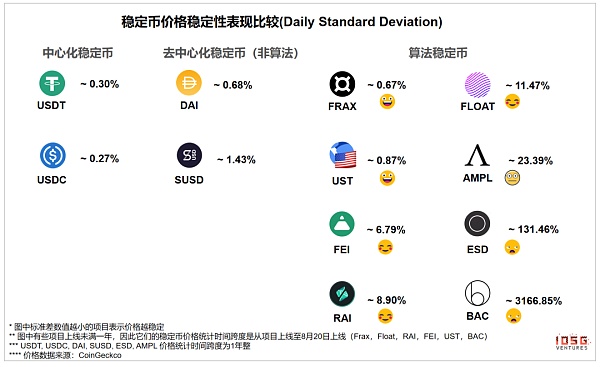

算稳项目实际表现

- 现有算法的价格稳定性

对于当前主流算法的价格性能,我们比较了它们每日价格波动的标准差,可以看出FraX和Terra的性能更好:

- 如何面对死亡螺旋

死亡螺旋是所有算法稳定性硬币都必须面对的问题(或者在更广泛的意义上,所有合成资产定义协议都有这个问题,稳定性硬币也属于合成资产)。我们观察了市场上项目的表现,并总结了几个可能的平行因素,这些因素有助于项目更好地应对极端市场条件:

- 早期投机必然存在,但关键是投机者最终可以为协议带来大量资金,并推动经济飞轮的旋转。

- 抵押品可以给用户带来更大的信心。较大的makerdao和synETHetix使用多余的抵押品为系统提供价格保护层。因此,从当前算法价格稳定性的角度来看,部分抵押项目的整体性能优于无担保项目。

- 协议衡平法和铸币税的设计非常重要。在这里,我们看到Terra灵活的协议股权和FraX的股权铸造/赎回套利设计使其经济体系更加稳健。

- 在通货紧缩期间使用债券也可以吸收大量抛售压力。

投资逻辑——可能成功的算稳会长什么样?

根据目前各种算法稳定性硬币设计及其实际市场表现,我们认为以下几点将是支持稳定性项目稳定增长的因素:

几乎必要:

- 复合抵押品:外部抵押品,如ETH和其他稳定币;协议股权代币作为抵押品

- 弹性铸币税股票还设计了约定权益代币的供应,以吸收稳定代币的波动性

- 除治理和铸币税外,如果存在其他功能,则约定股权代币的设计价值将更加稳定(例如,Terra stability coin中的约定股权代币$Luna也是Terra区块链的原生代币)。

可能的:

- 债券的使用

- 目标价格不固定在1美元,重新设计了一套浮动目标价格机制,根据市场供求自动调整目标价格,创造套利机会

- 系统资金(抵押品)用于控制市场中稳定币交易池的流动性

文章标题:算法稳定币的背后需求和潜在价值

文章链接:https://www.btchangqing.cn/315111.html

更新时间:2021年08月26日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。