编译:隔夜粥

注意:原始作者是MIT 比特币俱乐部的创始人和IDEOVC投资者Dan Elitzer。在本文中,他解释了DeFi协议(例如Compound和Balancer)的Yield Farming(流动性农业,与流动性挖矿具有相同的含义)。爆发的原因,并用“鱼类与蔬菜共生”的概念来解释Compound与平衡剂之间的共生关系。此外,他预测,未来几年最有价值的故事将是Balancer是否可以更轻松地玩Compound。 ,或者说Compound是否可以更轻松地扮演Balancer的角色。

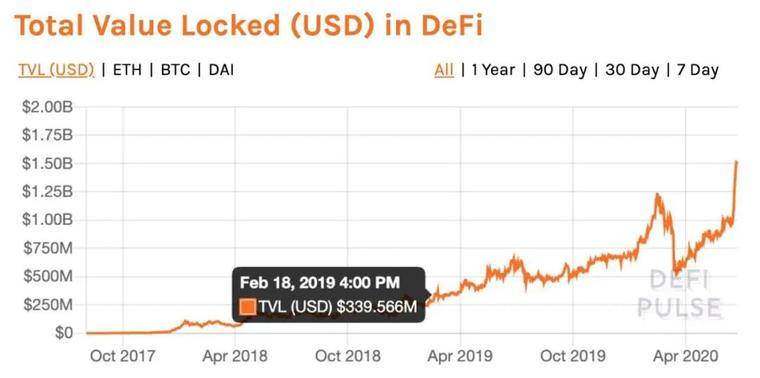

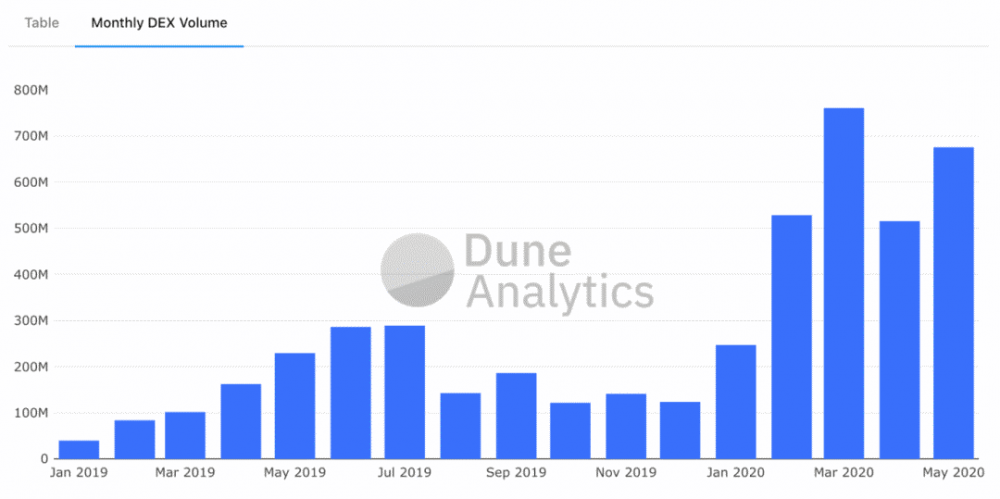

一年多以前,在“开放式金融的超抵押贷款”一文中,我通过允许资产同时用于多种目的,解决了DeFi贷款协议要求的超额抵押的资本效率低的问题,并且提出了一些想法。本文在标题中使用“开放式金融”,而不是去中心化金融(DeFi),这仅表明生态系统处于发展阶段。以下两个图表非常有趣:

(来源:DeFiPulse)

(来源:Dune *ytics,@ sassal0x)

从那时起,已经提出了许多有关超流量抵押的特定概念,包括创建复合cToken,在Uniswap池中使用cToken以及将Uniswap池中的股票用作借入抵押品。

换句话说,我相信我们刚刚触及到DeFi资产的超流动性。幸运的是,加密货币领域最热门的趋势正在变得炙手可热,其强大的激励机制正在鼓励那些寻求收入的人通过尽可能多的协议来****地利用其资产。

认识SAFG /流动性挖矿/收益农业

5月27日,颇受欢迎的Compound借贷协议的发起人Compound Labs宣布,他们打算在未来4年内将42%的COMP治理代币分发给协议用户,以朝着实现完全去中心化协议大步向前。

我的同事加文·麦克德莫特(Gain McDermott)是第一个提醒公众这种设计模式的人。在流行的SAFE和臭名昭著的SAFT结构之后,他将其称为“未来治理简单协议(SAFG)”此概念的核心是根据协议用户提供或使用的流动性量,将治理代币分配给协议用户。期望这不仅会鼓励用户使用该协议,还将所有权分配给活跃的利益相关者。

这是一个简单,合理且意图明确的概念。但是,理论上和实践上的工作方法似乎并不完全匹配。在到目前为止的案例中,分发的治理代币的价值远远超过了各种形式的活动的现有市场利率,因此,在这些协议中投入了数亿美元的资金来利用这一机会。

这种现象称为“液体挖矿”,或越来越流行的“产量农业”(液体农业)。

Henry He在COMP分发开始之前就预测了这种行为。他指出,Compound上一轮私募股权报告的估值意味着初始分配补贴为每天$ 43,000,这是之前所有市场支付的每日利息的25%。超过时代。正如亨利所预料的那样,这些激励措施很快就失去了控制,较高收益的生产者(“液态农民”)从借入资产中获得的收益高于借入资产。由于COMP代币的价格上涨了1000%以上,本周变得更加极端。

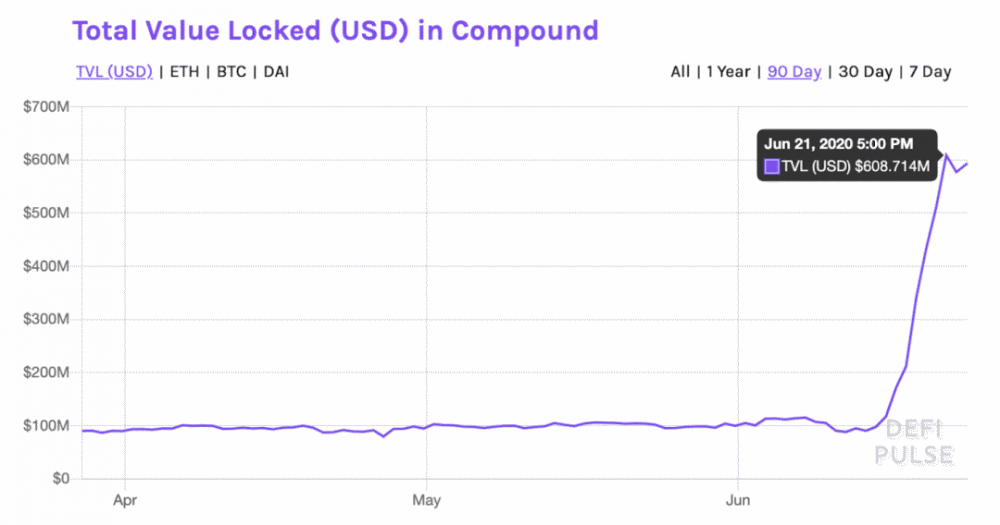

尽管代币持有者和治理代表现在正在努力解决由复合贷款市场引起的一些极端扭曲,但不可否认的是,这对复合协议的资产增长产生了巨大影响,并且协议中锁定的资产价值正在增加在第一周,它增长了6倍,达到6亿美元。

(来源:DeFiPulse)

复合并不是我们拥有的推动协议增长的单产农业力量的唯一例子:

早在4月,提供高达20倍杠杆率的去中心化期货交易协议Futureswap推出了alpha协议,该协议包括将其治理代币FST分发给协议用户。他们在三天内吸引了超过1700万美元的交易量,然后提前结束了alpha以确保用户资金的安全性并完成了新一轮的审核。

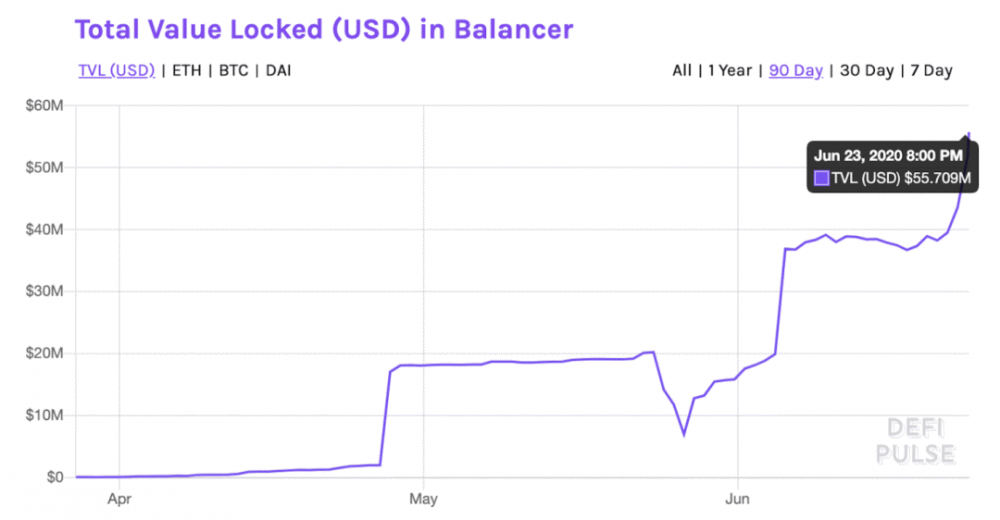

Balancer是类似于Uniswap的交换协议,最多支持任何配置的8个资产流动性池。在3月31日发布之后不久,项目方宣布他们将根据用户向池提供流动资金。分发其管理代币BAL。在不到三个月的时间里,平衡器的流动性从零增加到超过5500万美元。

(来源:DeFiPulse)

显然,我们正进入对流动性的全面竞争阶段,该阶段基于以治理代币形式提供的**巨额补贴,并且其持有人可能(或可能不会)决定在某一天使用这些治理。权力,以便他们可以通过各自的协议获得一些价值。

这是零和游戏吗?在此游戏中,流动性提供者将需要选择将资产存储在何处,并根据可获得**补贴收益的位置灵活地从一项协议转移到另一项协议?当补贴逐渐减少到可持续状态时,聪明的流动资金提供者会滑走,然后留下一些穷人吗?

这种现象是否具有较新的发展趋势,并且还可能产生足够的无补贴资本效率以将资产长期保留在这些协议中?我认为一些现代农民可能特别适合回答这个问题。

“鱼和蔬菜共生”的概念

当我20多岁时,有一段时间,我迷上了“城市农业”的概念。它从布鲁克林的红钩农场等社区花园的想法开始,然后发展为垂直农业,以提供健康的本地种植食品,同时有效地利用密集城市地区的空间。

特别是“鱼和蔬菜共生”的概念引起了我的注意。水培系统将水产养殖(饲养鱼类或小龙虾等水生动物)与水培(将番茄或莴苣等植物种植在水中而不是土壤中)相结合。这两个活动是共生的。水产养殖系统产生的废物被分解成养分,由水养殖系统使用,然后将纯净水循环回水产养殖系统。将这两个过程结合起来对两者都有好处。此外,水培系统为农民提供了两种收入来源,既增加了收入,又使他们的潜在收入多样化。

我认为您应该能够说出我想说的话…

借贷和交换协议,特别是那些使用储备池流动性和自动做市商(AMM)的协议,自然是共生的。 Compound和Aae等贷款协议希望在其流动性池中存储大量资产,以****地利用贷款,同时****地降低借贷成本。诸如Uniswap和Balancer之类的交换协议希望将大量资产存储在其流动性池中,以****地增加潜在交易的规模和数量,同时****地减少滑点。只要贷款池中有足够的未动用流动资金按需提取资金,他们就不会在乎池中的资产是否是贷款抵押的收据。

在正常情况下,流动性提供者(LP)根据资产借入时间的长短从贷款协议中获取费用,并根据交易资产的数量从交换协议中获取费用。由于流动性池中的两个或多个资产在可用于借贷时很少获得相同的利率,并且所有其他条件都相同,因此它们在池中的比率自然会偏离其目标。这为套利者提供了机会,将资金池恢复为平价,从而产生交易费用。因此,在正常情况下,贷款收益会鼓励交易收益,然后可将其用于贷款……这是一种良好,合理且自然的共生关系。

但这不是一个良好,合理和自然的时代。这将是一个由超级工业化,转基因生物和直升机补贴驱动的疯狂时代。

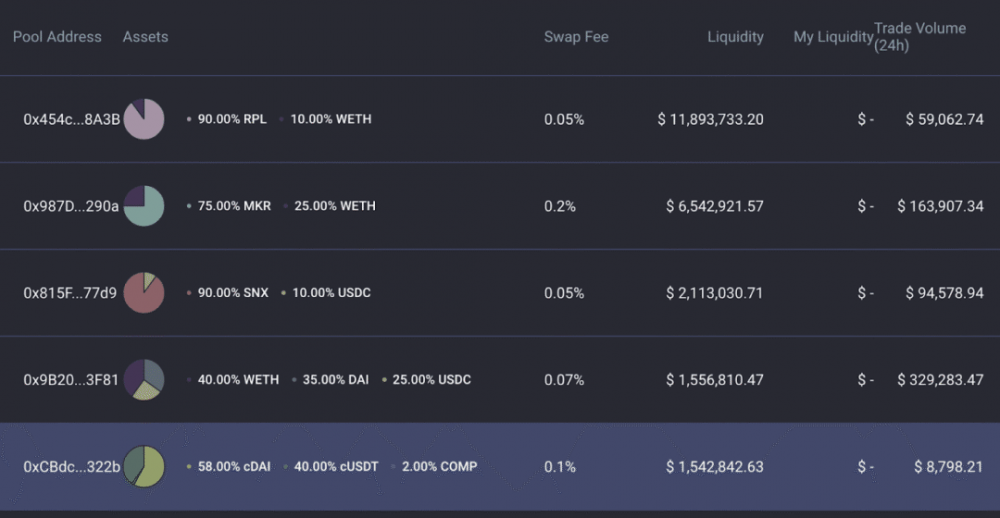

在这个新的加密农业时代的一周内,单产农民变得很受欢迎。查看流动性最强的Balancer池之一:

是的,这是cDAI和cUSDT,代表Compound中DAI和USDT的存款。做得好!

“鱼菜共生”不容易

请注意,有时以不利于“鱼类和蔬菜共生”的方式设计贷款协议和交换协议。例如,精明的读者可能已经注意到上述储备池包含2%的COMP分配。为什么?平衡器上的标准公共池在启动时将固定其资产分配,并且没有管理控制器。如果COMP不作为其组成部分之一不包括在储备池中,则任何应计COMP都将不可撤销地锁定在合同中。在Balancer上,可以使用智能池解决此问题,但这会引入额外的攻击面,当前无法通过Balancer界面进行管理。

同时,在Cure上(协议始终从COMP分发的外部性中受益**,“流动农民”经常使用InstaDApp的COMP**化工具通过交换大量USDT和其他稳定币资金来提高产量),所有现有储备池中累积的COMP将永远卡住,LP或Cure的创建者/管理员无法提取。尽管我听说他们正在努力解决将来的升级中的问题,但它显示了协议交叉处可能发生的意外挑战的类。

如果您想知道这些跨协议的种田机会有多疯狂,请查看此OG流动性补贴,这可能由Synthetix策划。它以太坊介绍了三种比特币锚定信用(W btc ,REN btc和S btc ),并为四个“农作物”(SNX,REN,CRV和BAL)机会提供了农耕(农业流动性)机会。羡慕孟山都(一家跨国农业公司)!

接下来会发生什么?

请记住,共生可以采取多种形式。在短期内,单产农业(流动农业)可确保借贷协议与交换协议之间的兼容性是互惠互利的,并且由于资产的积累,两项协议都将受益。一旦单产农业补贴下降到更可持续的水平,就不清楚这种联系是共生的还是寄生的,从而使一种协定和另一种协定受益。

从长远来看,我怀疑有能力这样做的协议可能会演变成包含借款和交易的协议,以便创建DeFi主经纪协议,在该协议中资产同时传递各种机会。在给定风险情况下提供**可能的回报。如果我愿意将固定比例的资产放入钱包,并希望它们被动地产生很高的回报,为什么我不将它们全部推入私有的Balancer储备池以赚取交易费?如果此准备ETH包含ETH ,DAI,REP和ZRX,为什么我不想在何一格借出这些资产中的任何一项,前提是构成我的货币池的贷款和其他资产被超额抵押了?当然,合并中的资产还可用于支付****的短期贷款吗?也许我愿意承担更多风险,所以我也可以将其提供给希望为20倍杠杆**掉期提供资金的交易者(例如Futureswap)?

如果这种类的主要经纪协议方法确实成为可行的主导策略,那么未来几年最值得注意的故事将是Balancer能否更轻松地扮演Compound的角色,或者Compound能否更有效地Easy扮演的角色平衡器。

农业不适合胆小

让我清楚一点:我认为我们几乎肯定会进入一个投机狂热时期。根据代币的估值,我们将看到数十亿美元的基本农业,这将达到不可持续的水平,而“鱼和蔬菜共生”的产量农业将把事情推向更高的水平。

在此期间,可能存在黑客攻击,欺诈行为,短期资产价格操纵造成的清算级联,以及许多其他使人(可能还有一些专业基金)损失大量资金的方式。由于许多协议之间存在自然的相互依存关系,再加上对流动性挖矿的巨额财务激励,使这些协议尽可能深入地叠加在一起,因此整个过程可能会崩溃。

即使这样,它也会重建。真正开放,无执照的金融服务的承诺太大了,它不会兑现。

目前,对于参与者来说,您可以选择在阳光下做干草,或者,如果您真的很雄心勃勃,则可以跳过干草,并使用周转资金进行水培液体农业。

对于建筑商:尽一切努力竞争和生存,但不要忘记您的长远眼光。建立新的金融基础设施是一场长达数十年的马拉松。在越过起跑线之前,请勿滥用***。

文章标题:DeFi不可错过的趋势,化合物将如何与Balancer共存

文章链接:https://www.btchangqing.cn/44372.html

更新时间:2021年06月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。