编者按:被称为Uniswap演进的寿司交换的故事已经结束,Uniswap再次成为DeFi关注的焦点。只有500行代码的Uniswap真的是无与伦比的吗?DEFI是开始还是结束?流动性挖矿真的公平吗?

现在看看寿司交换。它不像刚推出时那么迷人。

一开始,诸如Uniswap的演变和社区掠夺风投等评论一度把寿司交换推上了神坛。在创始人被炸控2700万元寿司代币,套现出局后,双花治理出现漏洞,控制权突然转移到F,寿司互换的故事开始逐渐衰落。

然而,随着各种掉期仿制品和各种Meme代币的出现,“Uniswap必须发行硬币”的观念已经深入人心。许多人认为Uniswap知名的弱点是缺乏平台货币。

要摆脱市场上的泡沫和情绪,只需看看DEX和AMM的轨迹。我们问一个问题。Uniswap真的需要赚钱吗?

目前,Uniswap远比发行硬币重要。

没有人能打败Uniswap?

Uniswap只有500行代码,长期以来一直是profi领域不可或缺的一部分。

在一开始,联合国信息和通信组织关心的是装钱的速度。项目方的融资和在线同时进行。项目方将全部资金分为若干股,其中一部分保留在联合国信息和通信系统的上部。将资产注入两个池中,相当于设定价格,然后就可以进行交易。”最快的10分钟就可以完成,费用大约是0.3以太坊

这种方式直接影响到原有区块链项目的运作模式。新项目启动成本越来越低,一大批项目遭遇泥沙俱下。

从最初潜在项目的诞生地到今天,Uniswap的地位已悄然发生变化。Uniswap已经成为流动性挖矿的重要组成部分:无论是新项目业主还是老项目业主想要做流动性挖矿,他们都会先去Uniswap网上交易对,吸引用户向池中注入资金,然后在获得相应代币后进行挖矿。

资本池流动性收购平台的费用分摊已不足以满足投资者的需求。当发行代币/治理代币的游戏大行其道,以及升级版Uniswap的sushiswap宣布引入代币激励机制,很多人开始蜂拥而至。

当迁移刚刚完成时,sushiswap的总锁定头寸上升至15亿美元,而Uniswap的总锁定头寸则降至4亿美元。人们误以为寿司掉期“抢”了后者的流动性。有些人甚至断言,只有迅速发行硬币,才能“拯救”Uniswap。

事实上,在寿司交换产生之前,Uniswap的锁定头寸数量已经达到4亿。在sushiswap迁移后,Uniswap的锁定头寸仍然是4亿美元。Sushiswap并没有窃取Uniswap的流动性。近10亿美元的额外流动性最初是由寿司掉期带来的,这只能说明硬币的发行确实在短时间内引发了锁定头寸数量的大幅上升。

然而,寿司掉期的锁定量和货币价格不再处于峰值。似乎发行硬币并不能让DEX拥有比Uniswap更光明的未来。

第一批关注Uniswap迁移趋势的从业者认为,在Uniswap面前,发行硬币并不是最重要的事情。

为什么Uniswap不需要急着发钱

当sushiswap通过发行硬币吸引LP迁移到Uniswap上时,我们想知道Uniswap V3版本是否也会依靠发行硬币来夺回流量。在sushiswap正式转移到LP的当天,Uniswap的创始人海登•亚当斯(Hayden Adams)发送了一张Uniswap新logo的图片。很多人猜测,V3将伴随着平台货币的宣布。

但是Uniswap真的需要钱吗?换言之,发行货币是DEX成为主流的必要条件吗?

“发行硬币不是联合国信息和通讯组织目前必须做的事情。去中心化资产筛选平台top的创始人李明说。

由于硬币发行已经成为许多DeFi项目的标准配置,寿司掉期的“趋势”方式确实受到了市场的追捧。在sushiswap之后,许多类似的仿制光盘也很快上线,创造了一种硬币发行项目可以取代Uniswap的场景,但事实并非如此。

在李明看来,从Uniswap的效率和交易模式来看,它与cefi还远远不可比。仍有改进和优化的空间。”最突出的问题是波动性的损失。一些项目方已经开始通过做市来‘收获’用户,但用户还没有注意到这种行为。”

刷量是中心化交易平台的默认做法,现在,这种玩法也开始向DEX蔓延。

一线从业者王佳也告诉blockbeats,越来越多专门从事流动性池交易的做市商在Uniswap中出现。为了吸引用户的注意力,使数据更加美观,项目方开始意识到Uniswap上的事务对也需要进行缩放。

“就像CEX一样,整个过程更加透明。”

由于贸易商的所有操作都记录在链条上,项目方做市的成本和风险都比以前高了。”以前交易所做市是以一系列数据为背景,而现在燃气服务费也是一项不可忽视的支出,“过去做市商只需要取得经营权,却无法控制资金,而之后就去了德克斯,做市商需要持有资产才能经营,这就导致目前项目方只是小批量操作,不敢轻易打大金额。”

识别方法只需要查看事务记录,同一地址中是否存在多个来回的事务。这意味着,面对很多一上线就创造了几十倍或几百倍神话的项目,投资者需要更多的歧视,因为很可能是项目方为了吸引用户接受报价而自行导演、自演。

除了可以提高的交易效率外,Uniswap还存在很多问题,比如资金量是否越大,Uniswap上设置的流动性池越好,多池的滑动点是否会更低,LP的收入是否会更好,代币定价、交易模式等是否存在优化空间,这些都还需要Uniswap团队花更多精力思考和解决。

“目前用户只能在Uniswap上看到流动性、交易量等基础数据,但事实上,流动性池数量、交易量等数据可能对价格产生较大影响,或出现较为明显的涨跌信号。这些部门在Uniswap中还不够完善。正是因为市场上还有差距,才有“近20个”团队专门从事Uniswap的交易经验。

除了优化交易体验外,李明还提到,从开发者的角度来看,Uniswap对基于其开发相应衍生产品或功能的团队不够友好:“有时候Uniswap提供的数据不及时,或者缺失、错误,甚至没有相应的数据。”

投资者选择交易平台的最终目的是找到好的资产并获得高回报。但是,如果只是照搬Uniswap代码,只增加代币激励模式,而没有对业务本身进行优化和完善,即使在短时间内成功,也很难长青。

我们可以考虑一个简单的问题。当你发行硬币时,你会选择去Uniswap吗?还是交换?

“Uniswap仍然有自己的品牌。去中心化衍生品交易平台mcdex的创始人刘杰可以代表一大批人。

然而,事实上,流动性挖矿并不公平。

流动性挖矿不公平

本着社区驱动的流动性挖矿精神,德孚在不预挖、不私募、不创投的旗号下,创造了“公平”的理念,发出了“没有人会切断你的联系”的信号。很多人认为自己只是在二级市场上挖矿和销售,不会在二级市场接单。风险很小,收入将远远高于预期。

但真的吗?流动性挖矿**公平吗?那些硬币发行项目真的不赚钱吗?

一定不是。他们至少有三种赚钱的方法。

收获LP

第一家是嘉实流动性提供商(harvest liquidity provider,LP)。更准确地说,项目方看中了LP手中的ETH。

在AMM机制中,LP做市商需要在两个池中添加等量的资产。例如,在ETH/USDT池中,在ETH池中添加1 ETH,并添加360 USDT,相当于USDT中的1 ETH,可以成为LP。如果ETH下降20%,LP手中的ETH将更多,而USDT将更少,从而达到1:1的等值,池流动性产品等于常数,这将导致波动性损失。

但在极端情况下,当池中一种资产的价格暴跌时,LP手中相应的硬币数量会更多,而另一种池中的货币将更少。例如,在泡菜泡菜项目中,在泡菜/ETH池中销售的LP属于收获方。

泡菜价格在短时间内一路暴跌。池子里LP手里的泡菜越来越多,ETH也越来越少。与此同时,泡菜的价格也越来越低,松脂的ETH也开始丰收。这是一种无常损失,但当池中代币处于极端情况时,无常损失已经升级为可收获。

当然,这种情况只会出现在提供矿业代币流动性的池中,如寿司/以太坊、泡菜/以太坊、LP。如果选择了其他池,可以避免这种风险,但项目方不会允许您这样做。

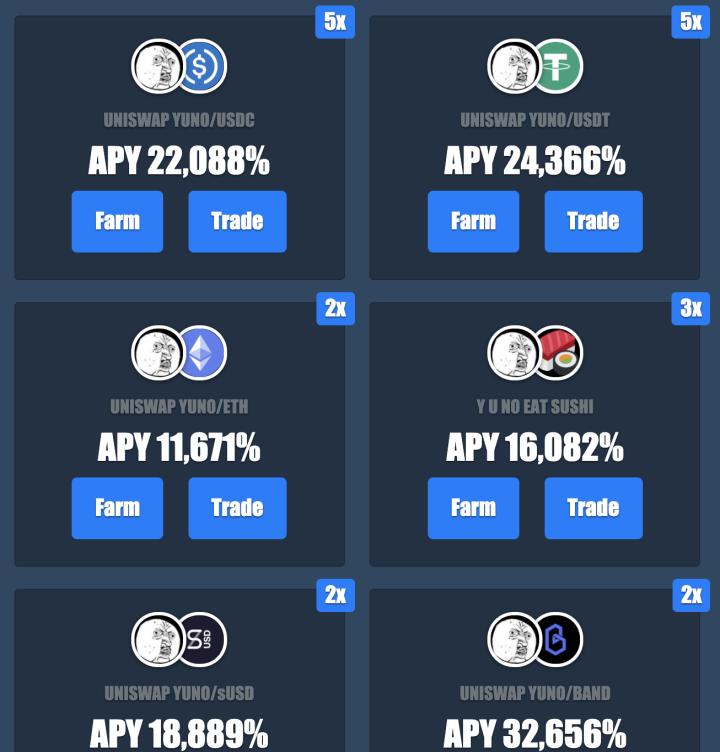

在挖矿设计中,项目方将设计这种池的奖励远远超过其他池,如奖励高达5倍。该矿坑中磷矿的挖矿效率是其他矿坑的5倍。不了解风险的用户很容易被高回报吸引进入网站。

此外,项目方甚至还将增加几个含有此类挖矿代币的池,年收益将达到数百倍。例如,在yuno项目中,8个挖矿池中,有6个需要yuno挖矿。在这种情况下,收获LP的概率为75%。

项目方携带的私人物品一般指少量货币。一般情况下,主流货币将用于流动性挖矿,但部分项目方会使用小额货币进行挖矿,从而增加对小额货币的需求。比如泡菜,前段时间的一场大火。

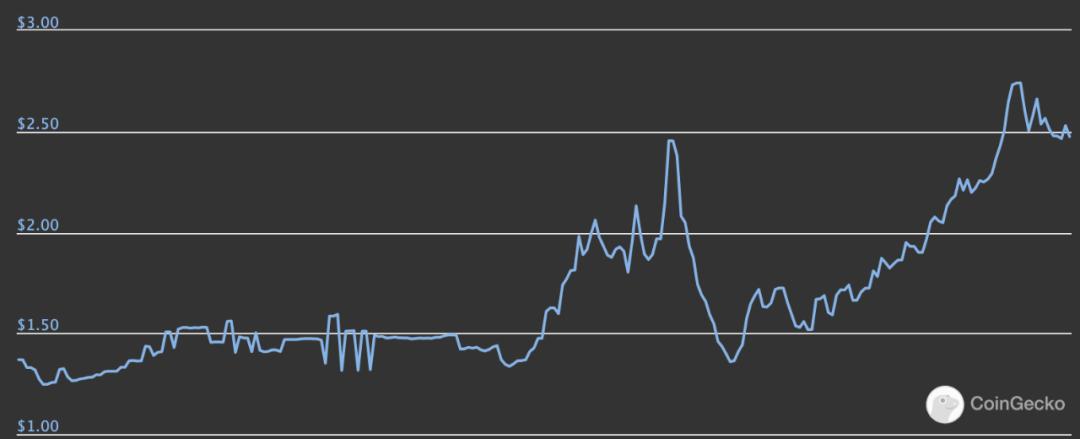

有趣的是,泡菜的农场只选择了yfi、band和ETH这三种主流代币。此外,它还秘密携带私人物品。它不仅增加了泡菜代币的收入比例,还以一种不受欢迎的TED代币进入代币池。这导致十枚代币的很高涨幅从1.2美元升至2.7美元,短期涨幅高达125%。

矿业税

另一个隐含的方法是,项目方通过收取部分挖矿奖励来获得利润。在许多DeFi项目中,10%的挖矿报酬将由项目方收取,相当于支付铸币税。麦钱包产品经理卢元元将这种行为定义为“矿业税”模式。一个典的例子是寿司,它也是sushiswap创始人NOMI chef提取18000以太坊的资金来源。由于寿司掉期成为市场关注的焦点,社会各界会一直关注创始团队的活动,但更多的项目方在征收矿业税后可能会一步步变现。或者刚才的问题,如果你是项目方,如果你的代币想上网进行流动性挖矿,你会去Uniswap还是sushswap?Sushiswap和其他叉子项目确实在短时间内得到了市场的广泛关注,但这种搭便车的方式似乎并没有为这些项目筑起坚实的护城河。”短期货币发行可能确实会让许多投资者兴奋不已。李明认为,Uniswap要想发挥行业标杆的作用,还需要不断优化效率和产品,这样才能真正拉开与同类产品的差距,成为整个DEX标准的制定者。走得远比走得快。如今,靠发行硬币实现冷门的寿司掉期也陷入了如何让代币升值的泥潭。也许,早些时候看到这一点的联合国信息和通信组织小组并没有把发行硬币作为首要任务。在面试官的要求下,王佳以化名出现。

文章链接:https://www.btchangqing.cn/104899.html

更新时间:2021年06月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。