所谓完全摊薄估值,是指数字资产发行后,所有代币在数字资产供应总量中的市场价值。

例如,Uniswap最终将在未来四年内发行总计10亿枚uni代币。如果我们假设uni的价格是3美元,那么完全稀释价值(FDV)将达到30亿美元。目前,交易所1855.36亿美元的市值与1855.64亿美元的实际汇价仍有较大差距。

众所周知,DeFi项目的市场价值和FDV比率之间存在很大的差异。例如,渴望财务在一周内分配其yfi代币的总供应量,这意味着其市值与FDV比率等于*。另一方面,curve通过流动性挖矿,每天发行200万枚CRV代币,这将逐步扩大其供应量,最多可发行30.3亿枚CRV,导致市值与FDV比率非常低,仅为2.64%。

相比之下,sushiswap在9月20日将代币供应严格限制在2.5亿美元,按目前寿司价格0.76美元计算,其FDV降至9900万美元。因此,寿司掉期的市值与FDV的比率约为76.93%。其主要竞争对手Uniswap约占18.51%。

大多数完全摊薄的市值都高于当前市值。来源:奥克萨斯州的coingecko

加密货币的FDV有多重要?

这里值得研究的问题是FDV是否是加密货币市场的关键指标。市场参与者对未来几年的理论估值是否理性?

为了回答这个问题,我们比较了三种DEX、Uniswap、sushiswap和curve背后的数据,并将它们与已证实的现金流进行了比较。

Uniswap、sushiswap和curve的财务数据显示了一些关键的差异。

资料来源:密码费.info,科尼奇,奥克斯

首先,在价格方面,CRV的市值与FDV的比率**,表现最差。它目前的价格0.54美元已经从很高的54美元下跌了99%,而且价格从底部也没有上涨太多。

在三个指数中,curve的市值与年费比率**,为6.26,而FDV与年费的比率很高(237)。鉴于其目前锁定的总价值约为Uniswap的53%,七天的平均成本为Uniswap的19%,我们可以推断市场参与者对其大额代币发行感到担忧。我们还可以看到代币供应增长的陡峭曲线。因此,潜在的每日抛售压力将其代币价格推高至uni的16%。

CRV的通胀曲线是戏剧性的。资料来源:政府曲线.fi

参考FDV的缺点

在加密货币领域,许多人担心代币供应的增加。或者更确切地说,他们担心严重的通货膨胀。再加上项目基本面在短时间内发生重大变化的概率不大,市场对不断发行新代币的反应是不断降价。

CRV就是一个很好的例子。这就导致了一个奇怪的现象:社会将curve作为最稳定的流动性挖矿平台之一,但所有人都试图远离在二级市场购买CRV代币。随着物价的大幅下跌和通货膨胀率的加剧,曲线的市值自9月中旬以来没有太大变化,甚至出现下降。

九月份的大部分时间里,CRV的市场价值一直在下降。来源:coingecko

对于长期投资者来说,FDV面额可能是一个很好的衡量标准,因为它可以让他们更好地判断一个项目的价值是否严重偏离标准。例如,CRV的FDV在上市当天就攀升至1600亿美元,约占BTC的65%。这使得投资者很容易发现CRV的价格被高估了。此外,它有助于投资者避免因初始代币数量较少而造成的估值陷阱。

参考FDV的一个缺点是它可能误导项目的总价值。例如,假设一个项目当前有100万个未付代币。今天下午,它将宣布在未来三年内再发行1000万枚代币。这是否意味着该项目的“市值”将在今天下午上涨11倍?当前的FDV可能变得无关紧要,因为项目总监可以随时对供应曲线提出更改。

对估值方法的讨论最终是关于代币是否值得购买。通过降低通胀来降低FDV是否会导致代币价格的上涨?寿司交换给了我们一个很好的例子。

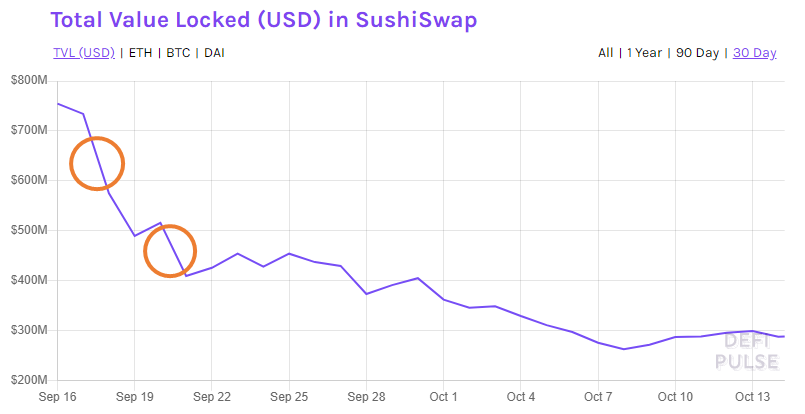

下表中的左圆圈与Uniswap推出统一代币(uni token)相吻合,这导致竞争对手sushiswap的TVL迅速下滑。右边的圆圈正好与sushiswap决定将其供应严格限制在2.5亿代币之间,这导致矿工选择退出,因为他们认为在寿司继续挖矿的动力太小。这意味着,当工资大幅减少时,矿工们将赶往下一个项目。

在两次公告之后,寿司交换的总价值暴跌。来源:DeFipulse

在移动挖矿中,可持续性是关键,因为挖矿时间不短。例如,Uniswap奖分为四年。减少代币的总供应量可能会提高价格,但不会改变物品的价值。同时,这并不会使资产突然变得更加稀缺。

在比较三大指数时,寿司掉期的财务状况**,**的FDV与年费比率为18.30,很高市价比为76.93%,因为它突然减少了代币供应。然而,市场参与者并不认同其做法,这反映在其价格上。更糟糕的是,其价格仅从历史低点反弹了10.26%。

另一个例子是,9月20日,cream烧掉了其代币供应量的67.5%。如果FDV保持不变的话,代币价格应该会上涨两倍,但涨幅不到50%。同样,在一个需要数年时间才能最终关闭的流动挖矿项目中,开始时的稀缺性并不是一个主要因素。因此,流动性挖矿产出的减少不会对价格产生显著影响。

奶油代币供应的破坏最终无助于阻止价格的普遍下跌。来源:coingecko

廉价的FDV本身并没有提供象征性的价格支持

总之,CRV的案例向我们展示了激进的通胀如何阻止投资者购买和持有新发行的代币。另一方面,寿司的例子向我们表明,供应量的急剧减少虽然使fdv看起来更便宜,但对价格几乎没有支撑作用。

流动性挖矿激励或通胀供给在获取用户方面发挥着巨大作用。重要的是,能够吸引用户参与一个项目,并允许基本价值的增长速度快于代币供应的稀释。

文章链接:https://www.btchangqing.cn/127370.html

更新时间:2020年10月22日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。