也正是因为一次安全事故,德法在2020年**受到广泛关注。

2月15日和19日,BZX贷款协议相继遭到黑客攻击。黑客利用多种协议组合实现套利,造成数百万美元损失。虽然该项目遭到破坏,但也让外界注意到戴菲这样的“娃娃”组合。

在接下来的半年里,用户的注意力不再中心化在安全性上。该Compound通过流动性挖矿创造了财富效应,平衡器和曲线等DFI协议相继跟进。之后,yfi、YAM等代币公平分配项目相继出现,激起了“国农”的热情。

人们通过抵押稳定币、主流资产或提供流动性来种植葡萄、寿司和泡菜。在以太坊上成长起来的协议模已经被**到EOS、wave field和币安智能链上。这一波矿业热潮,如同加速一样,将DeFi推上加密资产市场的主舞台,成为2020年****的话题。

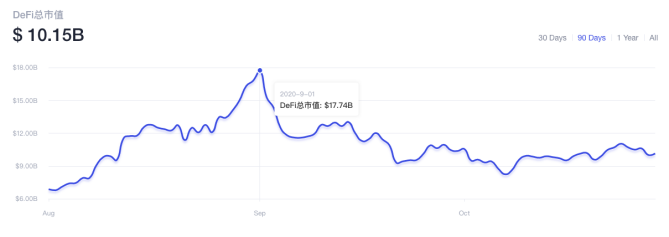

9月,DEFI开始降温。截至10月29日,以太坊 DeFi资产总市值较9月1日峰值下跌42.78%。即便如此,DeFi仍然对该行业产生了深远影响,从主流的中心化交易所可以看出,DeFi将其作为基础设施进入商业领域。

“这不酷。刚刚回到稳定发展时期。面对DEFI的退潮,创客中国社区负责人潘超评论说,在他看来,DEFI泡沫破裂了,这是件好事。行业开始关注激励之外的发展路径。

可以看出,包括Uniswap和synthetix在内的DeFi协议已经开始探索layer2的扩展解决方案,一些从业者正在关注NFT、预言机等领域的创新。

经过5年的努力,DEFI走过了无名时代,走过了牛和熊,然后在2020年凭借移动挖矿进入了主流视野。尽管存在许多气泡,但DeFi的可行性和发展潜力得到了验证。这个新市场已经进入了下一个阶段。

黑客攻击启发DeFi

在Compound使用流动性挖矿点燃DeFi爆炸的电线之前,几起黑客攻击事件被突显出来。

2020年初,经过近5年的反复蛰伏,去中心化金融领域的几颗明珠将越来越璀璨。Maker、compound、Uniswap、balancer、AAVE、dydx等协议在2019年实现了用户规模和资产规模的大幅增长。Curve是一家以低滑动点和低手续费为主要重点的去中心化稳定币兑换系统,于今年1月启动。在各种“协议”之间组合和套利的“乐高”方法首先被黑客攻击。

今年2月,BIFI贷款协议BZX在一周内遭到两次攻击,黑客空手拿走了100多万美元。研究发现,黑客在充分了解DeFi的情况下攻击单协议漏洞,然后做出一系列组合拳。

在第一次攻击中,黑客利用dydx、compound、BZX fulcrum、kyber和Uniswap等多种DeFi协议套利1271以太坊,价值超过32万美元。”简而言之,黑客利用BZX的合同漏洞,借了很多钱,然后操纵BZX所连接的kyber和Uniswap的价格,套利成功。创客中国社区负责人潘超说。

攻击三天后,黑客再次出现,并调用了包括synthetix在内的多个DeFi协议,最终获得2388个ETH利润,价值约64.4万美元。

如今,类似的安全事件仍时有发生。10月26日,harvest遭遇闪电袭击,而此前,贷款协议也遭遇了冲击借给我它被偷了,平衡器由于闪电贷款攻击而遭受损失。

然而,自从今年2月发生BZX安全事件以来,由于黑客的行为,DeFi协议之间的组合互操作性意外被宣传,“多莉”属性开始为外界所知。

流动性带来的蝴蝶挖矿效应

6月15日,当密码界的主流人群关注主流货币减产后的市场表现时,一件对DeFi发展意义重大的历史事件发生了。**贷款协议Compound宣布开放流动性挖矿,用户可以通过参与贷款挖矿comp代币。将“贸易挖矿”转化为连锁经营的游戏,就像一只蝴蝶扇动翅膀,带来了一场大爆发。

流动性挖矿开始后,**向Uniswap推出comp token。第二天,comp的市值超过了maker’s governance token MKR的市值,在DeFi协议的市值中****。

财富效应使得复合企业在短时间内吸引了大量的用户和资金流入。据“蓝狐笔记”统计,截至7月5日,该公司存款总额超过13.9亿美元,是20天前的10倍左右。贷款总额超过7.7亿美元,约为20天前的30倍。储户达到30616户,借款人达到4248户。

a6021流动性挖矿开通后

与此同时,康普也走出了以太坊的DEX类别,登陆了包括okex、CoinBase和币安在内的数十家中央交易所(CEX)。非凡项目的“圈外”加速了DeFi这一部分的流行。

流动性挖矿并不是一种新的模式。这个词是几年前coinfund创始人jakebrukhman提出的。讨论了广义的挖矿概念。流动性挖矿的聪明之处在于,当一个网络有特定的需求时,比如流动性供给,用户可以因为提供流动性而获得象征性的奖励。许多人还称之为“收入农业”

这种激励模式一经推出,便迅速流行起来。去中心化交换平衡器很快跟进并以类似的方式发行BAL代币。其流动性从6月5日的不足2000万元增加到7月5日的1.4亿元,一个月内增加了约7倍。之后,curve、Bancor、thorchain、mstable、BZX、kava等协议也加入了流动挖矿的行列。

当DeFi的故事来到这里,它比前一年加速了。7月初,DeFi仍然是一些机构和DAPP早期参与者玩的游戏,大多数投资者并不知道它到底是什么?如何利用流动性挖矿?一些关于DeFi的线下普及活动和在线分享讨论已经从少数人传播到了公众。

“淘娃”矿业打开DEFI小牛市场

“复合流动性挖矿是导火索,但不是引爆点。潘超认为这是因为他认为大院是当时少数人的游戏。直到yfi推出,这个“雪球”才变得更大,更多的人加入进来。

7月18日,DEFI协议渴望财务子治理代币yfi已经正式推出。用户可以通过向平台的总流动性池提供流动性来获得代币。与compound提前募集资金并向投资者分发代币不同,yfi采用了高度区块链精神的代币分销方式,0私募,0预挖矿。通过“挖矿”产生了3万枚代币,并启动了Dao治理。

yfi上市后,迅速得到了大量币圈大V的热捧。它的商业模式也非常创新,渴望财务aggregator的主要概念是在dydx、AAVE和compound之间智能地分配和转移预期的代币,从而使用户获得很高的利润。这个产品后来被比喻为“机关*池”

Yfi进入主流加密世界的视野,主要是因为其夸大的增长和货币价格。从非小户数据来看,yfi登陆市场5天后从3美元突破1000美元;再过一个月,货币价格被推高至8900美元,相当于0.72 BTC;登陆主流CEX后,yfi继续上涨,最终在9月13日突破4.4万美元,折合约4.15 BTC。

超越比特币的价格,放在过去,只是各种项目货币的口号,吹牛皮,画馅饼。因此,DFI的yfi在2020年实现了这一目标。

yfi涨至44000美元以上,几乎是DeFi板块的亮点。在此期间,YAM推出的“淘洼”挖矿模式进一步提升了市场的积极性。

yfi涨至44000美元以上,几乎是DeFi板块的亮点。在此期间,YAM推出的“淘洼”挖矿模式进一步提升了市场的积极性。

8月12日凌晨3点,DeFi项目YAM金融(红薯)开放流动性挖矿。与复地、yfi等协议中的自采模式不同,yam设立了8个流动性挖矿池。用户可以抵押yfi、wETH、comp等资产参与“红薯挖矿”

在上线初期,YAM代币的很高年收入为22000%。为了挖矿,包括bitmex创始人Authur Hayes在内的各界人士都成了“农民”短短6个小时,任志刚的锁定资产价值就达到2亿美元。

在“红薯效应”下,可用于挖矿的抵押资产一起崛起,“娃娃”模式开始显现威力。币圈大V“超级比特币”称之为“美丽的泡沫新世界”

虽然YAM只疯狂了36个小时,但它却成了“全民养殖”的开始。类似的“桃花”矿业项目大量涌现,越来越多的“老韭菜”正在学习连锁经营,成为“农民”人们通过抵押美元、主流资产或提供流动性来种植葡萄、寿司、泡菜

这一波创收热潮也蔓延到了EOS、wave field和Iost等公链企业。就连中央交易所的代表币安,也迅速开发了币安智能链,以吸引DeFi协议。

Justswap、DFS、DeFibox、coral、sun、best kitchen等项目都出现在这些公链中。同时,中央交易所还以平均每月10英镑的速度推出了DeFi代币,使得整个DeFi生态系统空前繁荣。一个值得注意的里程碑是,9月1日,Uniswap的总交易额超过100亿美元,创下DEX的纪录。

根据auco云链数据,6月1日至9月1日三个月内,以太坊 DeFi项目总市值由31.5亿美元增至177.4亿美元,整体增长463.17%。DeFi的崛起带来了属于DeFi资产的牛市。

泡沫破裂的DeFi再次进入稳定发展期。

三个月内,区块链行业的每个人都谈到了DeFi。它成了“新韭菜”和“老韭菜”的分界线。看来,如果你不参加DeFi,它将被时代抛弃。

然而,在“创收种地”的爆发中,人们发现,很多项目只是“为了挖矿而挖矿”,并没有产生真正的价值,实质上是一场金钱的博弈。同时,在Uniswap等DEX上也有许多“无团队、无审计、无开源”的三不假协议,被称为“土狗”项目。各种各样的骗局和混乱都附着在DeFi的热土上。

在参与多个矿业项目后,DeFibox基金会的中国区代表丹尼认为DeFibox市场是非理性的,而且大部分流动性挖矿本质上是一个零和游戏。

市场走势也证实了泡沫的存在。9月,DeFi项目的象征性下跌。寿司曾因流动性挖矿爆炸而成为寿司掉期的管理象征,从很高的13.4美元跌至不到2美元,现在的报价仅为0.65美元。包括yfi、comp和BAL在内的大部分DeFi资产价格已经下调,参与DeFi项目的收益率大幅下降。这一波牛市已经接近尾声。

9月17日,天王项目Uniswap再次空投激起市场热情。治理代币uni从大约2美元涨到8.66美元,而DeFi市场也经历了几天的欢腾。然而,联合国信息安全网未能独自“拯**场”随着十月的临近,DEFI开始降温。

奥科云链数据显示,10月29日,以太坊DeFi资产总市值为101.5亿美元,较9月1日177.4亿美元的高位下跌42.78%。

以太坊 DeFi资产的总市值在较高点下降了42.78%。”如果投机活动减少,热钱消失,资产价格和市场热度将下降。潘超笑着说,地心引力开始起作用了。他认为,德孚资产上涨过多后,下跌是一种价值回归,现在德孚并不降温,只是回归到稳定的发展期,泡沫破灭是好事,德孚科技的发展比较乐观,业界开始关注正确的路线。

以太坊 DeFi资产的总市值在较高点下降了42.78%。”如果投机活动减少,热钱消失,资产价格和市场热度将下降。潘超笑着说,地心引力开始起作用了。他认为,德孚资产上涨过多后,下跌是一种价值回归,现在德孚并不降温,只是回归到稳定的发展期,泡沫破灭是好事,德孚科技的发展比较乐观,业界开始关注正确的路线。

一个多月来,有人开始关注以BTC为代表的主流资产市场,也有人继续研究profi领域的不同业务板块,包括预言机、NFT等;

year finance的创始人andrecronje也继续他的DFI实验。10月28日,他推出了去中心化的链上服务外包网络——keep3r网络V1测试版;在EOS网络上,像Organix这样的去中心化合成资产发行和交易协议诞生。

同时,为了解决以太坊气体成本高的问题,许多DeFi协议都在竞相探索Layer2扩展的解决方案。Uniswap正在开发V3版本,Uniswap的创始人海登•亚当斯(Hayden Adams)表示,V3将“解决所有问题”;synthetix也正在向L2 synthetix发展,后者在9月份进行了两次升级,以降低天然气成本。

潘超说:“这次小规模的DeFi疫情已经完成了它的历史使命。”越来越多的人开始关注DeFi,并开始学习如何在链条上操作。许多开发人员已经研究了如何构建创新的DeFi应用程序,并且生态系统已经发展壮大。

当然,在潘超和丹尼看来,DeFi还远没有被广泛应用。

在丹尼看来,DeFi的理想世界是,用户可以随时随地持有主流数字资产、借贷、交易和抵押贷款。在现实世界中不容易实现的金融服务,可以通过区块链快速实现,实现金融普惠。”当用户数量达到世界人口的2%,即1.5亿时,可能会出现真正大规模的DeFi爆发,我预计这需要一到两年的时间。“;

比特币钱包开发者文浩向蜂巢金融透露,作为一家钱包服务商,他也一直在对钱包进行迭代升级,使钱包更安全、更容易使用,帮助用户更容易进入区块链世界。在他看来,随着以太坊 2.0的逐步实施和基础设施的完善,作为一项基本的金融服务,DeFi将有一个长期的数据增长。

从2015年到2020年,DeFi一步步探索放贷、交易和“银行”去中心化的场景。在此期间,maker、AAVE、Uniswap等探险家一直存活至今,以色列和德国的ETHerdelta和bitshare等项目在完成启蒙任务后逐渐淡出历史舞台。

纵观德福近5年的发展历程,它经历了无名时代,历经牛熊,再依靠流动性挖矿,将在2020年进入主流视野。尽管存在许多泡沫,但DeFi验证了其可行性并显示出潜力。

潘超希望人们能逐渐忘记“DeFi”这个词。随着DeFi和cefi的逐渐融合,底层协议也越来越成熟。中心化资产和实物资产与DeFi世界无缝连接,用户可以在不知不觉中获得DeFi带来的效率和便利。

当每个人不再提到DeFi的概念而是使用它时,DeFi的时代真的到来了。

文章标题:挖掘“双刃剑”分裂后德菲时代

文章链接:https://www.btchangqing.cn/133755.html

更新时间:2020年10月30日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。