(梵高《在花园里散步的女人》序言:加密美元是目前世界上知名的加密用例之一。蓝狐注意到,根据CMC的统计,昨天美元的交易量超过了BTC,这是BCT+LTC+EOS的总和。加密美元每天在区块链上被大量转移。那么,为什么这么多加密美元会在区块链上流动呢?它们能带来什么好处?你通过哪些渠道产生收入?交易所、机构或散户、公开的金融借贷协议、自动做市商和加密衍生品交易所都可以为加密美元创造收入,这一收入通常高于传统世界的美元收入,后者吸引越来越多的资金进入加密世界。本文作者dydx由blue fox notes社区的“Sien”翻译。

对加密货币新需求的**驱动力之一是,而且永远都是,加密货币的美元收益可能比传统金融系统中的大多数投资者高出许多倍。这些好处与加密经济对美元的需求有关,也与法国货币难以进入生态系统有关。

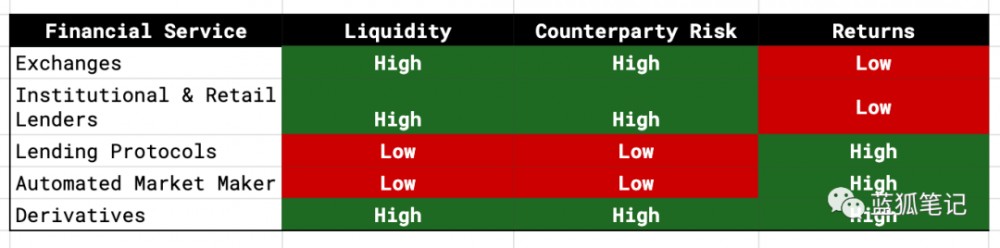

产生美元收益的最常见金融服务包括交易所、中心化放贷机构、公开金融借贷协议、自动做市商模和加密衍生品。这些服务平台都是****的,它们根据许多不同的因素而有所不同,包括流动性、交易对手风险、托管和潜在回报。

这些平台有一个共同点,那就是它们都有加密美元的支持。加密美元的规模和形式各不相同,但其基本前提是它是一种价值与美元挂钩的数字资产。其中新颖的是,加密美元是可编程的,可以转移到世界任何角落,可以无缝集成到任何基于区块链的金融应用中。一个有趣的对比是把加密美元想象成enmo美元——它最终可以用于其他金融应用。

迄今为止,加密美元创收机会中最显著的一个方面一直是它们比传统领域高出多少。例如,2019年美国一年期债券收益率为2.57%,而同期美国联邦储备委员会(USDC)对dydx的贷款年收益率为4.86%。

溢价与加密市场历来看涨有关,但更重要的是,它们反映了将美元投入加密生态系统的难度。美元金融的投资者需要了解加密资产价格的快速变化,因此他们更愿意为更快的流动性支付溢价。

在早期,借出加密美元的唯一途径是通过bitfinex的保证金订单簿。收益率波动很大,因为加密交易所很难获得银行合作伙伴关系。银行业的缺乏使得供给很难进入市场,所以当需求突然增加时,这里并没有多少中和作用。

为了解决其银行合作伙伴的问题,bitfinex在2014年创建了tETHer。有了Tether,美元的价值可以在一个加密的生态系统中传递,投资者可以利用这个生态系统与加密货币进行交易,而那些无法获得银行服务的人则可以通过持有Tether来获得美元敞口。2017年,tETHer的市值飙升了1400%,因为很明显,链上的美元比传统系统的美元更有效率。从那以后,稳定币一直坚挺。(蓝狐注:加密美元的增长趋势,请参考蓝狐注前的文章《加密美元:加密世界的木马》?》)

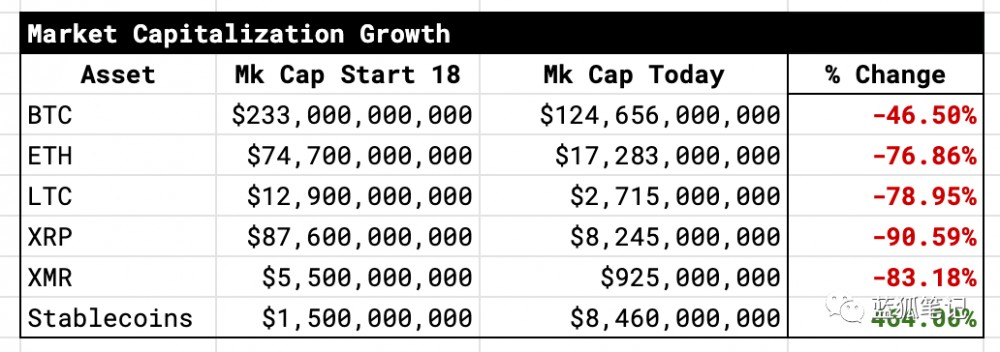

从增长来看,稳定币一直是2018年初以来增长最快的加密资产。在过去两年左右的时间里,市值很高的资产下降了46%到83%,而所有稳定币的市值都上升了464%。

资料来源:coinmetrics.io,coinmarketcap.com

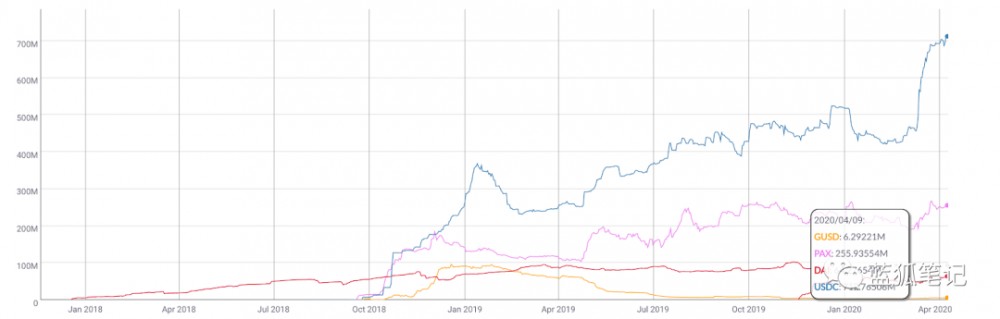

这一增长很大程度上是由于2018年许多新的贷款市场建立在稳定币基础上,这使得它们能够以高利率放贷。高利率极大地鼓励了传统美元向加密美元的转换,这一点可以从当时借贷市场上稳定币的市值增长中得到证明,这些货币包括美元兑加元(USDC)、美元兑加元(Dai)、美元兑美元(PAX)和美元兑美元(GUSD)。

资料来源:coinmetrics.io

从宏观角度来看,传统系统的利率条件大大降低了传统银行持有美元的机会成本。把美元转换成加密美元并不贵。2018年初以来,10年期国债收益率由2.4%降至0.73%,储蓄潜力下降70%。这只是美国的情况。一些欧洲国家,如德国、英国和法国,10年期国债收益率分别为-0.36%、0.3%和0.09%。世界从未如此渴望产量。

加密美元收益并非完全不受低利率世界的影响。随着3月12日市场下跌,USDC的贷款利率从年收入的4%左右降至年收入的0.45%,降幅超过80%。幸运的是,加密美元收益不会直接对央行做出反应,但主要取决于市场情绪。

如果加密市场仍能与传统市场保持不相关,那么加密美元收入很有可能继续远远高于传统世界提供的收入。除了基本稳定币借贷,还有许多其他更复杂的金融工具可以使加密美元产生收入。随着金融工具越来越复杂,有机会获得更高的回报,但当然也有更高的风险。

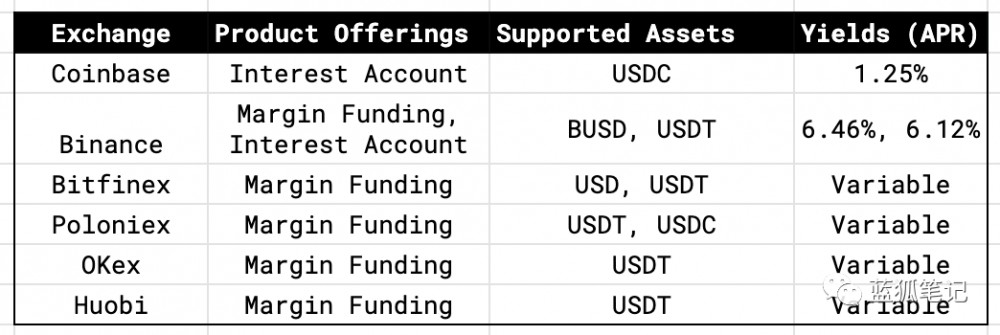

本文介绍了加密生态系统中使用最广泛的通道,通过这些通道用户可以赚取美元收入,并介绍了与每个通道相关的权衡和风险,以及潜在的收益。在几乎整个加密行业中,猜测一直是最需要的用例。因此,交易所已成为生态爆炸式增长的**受益者。随着交易所寻求拓展业务的途径,并发现收入流波动较小,很快就会清楚,建立垂直整合的加密银行是其获胜的商业模式。他们已经有了用户关系和资产,下一步就是为他们提供全方位的金融服务。

毕竟,加密世界是关于新形式的货币。当然,扩大用户从资产中赚取利息的能力对交易所来说并不困难。用户通常选择将资产存放在平台上,交易所已经有借款人,这有利于贷款市场的形成。交易所最常见的赚取利息的机会是保证一个金融池,在这个金融池中,用户将其资产借给投机**易员或利息账户,在这个金融池中,交易所保证用户获得一定的年化收入,然后交易所可以自由地以更高的利息借给这些资产。前者更像传统世界的保证金融资,后者更像CD。(蓝狐注:CD是存单的缩写,意思是存单。它属于定期存款的一种。在传统金融中,通常由银行或存款机构发行。)

外汇贷款是最容易赚美元的方法。由于用户只需将资产发送到相关地址而不执行其他操作,因此这种体验与大多数用户熟悉的传统银行业务非常相似。

确保金融账户的流动性通常非常高,尽管可能存在使用所有用户存款的情况。另一方面,利息账户往往导致资产被锁定一段时间。就交易对手风险而言,交易所是主要的中心风险点,因为它们是用户资产的最终保管人。通过交易所借款的用户应了解潜在的攻击向量,**将其贷款活动去中心化到多个交易所,而不是一个交易所。

还有其他新的交易模式,dydx就是其中之一。在这种模式下,交易所永远不会保留用户的资金,即使他们是借出的。从整体风险来看,外汇贷款风险相对较低,导致潜在收益率下降。然而,在许多情况下,外汇贷款的回报率远远高于任何用户的储蓄账户,这使得它们成为承担风险的宝贵替代品。

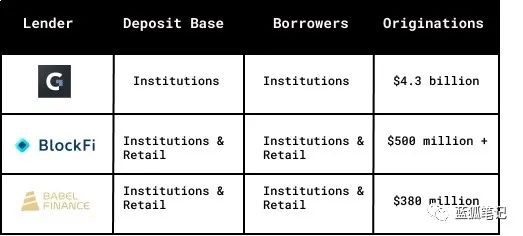

机构和零售银行加密行业增长最快的部分之一是信贷市场,尤其是由机构和零售银行推动的市场。这些公司通过向存款人保证利率,然后将资金借给机构投资者或散户来筹集资金。知名的公司包括创世纪资本、blockfi和Babel finance。这些放贷机构之间的主要区别在于,哪类投资者构成了他们的存款基础,是机构投资者还是散户投资者。

这个 类 属于 借贷 拿 远离的 在里面 2018年 作为 机构 投资者 寻求 更多 有效的 方法 到 短的 加密货币。 在 这个 第二 二 住处 属于 2018年 单独地, 起源 首都 推出 一 $1个 十亿 加密 贷款 从 机构 投资者。 在 2019年, 那里 是 也 一 公牛 市场, 哪一个 带路 到 现金 放贷。

这些 贷款人 看见 一 浪涌 在里面 需要 对于 现金 贷款 支持 通过 密码 抵押贷款, 哪一个 可以 带来 美元 利润 到 零售业 投资者。 根据 到 这个 数据 报道 通过 起源 在里面 第4季度 2019年, 作为 好 作为 各种各样的 行业 报告, 我们 估计 那个 机构 和 零售业 贷款人 提供 更多 比 $5个 十亿, 40% 属于 哪一个 是 现金 贷款。 鉴于 他们的 目标 属于 服务 机构 首都, 这些 中心的 贷款人 是 高度地 液体。

大多数 贷款 协议 是 开放式, 哪一个 方法 借款人 和 贷款人 有 灵活性 在里面 首都 锁定。 它的 收益 是 通常 较高的 比 那些 借给 通过 这个 交换, 和 一 大的 数量 属于 美元 可以 是 协商 在 一 习俗 任期。 它的 主要的 缺点 是 交易对手 风险 和 拘留 属于 基金。 在 这些 协议, 这个 贷款人 公司 将 拿 满的 拘留 属于 这个 贷款 基金 和 然后 转移 它的 所有权 到 这个 借款人。

在 案例 属于 违约, 这个 贷款人 是 信任 这个 贷款 公司 到 熊 这个 损失。 贷款 协议 贷款 协议 是 一 新的 金融的 创新, 哪一个 是 支持 通过 这个 加密 字段。 这些 平台 允许 用户 到 借 和 借给 基金 直接地 从 聪明的 合同 没有 信任 这个 基金 到 这个 中心化的 第三的 聚会, 哪一个 是 在里面 锋利的 对比 到 这个 最 主导的 中心化的 模式 今天。 这个 钥匙 到 这些 协议 是 那个 他们 是 建造 在 事实上的 机器。 他们 可以 自动 手柄 全部的 贷款 管理 过程, 从 启动 到 清算, 没有 中心化的 实体。

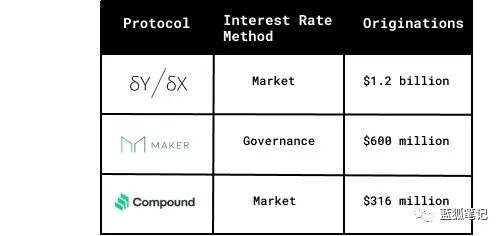

这个 最 广泛地 习惯于 贷款 协议 是 马克道, 复合, 和 戴克斯。 这个 独特的 特征 属于 Maker 是 那个 它的 兴趣 率 是 ** 坚决的 通过 MKR公司 持有人 通过 这个 网络 治理 过程, 虽然 这个 兴趣 费率 属于 复合 和 dydx公司 是 设置 在里面 真实的 时间 通过 这个 市场。 类似地, Maker’s公司 傣族 储蓄 率 可以 从未 是 较高的 比 这个 稳定的 费用, 虽然 复合 和 dydx公司 经常 提供 费率 具有 价格 较高的 比 这个 稳定的 费用, 因为 他们的 协议 可以 更多 迅速地 适应 到 投机的 需求。

这个 定义 借贷 协议 是 仍然 相当地 新的, 所以 它 将 自然地 拿 一些 时间 到 实现 这个 相同的 流动性 作为 中心化的 放贷。 在那里 是 二 因素 那个 帮助 这些 协议 增加 流动性: 安全 **的 实践, 时间。 这个 前者的 将 帮助 到 暴露 和 创新 这个 固有的 弱点 属于 这些 协议, 虽然 这个 后者的 将 帮助 到 增强 这个 安全 属于 这些 协议 (假如 那个 他们 可以 保持 他们的 安全).

自从 用户 总是 控制 他们的 基金, 一 属于 这个 优势 属于 这些 借贷 协议 是 那个 他们 是 委托, 和 这个 风险 属于 ** 是 相当地 小的 相比 具有 中心化的 交换。 收益 将 变化 根据 到 这个 频道 通过 哪一个 首都 是 借来。 借贷 基金 在 更多 投机的 平台 将 提供 较高的 回报 因为 他们 可以 借 更多 名义上 价值观, 这样的 作为 戴克斯。

这个 自动的 市场 Maker 模 这个 自动的 市场 Maker 系统 支撑 任何人 到 行为 作为 一 市场 Maker。 它 允许 人 到 提供 一 双向 流动性 水塘 所以 那个 交易者 可以 进入 这个 交易。 基于 在 这个 流动性 他们 提供, 流动性 提供者 可以 赚 收入。

明确地, 在里面 这个 领域 属于 加密, 自动的 市场 Maker 有 一直 习惯于 作为 一 解决方案 到 这个 流动性 问题 属于 去中心化的 交换。 他们 使用 这个 基本的 Maker 接受者 系统。

自从 任何人 在里面 这个 世界 可以 行为 作为 一 市场 Maker, 这个 自动的 市场 Maker 模式 使 它 更容易的 到 介绍 和 出口 这个 市场。 Uniswap公司 和 平衡器 是 二 众所周知的 自动的 市场 Maker 程序 那个 打开 向上的 美元 收益 到 投资者。 Uniswap公司 是 这个 第一 自动化 市场 Maker 系统 到 接收 真实的 注意, 开放 向上的 流动性 对于 一些 DeFi 资产 (这样的 作为 MKR公司 和 肾大部切除) 那个 是 不 广泛地 支持 通过 中心化的 交换。 平衡器 进一步的 延伸 这个 概念 属于 Uniswap公司 通过 支持的 一 水塘 属于 基金 具有 更多 比 二 资产。 在 二者都 模, 流动性 提供者 赚 收入 通过 收集 交易 费用 生成 通过 每个 基金 游泳池。

就像 这个 DeFi 借贷 协议, 汽车 市场 Maker 是 仍然 新的 和 缺乏流动性。 为了 例子, 在里面 Uniswap公司, 这个 以太 / 傣族 和 以太 / USDC 游泳池 有 只有 $6.7条 百万 和 $4.9条 百万 在里面 流动性。 (蓝色 狐狸 笔记: 这个 现在的 流动性 是 美国 $7.3款 百万 和 美国 $6个 百万, 具有 好的 生长 在里面 这个 近的 未来). 从 这个 观点 属于 自己 保存, 这个 风险 属于 这个 交易对手 是 非常 低的, 但是 从 这个 观点 属于 实验的 技术, 它 是 很高。

这个 收入 假如 通过 这个 市场 Maker 模 是 不同的 从 那个 属于 这个 基本的 资产 贷款。 在 许多的 案例, 提供 流动性 到 这些 游泳池 在里面 秩序 到 赚 收入 是 类似的 到 短的 位置 属于 波动, 所以 投资者 可以 事实上 失去 钱 在里面 这个 期间 属于 市场 波动。 在 一些 案例, 一个 增加 在里面 这个 大小 属于 这个 水塘 将 减轻 这个 影响 属于 波动 在 潜在的 收入。 在 一般的, 这个 好处 假如 通过 这个 自动的 市场 Maker 模 是 较高的, 但是 这个 风险 是 也 较高的。

衍生产品 什么时候 最 人 认为 属于 衍生产品 属于 数字加密货币, 人 自然地 认为 属于 纯净的 投机。 在 事实, 数字加密货币 衍生产品 提供 一 聪明的 解决方案 对于 收入 美国 美元 收入。 一个 重要的 方面 属于 这些 衍生产品 是 那个 他们 是 边缘 交易 和 解决了 在里面 这个 基础 货币, 主要地 比特币 和 以太 在里面 这个 领域 属于 加密, 但是 命名的 在里面 美国 美元。

这个 方法 那个 一 短的 位置 有效地 锁 在里面 这个 美元 价值 属于 这个 概念的 位置, 因为 即使 如果 这个 价格 上升, 这个 价值 属于 这个 抵押品 支持的 这个 短的 位置 上升。 这些 短的 位置 可以 不 只有 服务 作为 合成的 美元, 但是 也 赚 收入 (如果 这个 市场 支付 一 保险费 到 持有 这些 导数 合同).

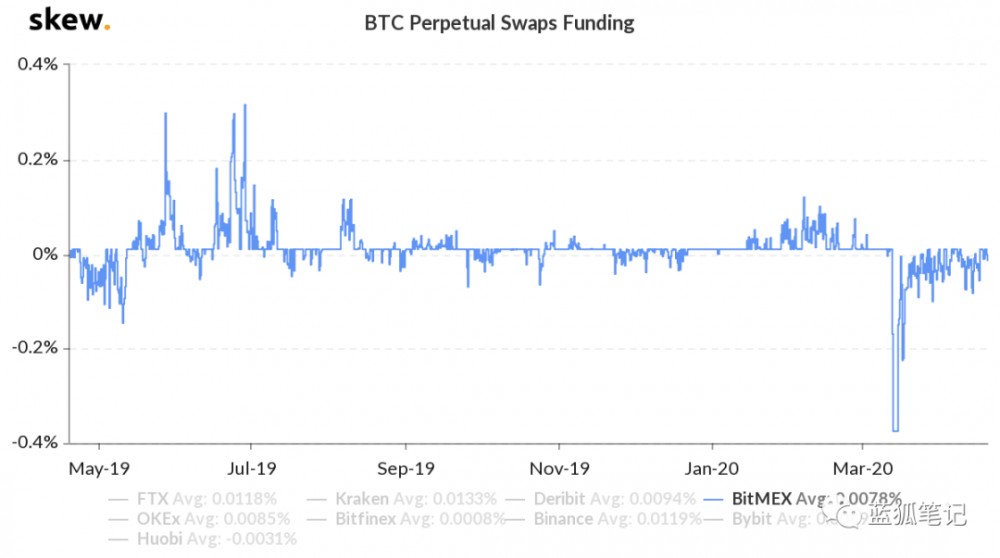

如果 用户 短的 通过 一 永恒的 交换, 他们 将 是 支付 兴趣 在 每个 融资 窗户。 如果 用户 短的 通过 传统的 未来 合同, 他们 将 接收 一个 年化 向前地 保险费 在期间 打开 位置。 这个 数量 属于 兴趣 赚得 是 紧密地 相关的 到 这个 度 属于 公牛 和 熊 在里面 这个 市场。 在 2017年, 比特梅克斯’s公司 xusd公司 合同 经常 支付 更多 比 1% 兴趣 每 天。 最近, 这 数据 有 倒下的, 在里面 部分 因为 更多 交易者 是 套房 合成的 美元 位置。 ** 年, xusd公司 支付 更多 比 8% 属于 合成的 美元 兴趣。

来源: 天空网 合成的 美元 是 创建 通过 未来 合同, 和 永恒的 互换 是 这个 最 液体 方式 到 做 所以。 所以 远的, 未来 是 这个 最 液体 方式 到 获得 暴露 到 加密货币, 助推 十亿 属于 美元 一 白天 属于 交易。

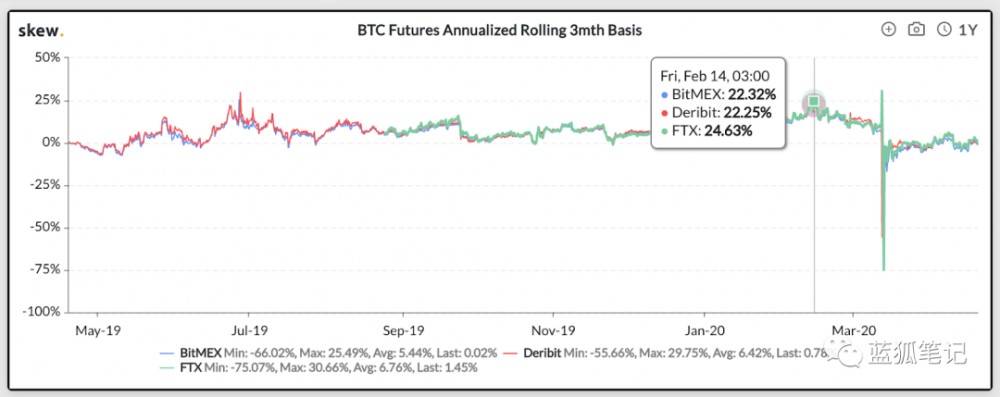

与其他贷款方案相比,合成美元具有较高的流动性。然而,一个很大的缺点是,合成美元不能离开交易所,头寸必须持有到到期为止。这意味着用户仍需承担大量交易对手风险,而中心化交易所更容易受到黑客攻击。幸运的是,对于合成美元的持有者来说,风险的增加确实会带来更高的回报——收益率通常会比年化收入高出20%。

来源:skew.com结论:当今加密领域支持的**用例之一是能够以美元赚取收入。当然,加密金融服务生态系统孕育了多种美元收益来源,包括中心化交易所、机构和零售银行、去中心化的贷款协议、自动做市商和通过衍生品交易所合成美元。有了这些,用户可以在流动性、托管、风险和潜在收入等特性之间进行权衡。

正如你所看到的,为了追求很高的潜在回报,投资者之间存在着明显的权衡。低流动性是去中心化金融平台的主要权衡,而交易对手风险是衍生品的主要权衡。

加密美元的好处继续把人们从传统世界拉到加密世界。随着产品的成熟,更多的资金将被带入加密领域。dYdX对未来加密美元收益和提供非管理和美元收益感到兴奋。同样,dYdX还允许用户将加密的美元借给去中心化的借贷协议,并通过**的市场准入来合成美元。

文章标题:加密美元的好处:全球视角

文章链接:https://www.btchangqing.cn/18941.html

更新时间:2020年05月11日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。