随着DeFi的爆发式增长,进入了激烈的竞争阶段。由于需求的快速增长与基础设施建设之间的矛盾,DeFi的模式也在不断的变化和发展。目前,DEX在DeFi中起着辅助作用。

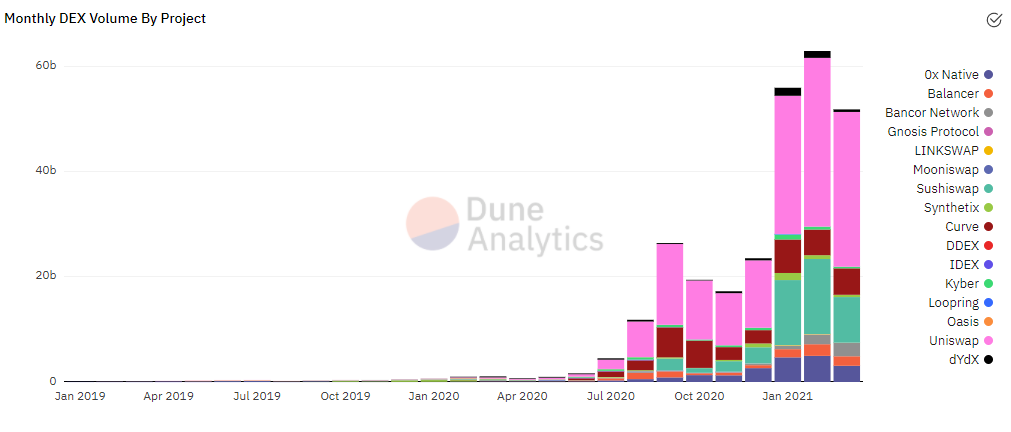

根据该板块收集的数据,2月份DEX的交易额达到近730亿美元,创历史新高,较1月份增加120亿美元。其中,Uniswap在该领域仍处于领先地位,占总交易量的50%以上,达到366亿美元,其次是sushiswap和curve,月交易量分别为149.3亿美元和44.2亿美元。

作为目前DEX的**领头羊,Uniswap V3的发布势必引发新一轮的DEX大战。经过近一年的优胜劣汰,无论是模仿还是创新,各大德克斯都各有所长。

目前的Uniswap V2主要存在两个问题:一是由于经济模的原因,缺乏代币激励;二是AMM模本身的滑动点和LP的波动损失。

目前市面上的DEX解决方案大多针对这两个问题做了相应的改进,有的方案走了与Uniswap完全不同的路线。

那么它们现在发展得如何呢?让我们逐一介绍一下。

“剽窃者”

3月13日,随着CoinBase交易所的推出,寿司代币突破23美元大关,较去年11月的**点上涨了近5000%。同时,寿司Swap的总锁定量也突破历史新高,达到近50亿美元,与同期Uniswap的锁定量基本持平。

如果说以前的寿司只是一个“假货”,那么今天的寿司就不再具有可比性了。Sushiswap正试图借助其所在社区的力量,无限期地扩展其产品线。

与一直处于秘密开发状态的Uniswap不同,sushiswap发布了2021年的路线图。

去年年底,Sushiswap选择与year、AAVE、cream等协议进行整合。进入2021年后,寿司Swap推出了流动性激励项目Onsen和开放智能平台bentobox,并将域名移至寿司网它得到了外界的很多赞誉。

如今,寿司的开发者们仍在积极推出新产品。据悉,寿司掉期将于近期推出:

1Kashi杠杆贷款:用户可以在bentobox上存入代币,参与Kashi杠杆贷款,只需点击一次,并提供许多空间。

2NFT交易平台showu:core development levx日前在社区论坛上发布了开发NFT交易平台showu的方案。根据日本用户的建议,提案名称由纳豆改为昭和酱油。

此外,基于Andre cronje的deriswap的sushiswap V2也计划在今年5月上线。

在V2版本中,我们可以看到:

1特许经营池:特许经营池的目的是整合CEX和DEX,由主池和子池组成。在特许经营池中,中心化交易所的用户可以选择成为流动性提供者。将新的流动性对添加到第三方平台后,将创建一个子池,并将其添加到掉期的整体流动性池主池中。

2一站式发行平台miso:它比Uniswap更近了一步,sushiswap为创建代币发行提供了更好的支持。在味噌的帮助下,项目方简化了在sushiswap上启动新项目的流程,并促进新的资金和交易进入sushiswap。目标是为技术和非技术项目的创始人创建一个启动平台,为社区和项目提供安全和成功部署所需的所有选择。

Miso还将作为sushiswap社区的个人项目启动平台,任何操作都将通过可信的开源合同进行,包括代币创建、移动池创建、挖矿选择和初始发行方式(如固定价格、批量拍卖或荷兰拍卖)。

3Mirin协议:Mirin协议是swap协议升级的核心部分,旨在将协议的流动性提高20倍到30倍。其中,上述加盟池和味噌都属于美林的开发内容之一。此外,在瑞星的规划中,美林可以为用户提供更多的LP做市模式,并通过整合zap工具降低提供流动性的天然气成本。

除了新产品的不断扩展,sushiswap还在其2021年路线图中规划了未来:基于ZK汇总、IPFs集成和Boca跨链解决方案的第2层迁移计划。这位负责人表示,通过产品多元化的拓展,不仅可以进一步提高其安全性、事务性、互操作性等诸多方面,也有助于DeFi的生态建设。

尽管产品创新正如火如荼地进行,但寿司掉期遭遇了一个负面预期,即上周4月将发行4700万个寿司代币(约8.8亿美元)。对此,sushiswap在一份官方声明中表示,decrypt的Sushi token解锁报告存在许多事实错误,误导了社区用户和读者,造成了不必要的恐慌。

这位官员还表示,开锁时间原本定在3月底,社会各界没有意见分歧和争议。该小组没有计划改变时间或取消解锁。解锁将以索赔方式分批进行,不是一次性放行。质押的寿司代币也可以随时提取,收入不会被锁定。

“Bancor;AMM的祖先”

作为AMM自动做市商的最早倡导者,Bancor对AMM的重视还不够。

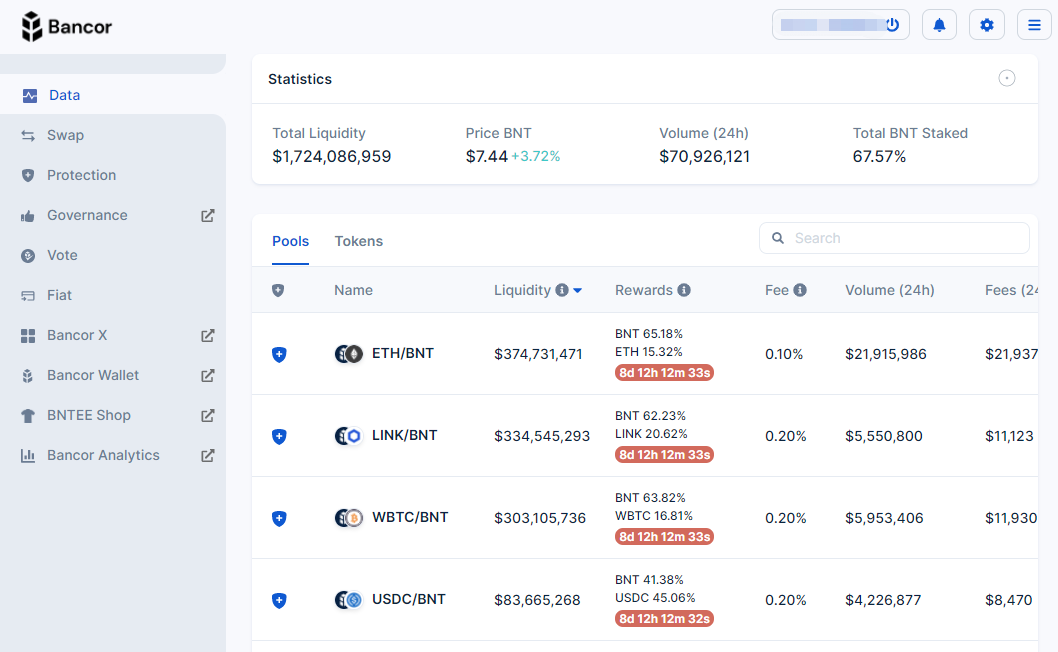

与Uniswap和sushiswap不同的是,在bancorv1中,所有资本池都必须使用BNT作为交易对资产,例如ETH/BNT,这意味着BNT成为所有代币之间的连接或路径。由于流动性提供者缺乏购买和持有BNT代币的动机,Bancor很难与Uniswap竞争,Uniswap可以自由选择对价货币,陷入两难境地。

然而,正是由于Bancor从过去到现在一直坚持这样的模设计,才使得它能够在v2.1的后期版本中,利用单边流动性来解决非**性损失的问题。

Bancor v2.1的具体改进如下:

1单边资产拨备:在V2版本更新中,开发团队可以通过弹性供给模式抵押单边资产,在完全保护非**性损失的情况下赚取利润。

Bancor的举措取得了实质性的成果,因为所有的流动性提供者都能获得“帕累托**”的选择,也就是帕累托效率,它指的是一种理想的资源配置状态。

2流动性保险:易变损失保险使用户在Bancor上提供代币流动性时享受交易费率分享收益,本协议也可以弥补用户遇到的任何易变损失,但必须满足以下条件才能获得*的易变损失保险理赔。目前,只有进入官方白名单的代币才能享受无常损失保险。用户可直接在Bancor网站查看,蓝盾基金池可享受无常损失保护。

此外,Bancor v2.1还具有矿业收入自动再投资和杠杆融资功能,为BNT token创造了充分的token授权和持有动机。此外,面对激烈的市场竞争,Bancor开发团队一直计划在未来推出更多不同的新产品和功能,包括:

1原来的游泳池:寿司交换的Onsen;

2影子代币池:基准曲线稳定的代币交易池;

3全涡流机制:允许在白名单资产池中质押BNT代币,在资产池中出借vbnt代币,支持使用vbnt交换其他代币。通过出售vbnt,用户可以提高资金的利用率,如提供杠杆流动性,从而赚取更多的交易成本和BNT代币奖励;

4社区投票不收煤气费;

5法定货币兑换:通过月付通搭建的应用,用户可以使用ETH直接兑换法定货币;

5以太坊Layer2扩展方案选择arbitrum,限价功能等。

作为**的DEX,Bancor仍在试图通过新产品、新功能“**”,但能否得到市场的认可还有待观察。

“指数曲线”

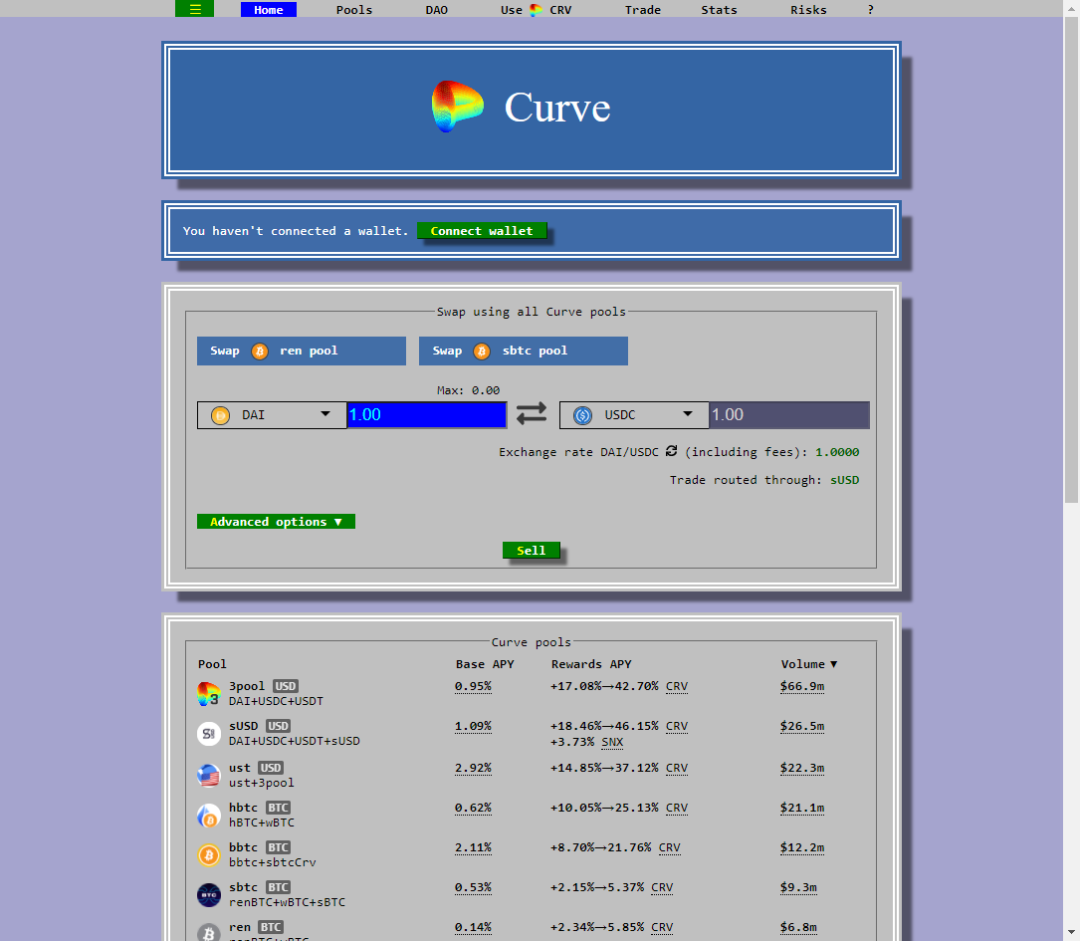

与Uniswap不同的是,curve自诞生之日起就被定位为一种专门为稳定币设计的去中心化交易所,定位清晰的curve在解决AMM模的高滑动点问题上取得了重要突破。

2021年初,curve推出了跨资产交易服务,在DEX市场掀起了一股大潮。通过合成资产协议synthetix的合成资产桥,curve可以实现不同类资产(如BTC、ETH、Dai等)之间的超低滑动点交换。

目前,curve因其低廉的GAS FEE和较低的滑动点,已成为稳定币兑换和超大交易的**场所,也被称为“大户专用指数”。

简言之,曲线的交叉资产交换过程包括两个交易。以ETH的USDT为例。首先,USDT将转换为SUSD,然后转换为SETH;其次,SETH将转换为ETH。在整个过程中,借助synthetix的抵押合成资产模,SUSD和TC的交易没有滑动点。**,SETH和ETH的交换采用了curve的cfmm模,可以获得很低的滑动点。curve通过与synthetix合作建立的“货币乐高”也给市场带来了很大的启发。

除了跨资产交换,curve还在3月份推出了V2版本的pool factory,允许任何人使用时间加权平均价格算法(twap)部署curve 3crv池和TC池基数.现金V2和奶油铁银行一起扩展了DeFi生态系统,并整合到fantom公链中,以更好地提供资产交换服务。

未来,curve还将推出:

1无许可池:基于曲线金融的去中心化交易平台,允许用户使用自己的代币创建稳定币流动性池;

2以太坊扩建方案采用ZK汇总;

3平衡合作的跨链版本。

曲线不仅是一种独特的DEX,其流动性挖矿策略也是大多数DeFi项目挖矿策略的基础,如渴望金融和阿尔法同人。

Uniswap V3推出后,有人认为曲线将由其“总流动性”功能来运行。然而,作为能够满足市场刚性需求的久负盛名的指数,曲线是否会轻易被打败?

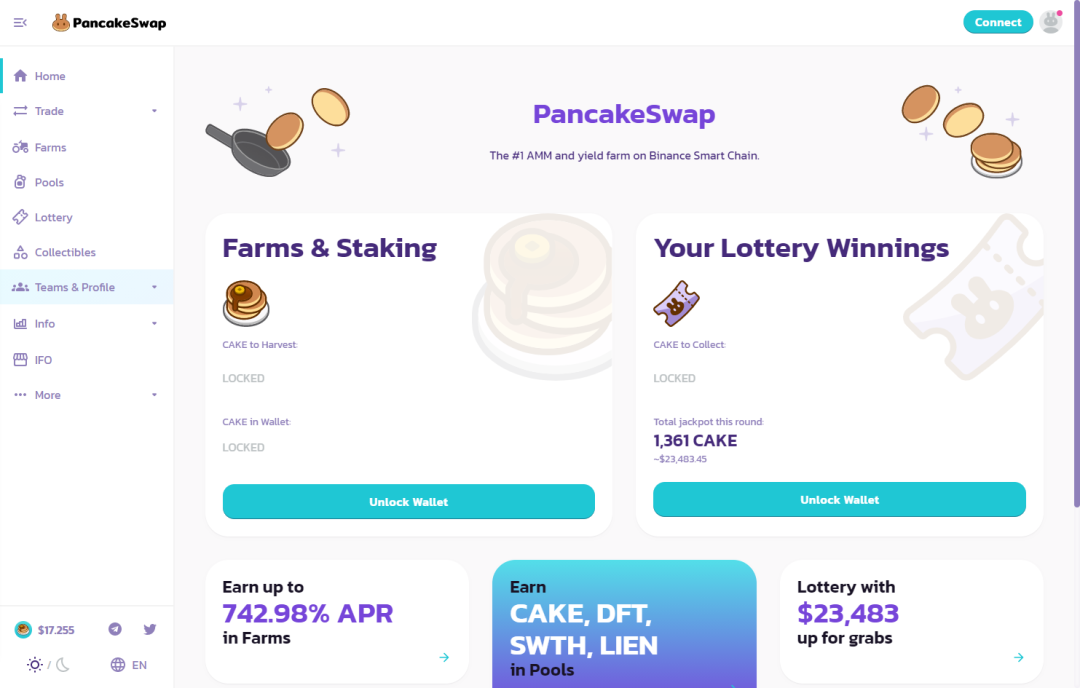

“煎饼交换”

随着以太坊价格的飞涨,市场的目光转向了低成本的币安智能链BSC燃气。

Pancakeswap也于2月17日正式成为BSC上第一个市值超过10亿美元的去中心化项目。其24小时交易量在2月19日达到16亿美元,超过Uniswap,跃居交易量榜首。3月25日,pancakeswap的24小时成交量超过了Uniswap、sushiswap和curve的总和。

近日,pancakeswap正式宣布将于今年第二季度正式发布V2版本,并将推出以下几款产品:

1预测市场:二元期权,又称“煎饼预测市场”,将允许用户对市场走势进行猜测;

2贷款市场:开发最小可行产品(MVP)版本的贷款功能。借款成本用于回购和销毁蛋糕券,在蛋糕券预测行情发布后释放;

3游戏生态:在原有评分系统的基础上增加NFT头像、团队协作功能和相应的评分系统。目前,已有27500名用户在系统中创建了个人文件。

4彩票抽奖更新:将购买彩票的门槛从10元降低到1元,奖金分配规则将改变,只要号码正确,就可以中奖;为了节省汽油费,彩票将由ERC-721代币改为ERC-1155代币;增加可选幸运号码功能;批量购买也可以打折。

虽然日均成交量的真实性一直受到外界的诟病,但什么样的煎饼掉期才是BSC真正的核心。

像autofarm这样的集合理财项目需要pancakeswap的流动性奖励来回馈;新上线的BSC生态项目也需要在pancakeswap上创建交易对来提供流动性;pancakeswap的“糖浆池”为项目提供了更好的宣传和分发机制;而pancakeswap的IFO功能(初始农场)为项目提供了更好的平台,报价也成为优质项目的理想出发点。

与完全由社区支持的sushiswap不同,pancakeswap拥有币安生态学的资源支持。我们相信未来会有更多的产品,我们也希望看到DeFi在不同的生态环境中蓬勃发展。

“低调竞争对手”平衡器

作为首家引入流动性挖矿的指数,平衡器在市场效应的推动和自身机制设计下,去年6-9月总锁定量增长近3400%。它曾经在DEX中排名第二,并成为当时与Uniswap和curve的去中心化交易所。

然而,随着互换的诞生,平衡器正逐渐淹没在流动性争夺战中。

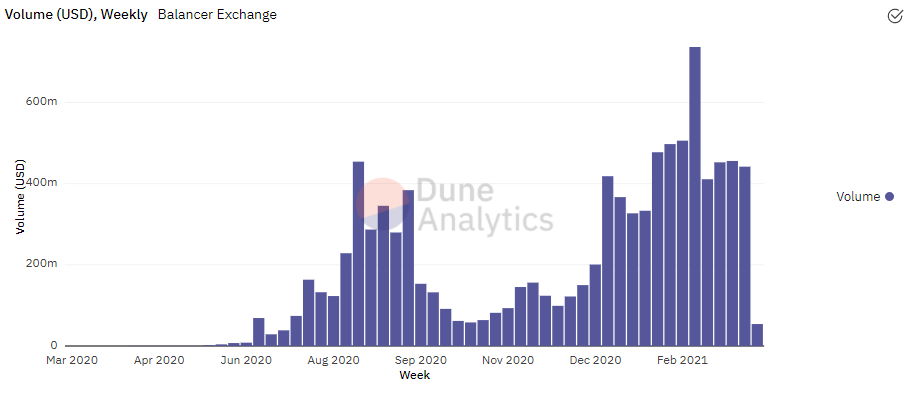

不过,随着IDO的创富效应和V2版均衡器的更新,今年以来均衡器的各项指标都在不断上升。数据显示,2021年2月均衡器周成交量和新增用户均呈现明显上升趋势。

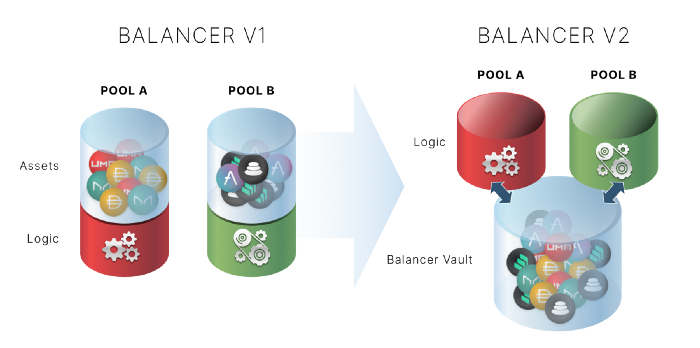

同时,平衡器正式公布了2月3日推出的V2版平衡器的详细信息。其核心原则是安全性、灵活性、资本效率和天然气效率。亮点如下:

1管理所有平衡器池资产的协议保险库:平衡器V2将自动做市商逻辑与代币管理和簿记分离。代币管理和簿记由协议资金部执行,而自动做市商的逻辑根据资金池的不同而不同。由于资金池是一个独立于国库的外部契约,可以实现定制的自动做市商逻辑;

2气体效率提高:新推出的协议金库,即使用户执行涉及不同资金池的批量交易,也只会将最终的净代币金额转入或转出金库,节省了大量气体;

3免许可定制自动做市商逻辑:项目方可以通过balancer V2提供的启动平台,制定不同的自动做市商策略,无需担心代币转移、余额记账、安全检查和智能订单路由。

4通过资产管理器提高资金效率:资产管理器是资金池指定的外部智能合约,可以控制存放在资金池中的所有代币,也可以将代币借给贷款协议,增加资金池的收益;

5社区治理决定的协议费用:随着平衡器向社区驱动协议的转变,平衡器V2实现了三种可由治理(BAL代币持有者)调节的协议费用。

可以说,与Uniswap V3类似,balancer V2也选择通过提高资本效率来改进现有的AMM自动做市商。

“功能索引”渡渡鸟

与其他DEX一样,Dodo也是一种链上流动性协议,为用户代币交换提供了解决方案。

不同之处在于,dodo采用了自己独创的PMM(proactivemarket making)算法,与AMM协议相比,该算法为用户提供了更低的滑动点、单一资产风险敞口和显著降低的免费损失。PMM意味着积极做市商,这也是dodo和其他DEX的主要区别。

与Uniswap V3推出的主动流动性类似,PMM模通过引入价格参数来获得代币的当前市场价格。这样,大量做市资金可以聚集在市场中间价附近,从而实现价格曲线相对平缓,提供更充足的流动性。

PMM与AMM的比较

作为一家起步较晚的DEX,Dodo一直致力于其“独特”的目标——“让1亿人发行资产”。如何提供一种新的流动性发行方式,对于项目方来说,成本低,流动性充足;对于贸易商来说,开博会已经成为渡渡鸟的方向。

提到股市的“集合竞价”,Dodo将新资产的发行简化为众筹这一新的流动性发行方式,并于3月初正式推出Dodo V2版。

具体来说,众筹的第一步就是提供一定数量的代币,并确定代币的初始发行价格和数量。在规定的时间内,任何人都可以对订阅进行充值;如果订阅量过大,将根据用户充值资金的额度进行分配。众筹之后,多多将自动建立一个开放的流动性池,进入现货市场。此外,众筹池还有流动性保护机制。初始流动性在保护期内,发起人不能收回流动性,以防止类似Uniswap的早期失控事件。

与Uniswap代币发行50:50的比例不同,不需要配置。在dodo上,项目方只需要存放项目代币,PMM可以自动帮助其创建流动性。因为是基于PMM模式,如果项目不能筹集到大量资金,仍然可以建立相对充足的流动性市场,这也是PMM相对于AMM模式在代币发行上的独特优势。

目前,Dodo V2已经支持多种资产发行模式:众筹池、涨价拍卖、固定价格发行和用户自定义联合曲线发行。

未来,多多还将以新资产开发为主线,支持基于arbitrum的多链、双层网络的DEX功能开发,包括BSc、heco、okexchain、Boca等,为机构做市商上链做准备。

此外,多多还将于近期推出以PMM算法为支撑的NFT资产发行平台,利用NFT等资产的证券化(碎片化)、定价、交易和买断集合,让用户不花一分钱就能建立起高流动性的市场。

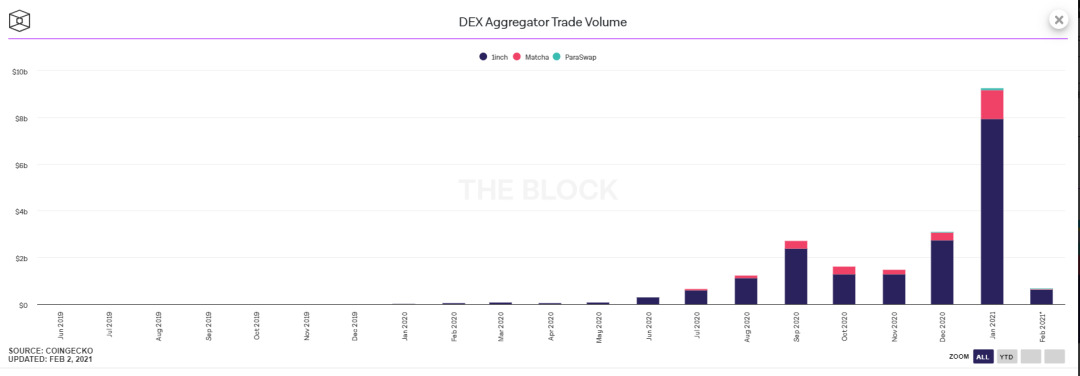

“流量聚合器1INCH和匹配

2020年是DeFi野蛮发展的一年。在流动性挖矿模式的帮助下,DeFi的总锁定量在短短几个月内从5亿美元迅速增加到450亿美元。继可集成多个DEX的聚合平台兴起后,它成为继借阅平台和预言机 track之后市场上另一个热门应用,1inch是该领域市场份额知名的应用。

block称,截至3月2日,1inch在去中心化聚合业务中占据85.6%的市场份额,成为知名的DEX聚合平台。

一直以来,1inch都有自己独特的发展路线。

与V1相比,1inch V2除了在用户界面、GAS FEE优化、隐私保护交易和协议集成等方面有显著改进外,还发布了一款杀手级产品“探路者”API——一种新的探索和路由算法,除了在多个流动性协议中拆分一个代币交换交易外,它还发布了一个新的探索和路由算法通过实时优化用户的交易路径,还可以有效地利用同一协议中的多个市场深度来获得**的交易价格。

3月17日,1inch正式发布了即将推出的V3版本。这位负责人表示,1inch V3版本不仅将大大降低交易费用,还将整合多条链的流动性,创造**的用户体验。

作为聚合平台的***,1inch是继Uniswap之后的又一只DeFi独角兽。当1inch在市场上大行其道时,也引发了一个问题:虽然1inch表面上为用户提供了**的报价,但实际的交易成本并不占主导地位。

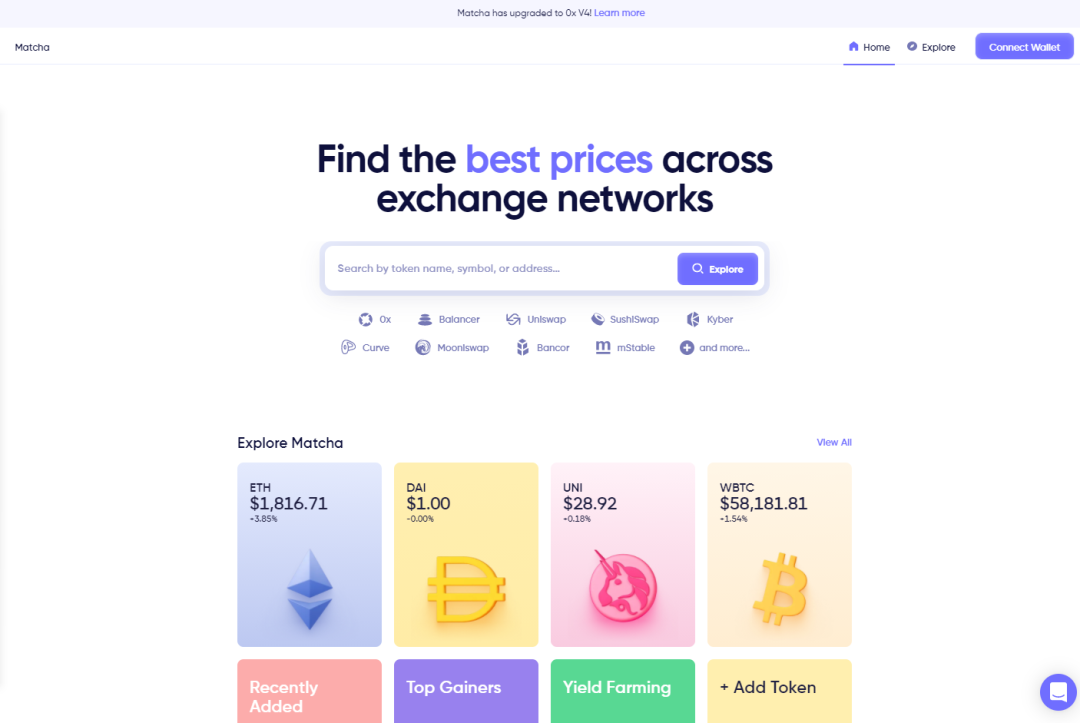

提出这个问题的**声音是订单簿式的去中心化交易协议团队,该团队开发了一个名为Matcha的聚合交易平台。

在对市场上一系列类似产品进行了一系列模拟测试后,该团队表示:在72%的时间里,ox API击败了其他竞争对手,并提供了比1inch和Uniswap更为有利的价格调整。这意味着,如果一个交易者使用诸如Matcha这样的聚合平台,他可以在70%的时间内获得**交易价格。

据了解,Matcha是x协议中发展最快的聚合器Dex,也是x协议面向消费者的官方产品。3月25日,抹茶总交易额突破50亿元,赶超1寸。

DEX作为一个功能相对单一的聚合器,与Uniswap和sushiswap相比,在Matcha的使用上更加流畅,支持订单列表和多链资产交换功能。

未来聚合器的发展方向必将不同于传统的DEX。无论是聚合币安、火币等交易平台的交易数据,还是提供更好的交易深度和报价,聚合器DEX无疑为用户提供了更好的体验。它们类似于传统金融的“交易执行”工具,通过服务提供商提供的各种算法,结合用户的具体需求,可以为用户节省整体交易成本。

总的来说,Uniswap开发AMM后,整个去中心化交易市场处于一个新的局面

有sushiswap和pancakeswap等计划,在AMM协议的基础上横向扩展产品线;有balancer等计划,改善AMM做市商;有Bancor等计划,寻找解决痛点的新方法;有dodo等计划,专注于新资产发行;有像curve这样的稳定和交换刚需的计划;也有像1inch和Matcha这样的计划来增强用户体验解决方案的竞争力。

Uniswap V3的缺失使得市场上的流量竞争更加激烈,也给了大家超越大哥的希望。

然而,无论是什么样的计划,都需要经过时间和市场的考验。只有不断突破创新的项目才能不断带来创新溢价。有理由相信,未来会有更多的项目给德克斯轨道带来新的灵感,而这些小的创新将在市场的不断迭代中带来更大的价值。

文章链接:https://www.btchangqing.cn/223533.html

更新时间:2021年04月01日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。