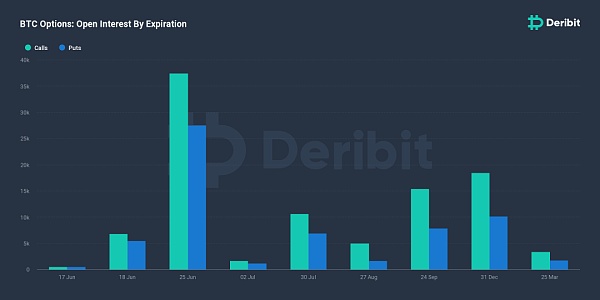

在6月25日星期五,将近40亿美元的期权将到期。

根据deribit数据统计,BTC交付金额为25.6亿美元,ETH交付金额为14.2亿美元。看涨期权的数量远多于看跌期权。这也是继3月26日BTC期权交割53亿美元、4月30日BTC期权交割42亿美元之后,期权市场第三大期权交割金额。

最近到期的BTC期权;来源:metrics.bit

(看涨期权是看涨期权,看跌期权是看跌期权)

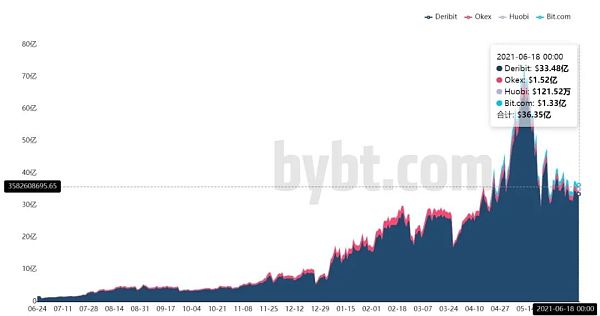

今年以来,期权市场呈现爆发式增长。从成交量来看,去年12月仅录得逾300亿美元,今年1月录得近1000亿美元。5月份,直接接近1200亿美元。与去年年底相比,成交量增长了近4倍。

deribit亚洲业务主管Lin表示,“期权交易量激增的原因之一是机构的大量进入”。去年以来,传统机构的大量入场,间接带来了大量的期权交易需求。

期权作为一种能够对冲和提高收益的buff工具,一直受到许多专业交易者的青睐。此外,去年以来,各大交易平台相继推出期权交易功能,整个期权市场也逐渐从小众走向大流。

近两年期权交易量

如今,随着期权市场的成长和交易市场的不断融合,期权市场的影响力已经扩大到现货市场,尤其是对大额期权交割的数据预期,甚至成为大家口中的“市场晴雨表”。

40亿巨额期权即将到期,市场将何去何从?我们能否从期权市场的变化中总结出一些有用的规律?近十年来,加密期权行业的发展经历了哪些阶段?现在期权市场的格局是什么?谁是领导?大明星说要带你一一盘点。

加密资产期权市场的发展

术语“期权”代表未来,术语“权利”代表权利——未来的权利。这就是说,期权赋予买方在未来某一特定时间以特定价格买卖资产的权利。它属于衍生合同。

衍生品作为人类社会商业活动的产物,已有4000多年的历史。期权的最早概念可以追溯到公元前1792年古巴的巴比伦王国。

在古巴的《巴比伦-汉谟拉比法典》中,有这样一条记载:“如果贷款的债务人因暴风雨或洪水毁坏了农村,或因干旱而不种植大麦,那么债务人在当年不需要向债权人支付粮食,债务人可以在不支付当年利息的情况下更改泥板(相当于合同),在法典中,将“刚性”债务改为“或有”债务,实际上是期权的雏形。

在传统金融领域,直到布雷顿森林体系的崩溃和席卷全球的金融自由化浪潮,期权市场才迎来了快速发展。接着,随着1973年芝加哥交易所的成立(同年世界上第一个交易所期权诞生,****个交易所期权直到2015年2月才出现),1974年,美国国家期权结算公司(OCC)的成立拉开了期权市场快速发展的序幕,然后期权市场逐渐扩展到新兴市场和领域,包括加密资产市场。

最早的加密资产期权产品出现在2012年的MPOE(Mircea Popescu options Empire),这是一个存在于比特币论坛的BTC期权市场。由于当时整个加密市场规模太小,产品的流动性严重不足,运营商目光短浅,这种早期尝试BTC的选择最终以失败告终。

关于MPOE的讨论;图片来源:比特币

2016年6月,deribit;是由约翰詹森和马吕斯詹森创建的期货和期权交易平台;开始运营,成为未来期权领域的***。

2018年,交易平台bitmex推出了上/下期权合约。然而,当时bitmex设计的这个期权产品只允许客户买入,不能建立空头头寸,这意味着只有bitmex的一个附属交易商可以卖出这些期权。单一做市商的垄断做法使得该合约的成交价格比同一产品在deribit上高出10倍,最终,bitmex将于2020年1月下架。

此后,各大交易所也相继推出了期权交易功能。2020年初,FTX和okex推出了自己的期权产品和交易功能。今年9月,fire coin推出了自己的期权合约产品。年底,coin终于推出了自己的欧洲选项。截至目前,多家主要交易所已完成期权产品的推出和交易功能。

与此同时,期权在链上的应用也开始出现,特别是自2020年后推出DeFi浪潮以来,链上期货权利乃至整个衍生品市场都迎来了巨大的发展,如hegic和siren在以太坊;波卡Dtrad;Solana的心理战;各种期权平台如BSC对冲、oddz等相继出现,但目前的期权市场仍以中心化交易平台为主。

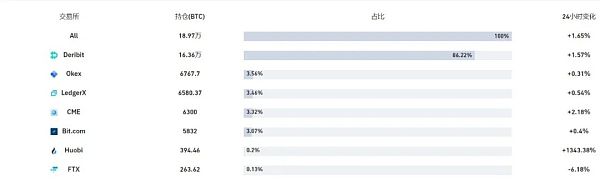

在期权市场份额方面,deribit占据**优势,占BTC期权市场的近86%,ETH期权市场的92%,其次是okex、美国ledgerx数字交易平台和智交所CME。

BTC期权头寸占全网比例

ETH期权在整个网络中的历史地位;数据来源:by;

选择背后的共识和判断

一般来说,大量的期权交割发生在一个月的**一个周五,这也是大多数交易平台每月期权交割的时点。在期权市场中,有一些类似风向标的“指标”,可以帮助我们在瞬息万变的市场中找到一些有用的细节。

其中之一就是很高价。所谓**痛点价格,是指期权到期时,当市场价格处于这个痛点时,所有的买方都会有最小的利润和知名的损失,而所有的卖方都会有最小的损失和知名的利润。换言之,在大额期权交割日之前,市场价格往往会接近**痛点。

至于背后的原因,可能是一些大机构或做市商有足够的影响力影响市场。当然,很多人并不认同这些理论,但这个指标是最常用的一个。

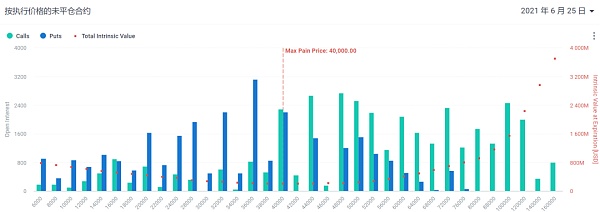

6月25日,btcmax疼痛价格为40000美元;

数据源:metrics.bit

二是大规模的期权交易。众所周知,整个加密市场是一个信息不对称的市场。对于那些拥有信息优势的人(比如机构和鲸鱼),他们可以提前布局。因此,通过这些玩家的变化,我们可以看到一些有趣的细节。

例如,对于一些有影响力的鲸鱼交易员来说,他们会利用期权放大杠杆,进一步提高收益。因此,这类鲸鱼玩家或机构往往会大量购买产品,这就揭示了市场上鲸鱼玩家的价格判断。这样的大宗交易往往会导致产品交易量的异常放大。

例如,5月14日,一名交易员在deribit买入了大量行权价为4.6万美元、到期日为5月21日的短期比特币看跌期权,并将该产品的未平仓仓位增加了近800%。然后,在期权到期前夕,出现了5.19的下跌。

期权交易量异常放大;数据源:metrics.bit

回过头来看,这一选择在当时暴露出一些异常。不仅成交量突然放大,而且期权的到期时间也很短(只有7天,最常见的大期权至少是每季度一次)。当时的BTC价格是50000美元,这也偏离了期权价格。在这种情况下,交易者需要对时间有一个准确的把握,这也反映了市场对交易者自己即将下跌的判断。

第三个细节来自隐含波动率,它代表了期权价格对未来波动率的预期,可以作为期权的估值水平。一般来说,远期期权的隐含波动率非常稳定,但在5月17日,到期日超过300天的远期期权隐含波动率突然上升,这是极为罕见的。

当然,这些都只是事后,这只能算是5月19日的非充分必要条件,但这给了观察市场变化一个新的思维维度。

第四,我们对期权交割有一个基本的共识判断。如果交割日对基础价格有向下/向上的压力,那么在交割日之后,价格将有权回归。以**痛点4万、交割价3.5万的看涨期权为例。原本,期权交割有权将价格推至4万,但交割日后,由于动力不足,价格很难继续上涨。

针对40亿美元期权交割对市场的影响,林毅夫表示,“6月份货币价格走势极不稳定。25日,还有另一个大的选择——季度交货。BTC期权知名的痛点是4万美元,比特币波动率指数继续在高位徘徊,这可能表明交易前后会出现剧烈波动。”。

期权是一个对投资者门槛很高的行业,并非人人都适合。因此,对于上述一些观点,只是一种借鉴和借鉴。毕竟,任何金融市场都很难预测。

文章标题:你必须知道40亿美元的期权即将到期

文章链接:https://www.btchangqing.cn/289870.html

更新时间:2021年06月24日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。