在DeFi的早期,它就像是西方的黄金勘探,充满了机遇和风险。知名的风险是智能合约的停电风险,可能导致用户资产的全部损失;抵押资产(如ETH)的黑天鹅风险,将导致用户的重大损失。虽然它能带来很好的收益,但这些潜在的风险也使它备受争议。

Defi需要探索社会可伸缩性

在之前的文章中,blue fox notes更关注技术的可伸缩性。由于区块链本身的普遍需求,其吞吐量和速度自然受到限制。然而,本文更关注社会可伸缩性。如果我们解决了技术可伸缩性的问题,比如通过第2层和分片,用户愿意使用它吗?Defi还需要解决安全问题。显然,过去发生的许多风险事件对DFI的社会可扩展性产生了负面影响。那么,解决这些问题的方法是什么?

其中最重要的一个是保险机制,它可以让参与DeFi的人放心。同时,这种保险应符合加密社区不信任的特点,减少人为协商的摩擦成本,如无需定义风险的性质(流动性风险或黑客风险等)。只有简单且无需信任,它才能为profi带来更流畅的体验并提供社交可扩展性。蓝狐今天介绍的是opyn,它是解决上述问题的协议,试图在DeFi领域引入风险对冲。那么,奥平是什么?这是一个Convex的协议。这是一个简单的协议。这是一个没有信托的期权协议和一个没有许可证的保险协议。opyn有三个主体,一个是期权的卖方,一个是期权的买方,另一个是期权的套利者。不同的主体有不同的目的,共同形成一个期权市场,这个期权市场的形成可以帮助DFI的使用者保护自己的资产价值。

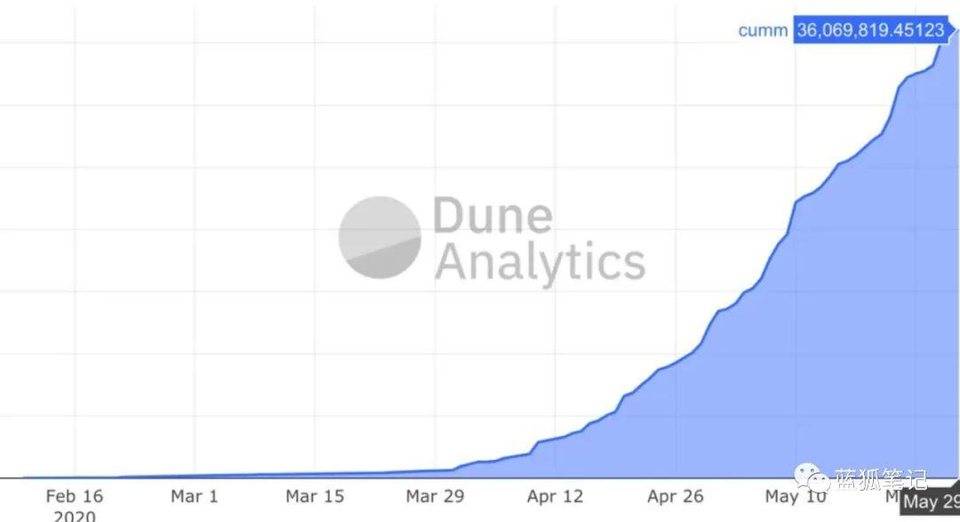

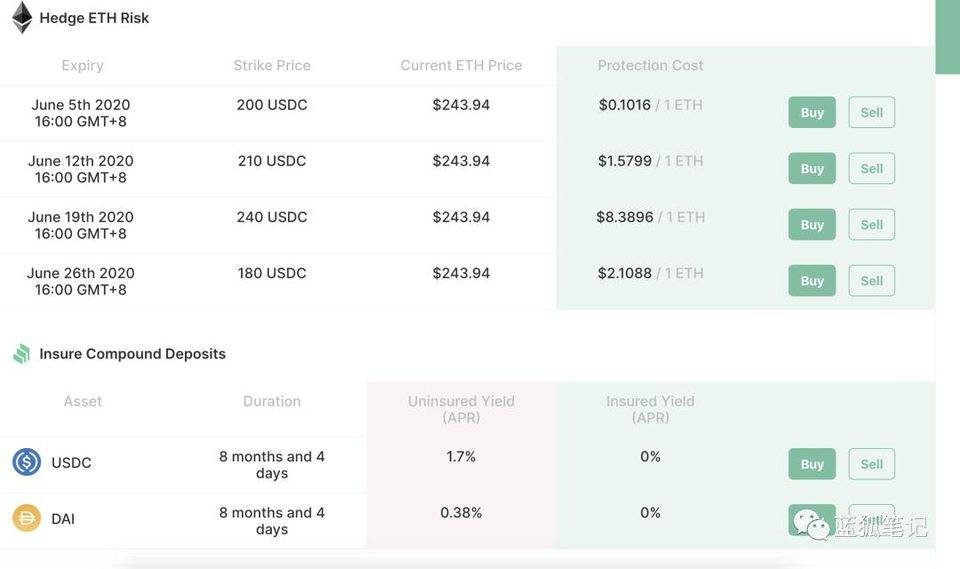

奥平正在迅速成长。Opyn:为DeFi用户提供保险服务。DeFi的保险服务不同于nexus mutual的保险服务。Nexuutual是一个基于以太坊的互助保险平台。Opyn主要通过看跌期权为用户提供保险服务。目前主要有两种类:一种是ETH的保护性看跌期权,另一种是复合存储基金(USDC和Dai)的保险。

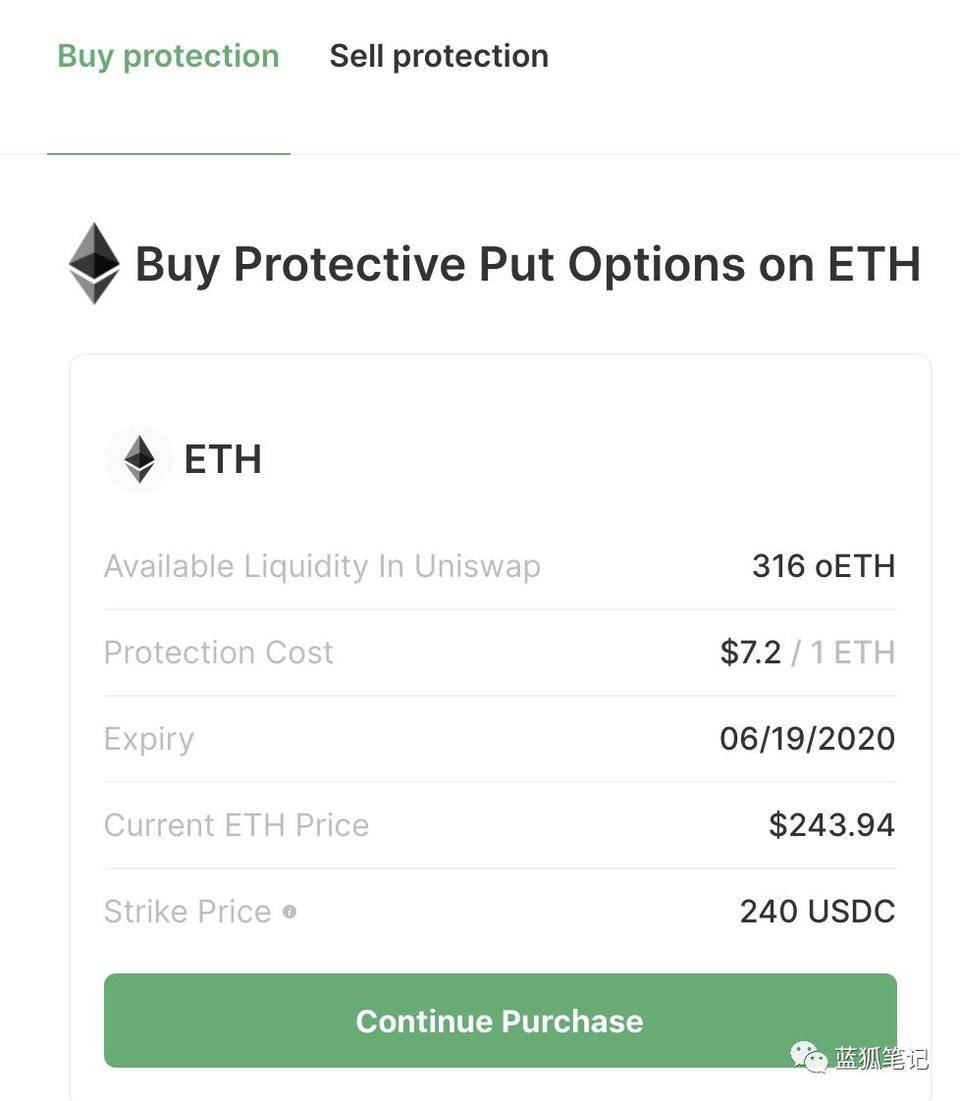

Opyn的ETH保护性看跌期权和复合存储资产保险ETH的保护性看跌期权相当于ETH价格保险。如上图所示,在撰写蓝狐笔记时,opyn上有四种ETH保护性看跌期权。例如,行使期限为2020年6月19日格林尼治时间16:00+8:00,行使价格为240美元的ETH认沽期权。在撰写蓝狐债券时,1号债券的保护价为8.3896美元,相对昂贵。第一个原因是花了很长时间。当时,离演习还有两个星期。第二个原因是交易价格接近现货价格。期权价格接近到期日而远离交易价格相对便宜。如下图所示,在不到一小时的时间里,随着ETH价格的小幅上涨,期权oETH价格小幅下跌。

若选择权买方小兰购买上述1号看跌期权,则在北京时间2020年6月19日16:00到期前,若1号价格跌至210美元,且用户行使权利,则选择权买方可以240美元C的价格出售1号,从而获利。这样一来,期权买家小兰就不用担心ETH价格的下跌了。此外,如果小兰认为ETH的价格在到期前不会低于240USDC,他也可以提前将自己的oETH期权卖给其他人。

Opyn:期权卖方的收入机会

刚才,opyn是从期权买方的角度出发的。那么,这个选择从何而来?谁在行使时负责交换义务。这需要由opyn期权的卖方承担。有趣的是,这种到期行权不需要许可和信任,而智能合约保证期权到期时,买方可以按照原约定的交易价格完成交易。为什么可能?

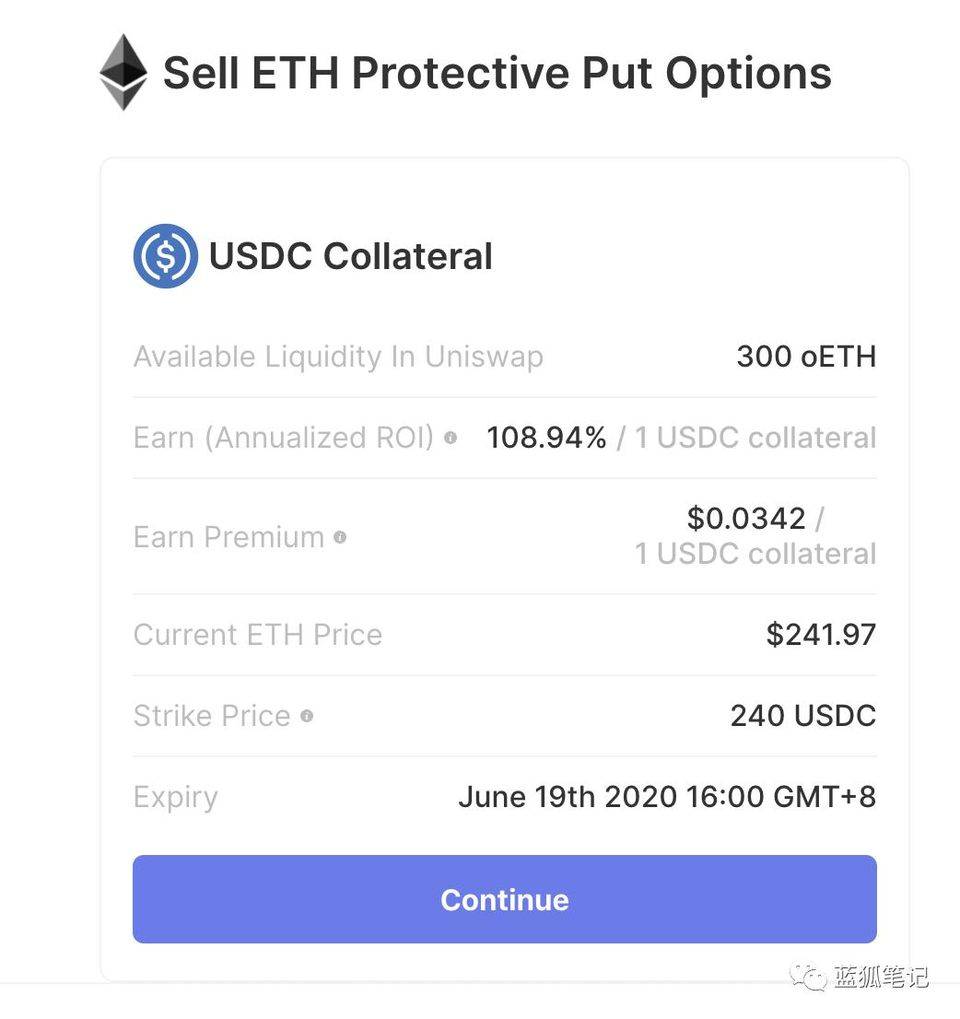

首先,Opyn的期权是由卖方通过抵押资产产生的,类似于Maker产生Dai的机制。通过向USDC认捐,可以产生oETH的选择权。如果期权卖方小虎希望以上述交易价格240USDC、到期时间为2020年6月19日16:00 GMT+8参与ETH看跌期权产品,她只需抵押相应的USDC生成相应的oETH期权。一旦行使,买方可以以240USDC的价格进行交易,该价格来自卖方产生oETH时的抵押资产。那么,为什么opyn的期权卖方愿意承担交易义务呢?因为期权卖方提前得到保护费。与上述产品一样,买方支付了7.2美元的保护费。看跌期权卖方认为,在2020年6月19日格林尼治标准时间16:00+8到期前,ETH价格可能不会低于240USDC。如果价格不低于240美元跟单信用证,买方将不会行使,因此期权卖方将获得1 ETH 7.2美元的费用。

(期权卖方年回报率可达108.94%)

面对高回报,期权卖方愿意产生期权。但需要注意的是,如果价格低于240美元,特别是231.79美元,期权卖方可能会有损失,损失的程度取决于在此期间ETH价格的下降。如果ETH在3.12黑天鹅期间跌破100美元,那将是一个非常大的损失。对于买家来说,ETH的价格可以保护在240美元。这些下跌的风险最终将计入期权价格。期权行使时间越长,交易价格越接近目标价格,保护成本越高,期权价格越高。

Opyn:套利者的机会

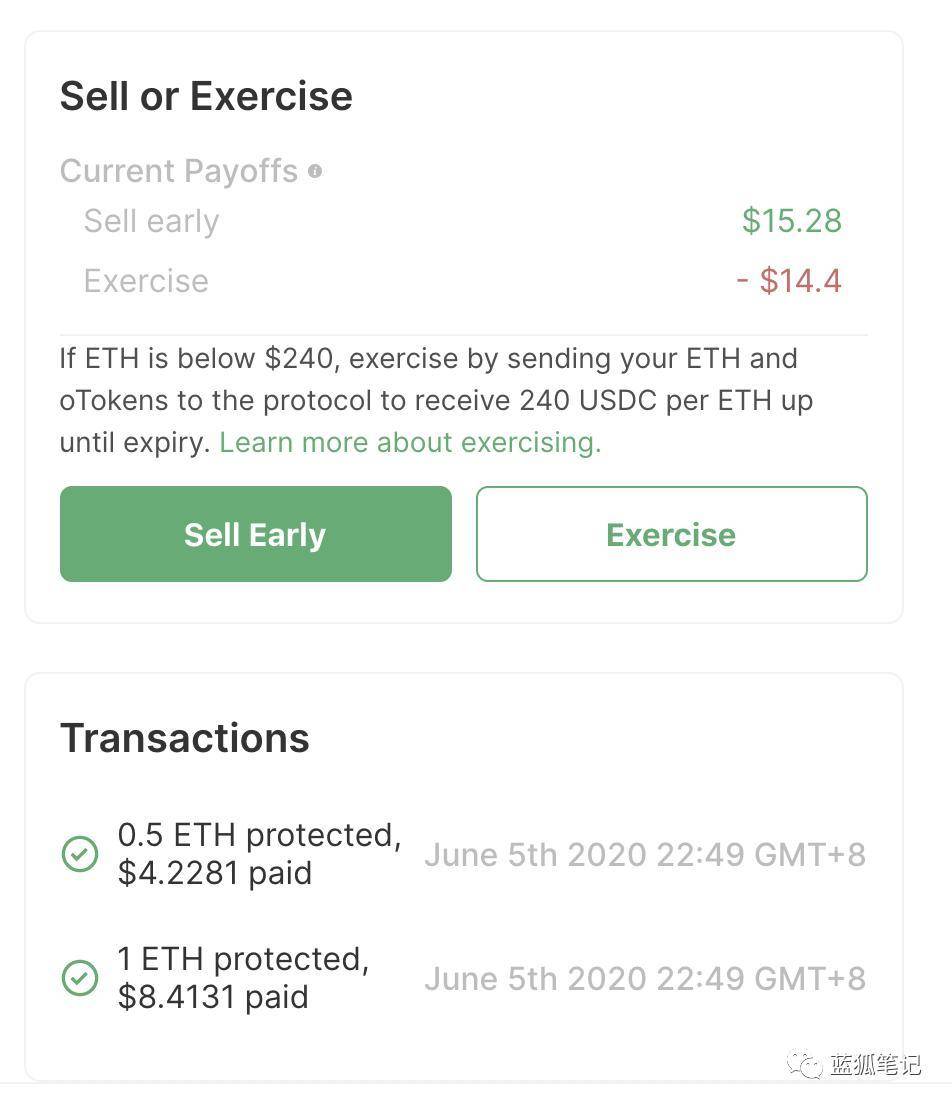

由于opyn的期权产品也是ERC20代币,这些代币可以在DEX(如Uniswap、balancer)上交易。由于二级市场的存在,随着期权行使时间的临近,随着标的价格的涨跌,期权价格会发生变化,人们会根据自己的判断进行期权交易,从而产生套利机会。期权的价格最初是由opyn制定的,但随着套利者的进入,期权逐渐形成了市场价格。对于oETH期权,其价格与ETH的波动性和ETH行权到期时间的剩余时间有关。例如,一些用户可以在opyn上购买期权,然后根据价格变化出售套利。例如,在下图中,用户为其1.5ETH购买了一个保护性看跌期权,总价格为12.6412USDC,在ETH价格接近期权交易价格时卖出,ETH价格前后不到10小时,总卖出15.28USDC,获利约20%。当然,期权的价格会随着标的资产的价格而变化,这里存在风险。

由于opyn期权产品是ERC20代币,在套利者的参与下,期权市场开始具有一定的流动性,进而促进了期权买卖双方的积极参与。

DeFi的选择和社会可扩展性

除了opyn,DeFi保险市场上也有nexus mutual,但nexus mutual的机制与opyn不同。Nexus mutual对保险金额和保险范围有严格限制。例如,它主要防止黑客入侵带来的风险,而暂时不为流动性等风险提供服务。此外,在发生索赔的情况下,需要人员参与,有必要区分代码错误或黑客攻击。由于人的参与,这将导致高执行成本。由于opyn采用期权模式,其保护性看跌期权可以提供客观的保险服务,无论资产是由于什么原因(黑客攻击或市场行情等),都可以提供保护。同时,由于期权模式的客观行使标准,期权买受人只要符合条件就可以行使权利。双方无需考虑保险欺诈,也无需考虑人工索赔和欺诈评估等复杂事务,可以节省成本。当然,nexus mutual对于DeFi的发展也非常重要。作为相互保险,也是DeFi发展的重要尝试。截至蓝狐笔记撰写时,nexus mutual目前的有效总保险金额达到16326.15 ETH,目前opyn的期权保险服务无法完全覆盖nexus mutual的服务。

有一次,用户在nexus mutual向opyn提供了近7万美元的质押资金(质押期限为2019年12月26日)。后来,用户在nexus mutual为opyn购买了一个月的保险,保险金额为25000美元,相比之下,我们的客户通过nexus mutual为opyn提供保险服务,实现保险业务的再保险。在传统的金融市场中,哪个市场的流动性最强?衍生品市场。在衍生品市场上,哪种资产的交易量**?选项。期权每年交易数万亿美元。期权的良好流动性为市场参与者带来了对冲、金融保险和杠杆服务。为了实现社会的可扩展性和覆盖更大的人群,选择权是一个关键环节,因为它可以为参与者提供保险服务,控制参与者的**损失。Opyn是一个期权协议,在DeFi地区提供保险服务。Opyn只是一个开始,将有更多的项目投资于没有托管、许可或信托的期权领域,并为DFI用户提供更多的风险对冲和保险服务。期权服务将逐渐成为profi领域非常重要的乐高积木,从而促进profi的繁荣。

——

风险提示:蓝狐笔记中的所有文章都不能作为投资建议或建议。投资是有风险的。投资应考虑个人风险承受能力。建议对本项目进行深入调查,慎重投资决策。

文章链接:https://www.btchangqing.cn/34572.html

更新时间:2021年06月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。