注意:本文对COMP的新发行的COMP治理代币的经济模进行了总体评估。特别指出它是“通用的”,因为它不使用专业的分析方法,例如代币流量计和仿真模。我的目的是以更具可读性的方式分析COMP设计中的某些利弊,并从代币经济的角度讨论其发展前景。

在引入COMP之前,Compound是DeFi中最重要的项目。该项目的发起人是Robert Leshner,他毕业于宾夕法尼亚州立大学经济学系。早年他在芝加哥工作,从事金融服务。他于2011年在硅谷开始了自己的业务。几个连续的项目都取得了成功。 Compound成立于2017年8月。2018年5月,它从A16Z,Bain,Coinbase和Danhua Capital等机构获得820万美元的种子轮融资。复合于2018年9月推出。 2019年11月,它获得了由A16Z和贝恩(Bain)领导的2500万美元的A轮投资,这是迄今为止DeFi规模知名的(传统)融资。

COMP是Compound项目的管理代币。拥有COMP意味着您可以参与复合协议的管理,这等效于立法权。

COMP是Compound升级计划的一部分。早在2019年5月,Robert Leshner就宣布了Compound升级计划。因此,Compound随后获得了2500万美元的投资,这在很大程度上是由于这一计划。换句话说,在启动COMP之前,它可能已经做出了贡献。

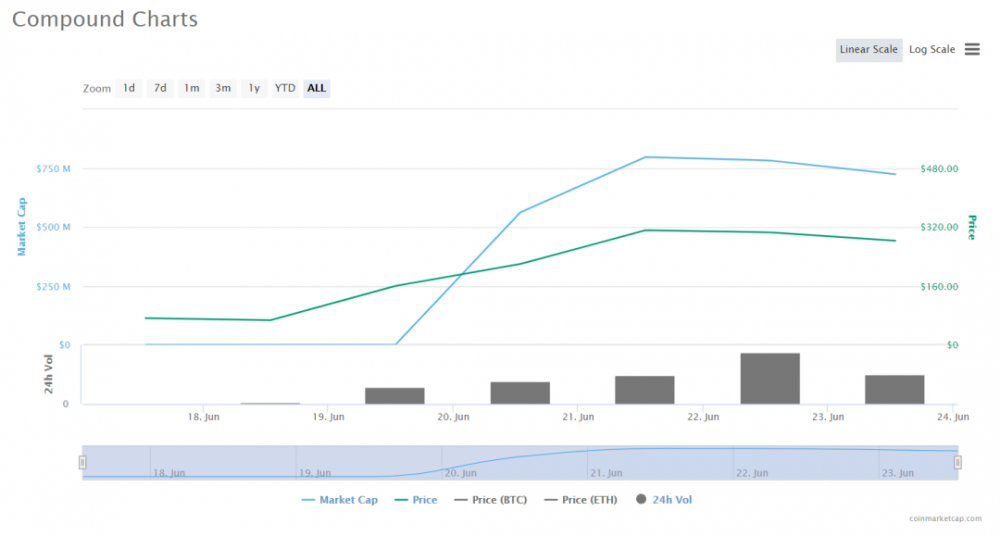

2月27日,罗伯特·莱什纳(Robert Leshner)**推出了基于COMP的新版治理规则。 5月28日,规则最终定稿,COMP代币于6月15日正式发行。发布后,价格走势如下:

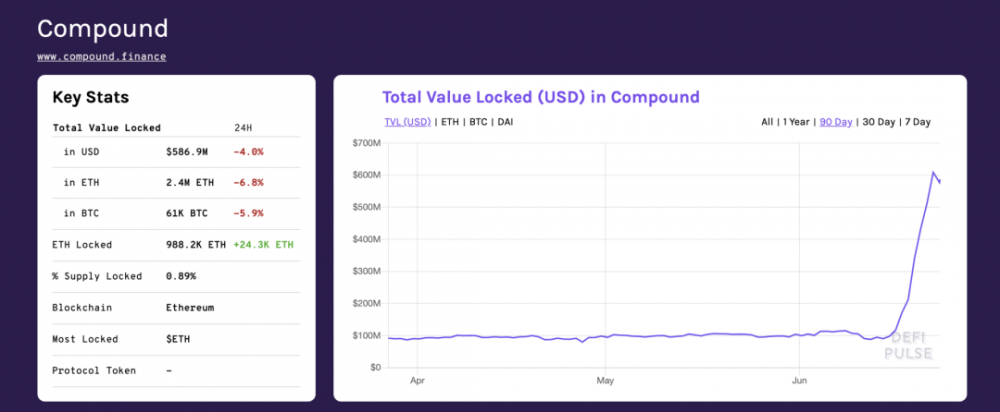

简而言之,它是生产线上“***格”的五倍,然后在此基础上增加了近四倍。 Compound的锁定资产的增长是这样的:

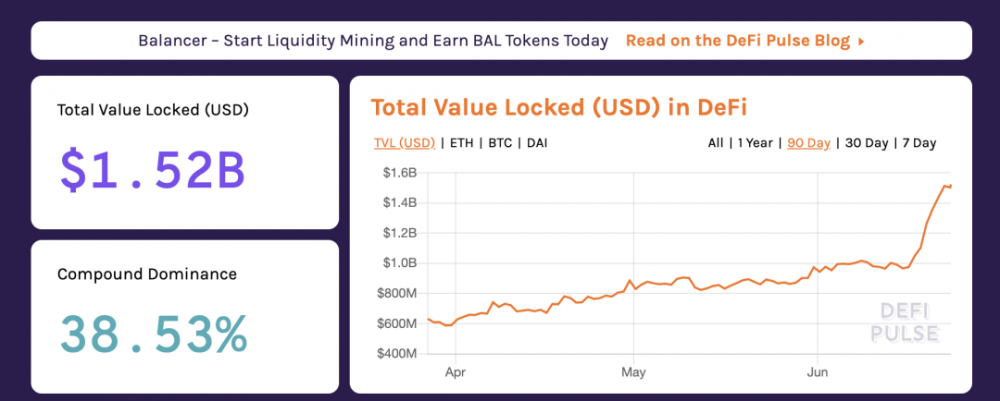

整个DeFi锁定资产的增长情况如下:

大院里已经有巨大的无风险套利机会。公平地说,这是不可持续的。

但是尽管如此,Compound还是更加清晰地将代币激励措施引入了DeFi,这具有重要意义。

可以大胆地预测,在未来一两年中,将会出现大量的DeFi +代币经济项目。

复合物做什么?

复合实际上并不简单,要详细解释它也不容易,也不是本文的主要目的,这里只是一个总结。

复合白皮书的副标题为“货币市场协议”,这是一个(去中心化的)货币市场协议。但是,许多人将Compound称为去中心化银行,P2P贷款或货币市场基金。

就我个人而言,我倾向于认为Compound是一种多币种的货币市场基金,它在内部实现了一个货币市场,可以使不同货币相互融合。

为什么不将其视为银行?因为银行需要创建存款和贷款,所以它们还需要创建信用。复合是超低压的,更像当铺,并且不会产生信誉。

为什么不认为它是P2P?因为最纯粹的P2P不应有资金池,所以它不能与Compound相匹配。通常,P2P不涉及多种货币,并且没有内部货币市场。

了解Compound的另一种方法是当铺。从某种意义上说,这种理解是最富有表现力的。所以我主要使用这种方法来扩展下面的讨论。

当然,将DeFi项目与传统金融机构进行匹配只是为了使每个人都更容易理解。这个领域将会有许多新物种,各种各样的外星变种,三头六臂,看起来很奇怪,其中大多数可能是脆弱的,但是剩下的少数能够改变金融世界。

那么Compound如何发挥作用?以下是简要说明。

大院主要参与者是四方,贷方,借款人,清算人和大院本身(我在这里不打算使用中国的“借款人”或“贷方”,因为我特别笨,常常愚蠢地想知道谁是“借款人”,谁这是“贷款”方面,如果您改用英语,则更加清楚。

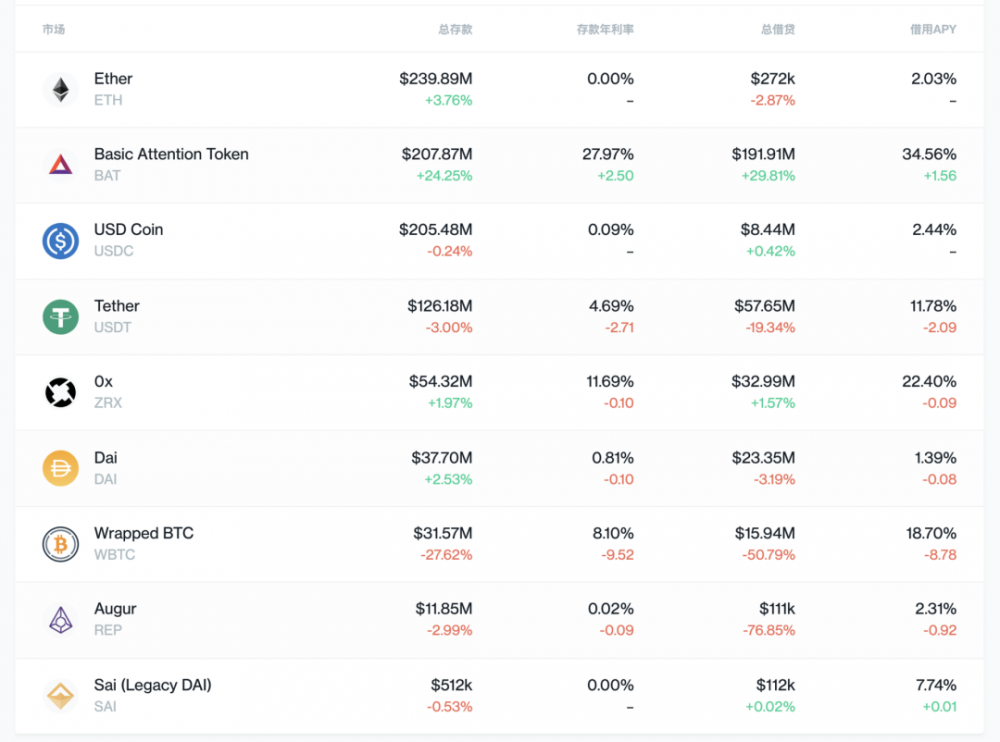

首先,贷方将合格资产抵押为复合智能合约,或购买相应的基金份额。Compound目前总共获得九种合格资产,未来的COMP持有人(立法者)可以投票批准新的合格资产。目前在Compound中有九个不同的btc池。这是BAT,DAI,SAI, ETH ,REP,地区法院,W btc ,ZRX和T ETH ER(USDT)。其中,USDT是新加入的。加入USDT也是COMP投票通过的第一项治理决议。发射时间是5月2日。

贷方的抵押资产直接进入相应的资产池。

在贷款人抵押资产后,他获得了相应的凭证证书,称为cToken。因为有九种资产,所以有九种cToken,分别称为cBAT,cDAI,cSAI …,cT ETH er。如果贷方抵押到ETH er中,您将获得cT ETH er,以DAI抵押,您将获得cDAI,依此类推。 CToken可以理解为票证,它是将来赎回资产的证明。

贷款人将资产抵押后,他才有资格借款。这时,贷方变成了借款人。换句话说,如果您想借钱,则必须首先抵押您的资产。因此,大院的借款人是穿另一件背心的贷方。您了解为什么我认为“当铺”是最生动的比较。

借款人的贷款额当然少于抵押资产的现值,也就是说,贷款额与抵押资产的比率小于1。在过去,典当行也采用这种方式。如果您使用价值100银的古董作典当,可以借出50银,那将是件好事,而且油腻的东西很多,因此旧社会的人们通常将典当行视为穷人中最欺负的商店。郭德纲是其中一项交易,在相声中特别谈到了这一点。 DeFi当然是不同的。一切都清楚地写在代码中,如何计算比率以及代码中的手续费是多少。因此,DeFi具有很大的优势,即透明性和可信性。

当然,在借款人借钱之后,需要将其归还,当归还时,需要支付利息。该利息是Compound的全部收入来源。 Compound不在乎借款人如何赚取此利息。这是合理的,因为DeFi项目(包括Compound,Uniswap等)都声称其目标是成为“金融乐高积木”作为一个单独的构建块,只要其内部资产逻辑是自洽的,它就不会在乎其他构建块如何工作。

这里的自洽必须涉及如果借款人不付款的情况。由于Compound中的贷款没有时间限制,因此只要您未偿还余额与抵押品之间的比率在安全范围内,您就可以在上一个区块和下一个区块中借款,并且可以随时拖动它。以下很好。如果借入资产的比率增加,或抵押资产的价值贬值,导致未偿还余额和抵押品之间的比率接近安全线,那么传统世界中的某人会打电话通知您有关其他抵押资产的信息,或还清债务。但是Compound不会给您打电话,因此它将把这种情况移交给专门的套利清算人。当这些清算人发现您即将破产时,他们将用尽资金帮助您偿还债务,然后从债务人那里获得资产,然后及时出售。当然,此过程将带来良好的回报,但这并不是不义之财,因为此举有助于Compound维护资产安全。当然,清算后,您手中的代币是cToken,这是无效的。

Compound的一般游戏玩法就是这样。更复杂的细节与本文讨论的主题无关。

COMP设计

今年2月,为了实现Compound协议治理流程的完全去中心化,Compound开发团队决定发行治理代币COMP来创建由代币持有者组织的社区。社区成员可以通过提案和投票来更改和替换协议。目前由开发团队领导的中心化治理方法。

截至3月初,Compound将治理代币COMP部署到以太坊 ,共有1000万个代币,分配比例为:

2,396,307个COMP已分发给Compound Labs的股东;

2,226,037个COMP已分配给Compound Labs的创始人和团队,要完全解锁它们需要4年的时间;

372,707个COMP分配给以后的团队成员;

将为协议用户保留5,004,949个COMP。

在上面的5,004,949个COMP中,有4,229,949个被埋在了矿场中。 6月16日,COMP正式开挖, 以太坊一个区块,释放以太坊 ,发行以太坊天。通过这种方式计算,总共可以挖出这些4,229,949个COMP:

[Python 3.7.7]gt; 4_229_949 / 2880 // 3654.0

正好四年(不考虑2024年是a年)。

在这四年中,COMP的贷款,挖矿和代币激励措施将继续发挥作用。

挖出的COMP的50%将分配给贷方,而50%将分配给借款人。用户可以根据自己在市场上的资产比例获得相应比例的COMP。

以上是对COMP设计的介绍。它足够简单,一目了然。

我的十条评论

我对COMP的积极评价有以下五点

1.激励方向与系统的增长目标一致:COMP代币激励模的实质是对借款人和贷方都提供股票补贴,从而使贷方获得更高的回报,而借款人则获得较低的利率。那就是将自己的股票分配给存户和贷方,从而缩小了利差。他们的动机是借贷者存入更多而借款人借入更多。从货币市场和“当铺”的定位来看,Compound的成功的一个重要指标是高流动性。这种代币激励计划可以鼓励存户和借贷双方,从而积极地存入和借出资金,并改善复合市场的流动性。应该说,其激励计划与其增长目标是一致的。

2.对合规性的巧妙处理:COMP与上面的股票相比,但是COMP目前仅具有投票权,不具有股利权,因此它不是股票,而是社区治理代币。此外,COMP只在发行中出售而不出售,不涉及融资行为,不应被视为证券。

3.留出未来的变化空间:COMP没有现金流,理论值为0。为什么要竞争?由于具有表决权,所以正确的时间是正确的,并且可以通过表决将股息权添加到COMP,从而COMP成为真正的DeFi股票。正是由于这样的期望,COMP才有了市场价格,也正是由于这样的市场价格,COMP才能向贷方和借款人提供补贴。有人可能会问,什么时候合适?请自行搜索“代币安全港”美国证券监督管理委员会(SEC)建议使用去中心化组织来发行代币,作为将其包含在SandBox管理中的合法融资工具。将来,COMP可以及时调整其形式以满足法规要求。

4.社区自我平衡:COMP的收入最终来自贷款利差。利差越大,COMP的收入越大,但对借款人和贷方都不利。点差越小,借款人和贷方就越快乐,但是COMP的回报就越低。如何调和这些矛盾? COMP赋予借款人和贷方投票权。您可以在利息收入和股票收入之间进行选择。祝大家开心。

5.在有限的时期内平稳过渡:挖矿持续四年。四年之后,借款人和贷方都将不再获得挖矿激励。作为货币市场,Compound的竞争力将恢复到基本面,即流动性和低贷款利率。因此,在四年内,COMP挖矿的核心目标是不断增加参与基金的规模,努力稳定DeFi世界上第一个短期流动性市场,并成为其他DeFi服务的通宵拆解市场。当交易规模变大时,即使点差很小,COMP持有人的收入也应该能够获得基本令人满意的回报。因此,在四年内,COMP将在高波动性的基础上逐渐变得稳定。这种考虑是合理的。当然,可以退一步说,如果情况不如预期,则在四年挖矿期之后,也可以调整新的激励措施以适应。一组算法管理131年(如比特币不适合DeFi。

我对以下三点感到担忧:

6.股东代币太大,成本太低。如果管理不善,它可能会成为一种破坏力:2,396,307,即,COMP发行总额的23.96%分配给了股东。我不知道具体的分配和锁定规则,但是这个比例确实很高。在前两轮融资中,大院获得了总计3,320万美元的资金。如果采用粗略的阳春算法,则管理层获得的COMP成本仅为13.85美元。以目前的287美元市场价格计算,升值幅度已超过20倍。如果这些COMPs的流动性管理不善,一旦防洪闸门打开,一切将被扫除。

7.创始人和团队代币分配的比例太大:最多有25.99%的代币分配给创始人和团队。多年来我没有看到如此高的比例。尽管已经解锁了四年,但请注意,这些代币的现金成本为零。如果不好,请参阅上一篇文章。

补充说明:两年前《金融时报》的一个突出问题是分配给投资者和团队的廉价代币数量太多,流动性释放过于剧烈,从而破坏了一个好的模。老实说,COMP的分配我认为没有教训。如果有的话,比FT COMP的地方幸运一点,就是以太坊交易吞吐量太慢,DeFi的移动性有限,Zapan切细香葱的效率非常低,并不一定有很好的效果,但是这种保护COMP的方式。

8.有大量无人认领的代币:请注意,为用户保留的COMP总数为5,004,949,而埋在地雷中的COMP总数仅为4,229,949,这意味着有775,000(占7.75%,市场价格相等)2.22亿美元)COMP没有明确的目的。根据代币的总体经济设计,应保留一部分资产作为基金会的基础,以用作激励用户,合作伙伴和其他生态成员做出特殊贡献的特殊奖励池。但是,Compound官员没有说是否将775,000 COMP用于此目的。这就产生了一个疑问:7.75%的COMP确实是一个特殊的激励池,其数量略微不足。如果不是,那是Compound的小金库,太大了。 -当然,也可能是因为我们没有进行足够的研究,也没有看到有关使用此部分资产的说明。

**,有两个问题值得进一步观察:

9. DeFi仍处于零和游戏的空转状态:对于整个DeFi来说,这是一个大问题。不能指望Compound家族解决它,但**必须始终解决它。我昨天的文章说,不结合实际业务,DeFi是一个穿着背心的游戏行业。从大院反映出来,现在的贷方比借方更多,这是什么意思?说明人们不需要贷款。你借什么钱一遍又一遍翻炒是猜测。如果您长时间没有获胜者赌博,您只需向经销商支付娱乐税。因此,必须尽快将DeFi与实际项目结合起来,否则无法创造实际的增长。

10.复合经济模尚未经过测试:必须经受至少三个半测试。首先是泡沫破灭后价格下跌期间是否存在支撑机制。我目前还没有看到它,但是通常项目侧也有这种机制。不会宣布。但是我相信很快就会有测试。目前,COMP已开始进行第一轮的泡沫挤出并观察其运动方式。第二个是货币价值暴跌,包括比特币 ,以太网等主流数字货币的短期货币价格暴跌了30%以上,COMP不知如何应对。另一半是,如果在快速下跌期间以太坊交易受阻,则无法执行大量清算,而且我不知道COMP将如何反应。**一个挑战是最危险的挑战,即安全攻击挑战。我希望COMP不会有这样的问题,因为一旦获胜,您可能不得不再次推翻它。

**,我对COMP实践的总体评价是积极的。由于DeFi是经济上有价值的方向,因此需要更多的创新。 COMP已迈出了一步,值得认可。其经济模式也基本健康。互联网上的某些人,因为他们在COMP中看到套利,因此断言这是欺诈,这是自然的假设。但是我并没有掩盖对其流动性壁垒的担忧。这不是模本身的问题,而是代币分配的问题。这本身就是第二个问题,但是如果处理不当,可能会不堪重负。见第7条之后的补编。

致谢:代币思维实验室的合伙人何宝辉(牛顿先生)建议我写这篇文章。王伟在代码级别对Compound进行了深入研究,并回答了许多问题。我的研究助手周志强检查并收集了大量数据,亲自尝试了COMP贷款业务,并与我进行了深入的讨论。 火币大学的火币坊老师提供了重要的研究材料。提前致谢。

文章标题:孟艳:DeFi具有真正的价值。 COMP经济模型的基本健康状况是什么?我的十个评论

文章链接:https://www.btchangqing.cn/43622.html

更新时间:2021年06月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。