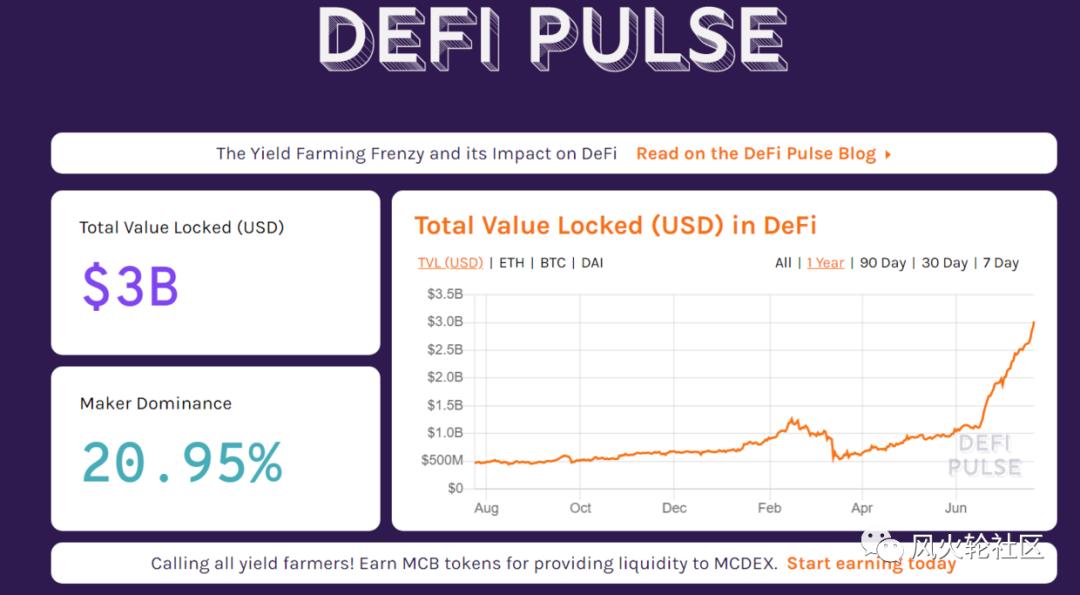

以太坊在生态违约市场,锁定资产在过去两天超过30亿美元。312年后,DeFi的市值花了大约两个半月的时间才恢复到10亿美元。又花了一个月时间,增长到20亿美元,然后在20天内从20亿美元增长到30亿美元。所以在接下来的10天里,我们能看到它加速突破40亿大关还是用链条杠杆XXX,哈哈哈这是个笑话。

大家好,我是佩佩。纵观DeFi市场的发展,尤其是ETH生态中的这些DeFi平台,币圈有着不可回避的灵魂拷问

以太坊被低估了吗?

当然,ETH实际上已经上升了。与这一时期横市其他主流货币相比,其表现仍然不错。只能说,在DEFI币快速发展的背景下,它并不符合公众的期待。

我曾经认为,如果果蔬市场真的很火爆的话,持有ETH赚钱一定会很香。但现在看来还存在一些问题。

尤其是从数据方面:

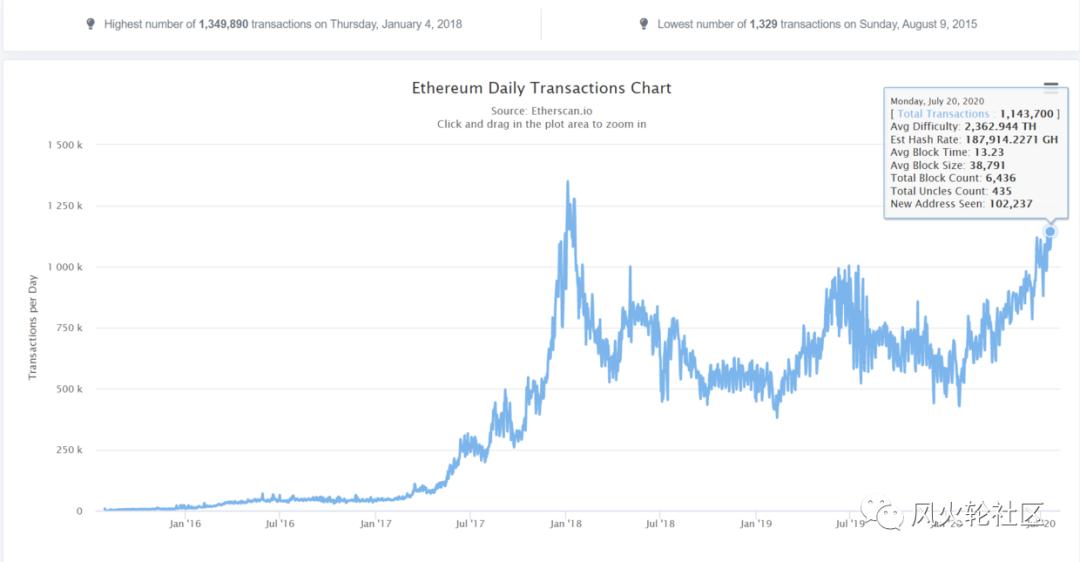

以太坊日转手量已升至114万,接近2017年牛市很高峰134万。然而,无论是从价格角度还是从市场情绪来看,它的辉煌还有很长的路要走。

所以今天我们就来仔细看看以太坊的科学。为什么没涨?

从目前的情况来看,有几个可能的因素:

1决定短期价格的因素非常复杂,涉及实时供需、舆情、新闻、资金等。同时也存在一些随机性,往往不能实时反映其基本方面。

可能会有一段时间的滞后才对大规模的供求产生影响,或者我们可能还处在去中心化金融的初期阶段。

从这个角度来看,我们可以对ETH的未来更加乐观。即使我们想在这里或那里增加一个狗头,尽管最近以太坊的小幅上涨,那些继续在各种DeFi项目中下注的人最终还是有可能赢得ETH的。

2与上一轮Aixi的一大区别在于ETH是“开销”,投资者的需求已经从投资以太项目转变为以稳定币作为借贷杠杆套利的抵押品。

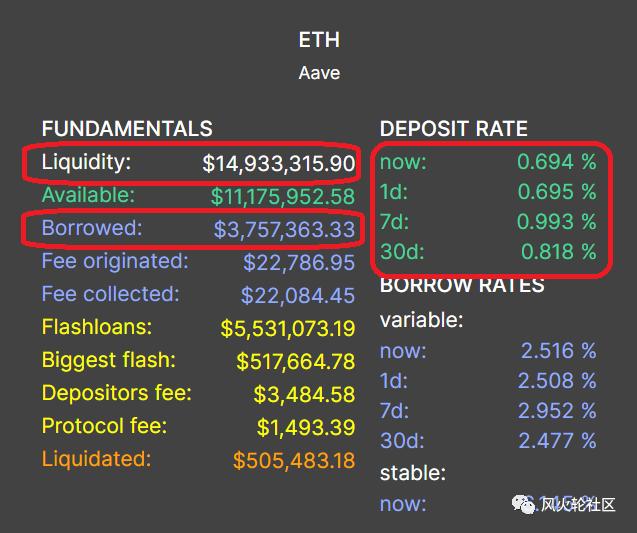

纵观各贷款平台的数据,不难发现,以目前第三大平台AAVE为例,存入ETH的流动性价值为1493万美元,但实际贷款只有375万元,这也使得存款利率不到1个百分点

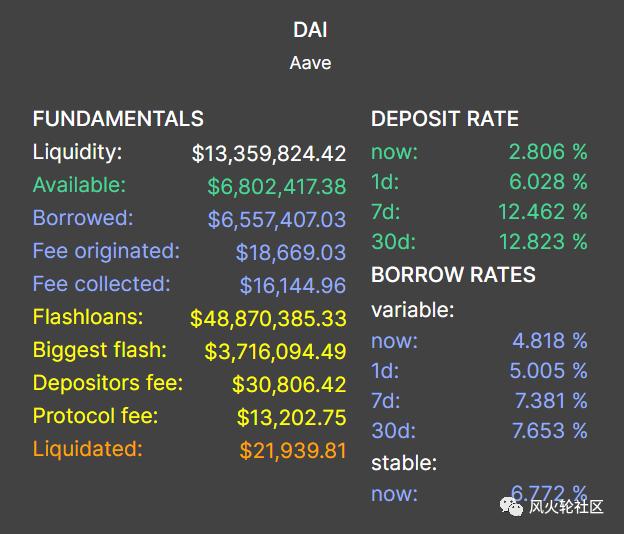

然而,同一平台的戴相龙显然拥有更好的贷款比率和利率:

复地也有类似的情况,由于流动性的快速挖矿,复地很受欢迎。以太中的数据量远远少于稳定币Dai的数据量

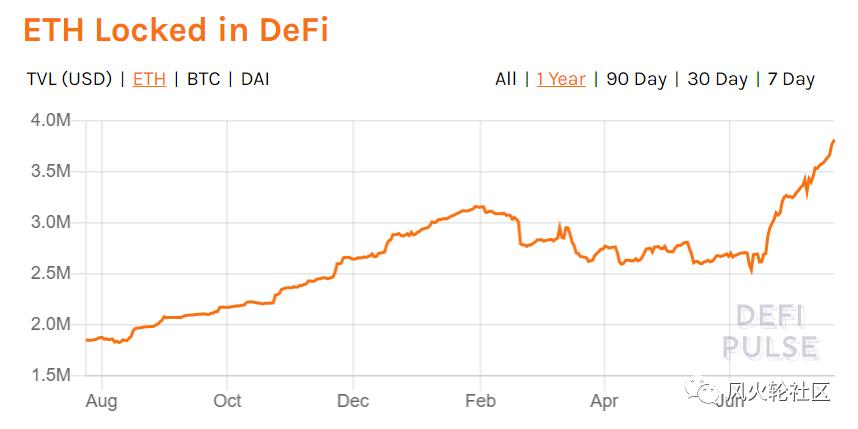

另外,从整体数据来看,DeFi存储的ETH在312年后增长不明显,6年后开始上升。从250万埃铢到不到400万埃铢,没有翻一番

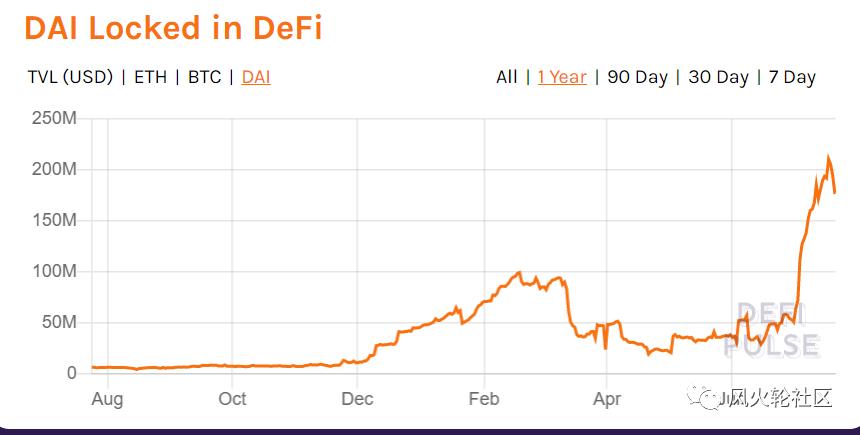

近一个月来,台上的戴相龙直线飙升

你可以想象DeFi的增量出现在哪里。

不过,请注意,戴相龙的立场最近有点转向,看看我们是否需要关注各种DeFi平台的套利风险。此外,以太坊还可以关注DeFipulse的数据。现在增量不大,但如果以后能继续,对价格是有利的。

3你看到的数据中可能有很多水分。

很多人可能会认为DeFi数据都在链条上。区块链验证后,抵押多少资产就是多少资产,不能无理发挥,比传统平台更可靠。

不过,需要注意的是,链上的抵押品数量会显示出来,不会多或少。然而,这种抵押贷款可以重复。假设我存10埃铢,我可以借2000黛。我也可以把戴的这部分钱抵押给其他资产或稳定币,直到这种“娃娃”放不下为止。

但是现在DeFi的趋势已经从以前单一的平台套利,如先挖矿后补偿、平台内不同对象间的抵押贷款套利转向跨平台套利。例如,您可以通过抵押方式在comp上获得挖矿收入,然后将借用的资产存入Uniswap以获得流动性以获取利息,然后将Uniswap抵押的部分转移到AAVE贷款资产。

杠杆作用有多大?

我不擅长数学

可能DeFi的ETH会被多个平台反复计算。这是你看到数据如此繁荣的原因之一,但增量资金很可能并不多。

DeFi知名的赢家不是以太坊,而是。。

如果说各种DeFi码都不受欢迎,除了以上三点之外,有可能这个市场上知名的赢家根本不是以太坊,而是普遍认为与这一趋势相反的cefi中心化交易平台。

这个情节,嗯,有点狗血。这就好比说,你认为能激发新神话的“屠龙男孩”只是原来“龙”的弟弟。

当我们第一次引入DeFi的概念时,我们实际上把它和交易所做了比较,因为DeFi的大部分功能与普通交易平台的业务差别不大。其中一个是在链中,具有自动化和治理机制,另一个是传统的数据库使用。

现在,从趋势的角度来看,会有一点感触。谁不能玩Uniswap和抵押贷款融资。与此同时,货币也在从中心化兑换中“逃离”去中心化的大趋势将使传统平台无饭吃。

但事实上:

而这一波行情更受市场青睐的环节、波段、借出等筹码在比例上有不少上扬。

总之,目前的情况可能是,如果有微信群在AAVE等平台上进行套利,可能会有5000-10000人在交易所炒这个代码。那么你认为是DeFi平台赚得更多钱还是cefi赚得更多。

如果真有阴谋论,这些网络红色节目的很多筹码可能都掌握在交易所手中。比如,林克早年沉默了两年,大家都认为它可能已经跑掉了。但突然间,感觉像是一张新面孔,各种资源合作随之而来。然而,超过三分之一的流通芯片曾经存在于安安。我不知道这背后有什么驱动力。

AAVE平台上还有很多环节,不像是大投资者的简单套利。后者也是an中的头牌,而且今年已经飙升了很多。

当然,它不仅是一个像comp这样的平台,而且拥有CoinBase的投资背景,与CB关系密切,今年似乎相当香。

从这个角度来看,它似乎能够解释为什么在过去的两个月里,DeFi****的makerdao并没有出现像样的增长。也许真的太去中心化了,缺少一个金主的父亲。

后记

一种推测是,这一波前期跌入地下室的DeFi硬币筹码(如lend)是由各种平台提前安排好的。在登高的背景下,讲述了这样一个关于DEFI的故事。毕竟,故事总是需要改变的。

当然,这只是目前形势下以太坊不涨的一个猜想。我就这么说。你可以看看它,在一个无聊的市场里尽情享受。

事实上,我最想问的不是为什么以太不上涨,而是市场何时变动

文章标题:Defi加上10亿,以太坊为何不崛起?

文章链接:https://www.btchangqing.cn/69584.html

更新时间:2021年06月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。