1、 关于DeFi的数据

(1) 市场价值

据goingecko称,DeFi代币的总市值为80亿美元。一个月前,DeFi的市值为60.57亿美元,增长33%。目前,市值排名前5位的项目代币分别是链联、创客、合成、复合和AAVE。

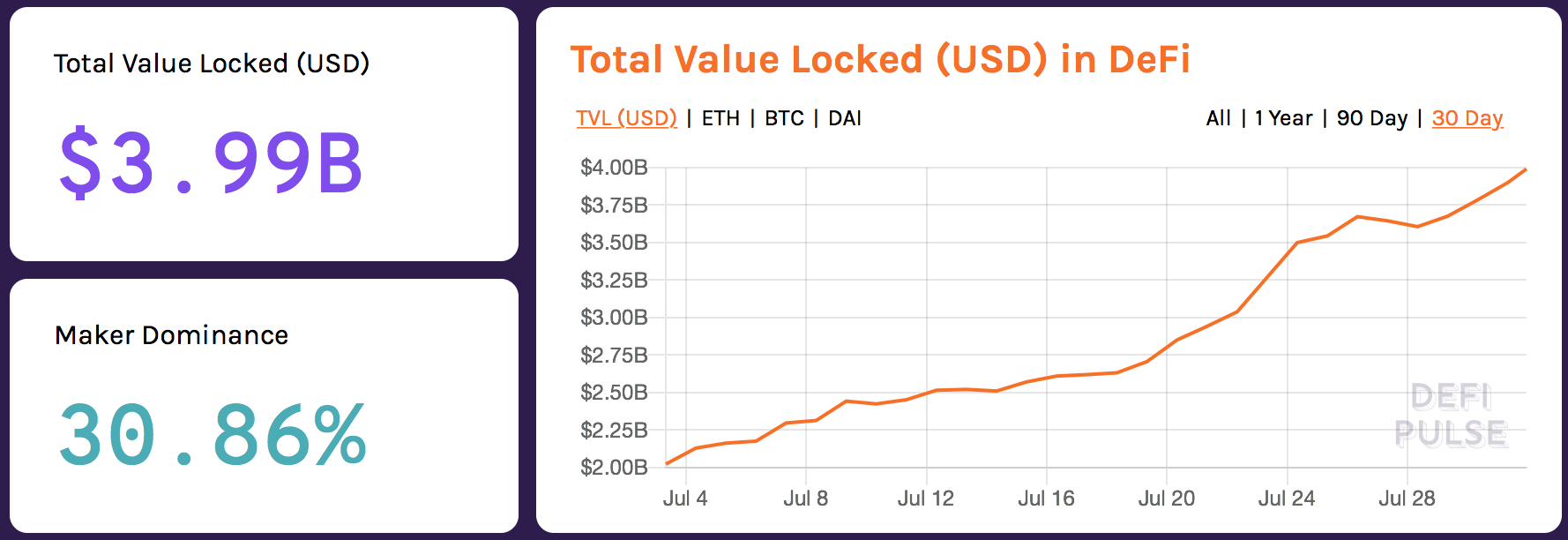

(2) 锁定

根据DeFi-pulse的数据,目前DeFi的锁定金额为39.9亿美元。从下图可以看出锁定的变化趋势。本月初,DeFi的锁定金额不到20亿美元,仅一个月就翻了一番。

(3) 德克斯

根据qkl123的数据,DEX的数据也有所增加,每天的总交易量为2.22亿美元。其中,Uniswap是最活跃的,有12700个活跃用户。其30天的营业额也****,达到14亿美元。

(4) 贷款

在借贷方面,总资产超过1亿美元的协议有三种,从高到低依次为复合协议、Maker协议和资产增值协议,分别为15.77亿美元、12.31亿美元和5.68亿美元。复合物通过comp吸引用户参与流动性挖矿。过去两个月,锁定资产增长迅速。

(5) 煤气费

另一个我们需要注意的是气体的成本,因为目前的DeFi生态基本上是建立在以太坊上的,而气体是运行DeFi协议的燃料。它反映了用户的使用成本以及用户为这项服务付费的意愿。随着ETH价格的上涨,本月平均天然气成本从20gwei上升到很高的近70gwei。

(6) 伊多

发行或增发“流动性挖矿”治理代币几乎成为标准配置。平衡器(BAL)、Compound(COMP)、年份(yfi)、synthetix(SNx)、Ampleforth(ampl)、UWA(yusd)等协议都启动了流动性挖矿。其次,曲线(CRV)和AAVE(AAVE)引起了更多的关注。

这种发行或发行额外代币的方式在业内被称为“Ido”,这让人们想起了ICO和IEO。由于DeFi的门槛相对较高,很多用户才刚刚开始学习DeFi,但可以预见,未来会有越来越多的项目方跟随IDO。为了尽可能降低风险,请远离无抵押资产的“三无产品”、代码安全审计和投资机构。

2、 **潜力的DeFi track

1刀台

“流动性挖矿”热点继续带来一个问题:用户在未来有这么多治理代币,如何继续参与治理?在这个方向上,已经有一些项目需要准备。

阿拉贡:不难想象,同时参与多个DeFi项目的治理是非常重要的。然而,阿拉贡是一个使治理更容易的平台。它以模块化的方式梳理Dao问题。每个Dao组织可以根据需要添加相应的模块,管理员可以通过Aragon轻松参与多个项目的治理。此外,阿拉贡有陪审团制度来处理道内的纠纷。这个功能被称为“阿拉贡法庭”

Xtoken:这是一个承诺和流动性策略平台,帮助用户简化对其他DII治理代币的投资,**限度地提高被动回报。简言之,就是将治理倾向转化为一种代币,可以购买和持有。Xtoken目前正在与kyber和synthetix合作。例如,Kyber将发行两个版本的打包代币:xknca和xkncb,每个版本都有明确的治理要求。Xknca将始终投票支持提高出质人的收费,xkncb将始终投票支持增加流动性准备金回扣,从而显示其治理地位。

2资产管理平台

这条轨道还以降低用户门槛为出发点,使投资者能够清楚地掌握自己在分布式分布式账务中的投资收益。与debank和myDeFi等数据分析平台不同,以下项目还提供了一键访问的实用性。

Zapper Finance:这项协议的核心功能之一是让DIF用户一键进入和退出流动性池。此外,它不仅简化了对流动性池的访问,还提供了一个投资组合跟踪工具。

池。仅供参考该项目还可以显示流动资金池的信息界面,为用户提供其他协议的链接,帮助用户更方便地增加或减少流动资金投资。

泽里安:这也是一个跟踪DFI投资组合的平台。用户可以通过zerion直接进入和退出Uniswap和Bancor上的流动性池。此外,zerion的用户可以选择通过与0x、maker和compound集成,从单一平台借钱、贷款或交换资产。

Dhedge:这个协议是由synthetix设计的。由于synthetix不受其他DEX流动性的限制,它具有零滑点和无限流动性的特点。因此,dhedge可以交易各种资产,不仅是加密资产,还包括股票、商品和外汇。此外,dhedge计划在整合synthetix之外进行扩展,以便投资者能够使用各种交易和创收策略。

严格说来,资产平衡器不属于去中心化管理范畴。值得一提的是均衡器的“指数基金”功能。目前,它已经创建了29个独立的基金池。多资产基金池可以实现指数基金的功能。投资者可以通过它进行被动投资,而无需向投资组合经纪人支付费用,他们只需向平衡器流动性池贡献资产就可以赚取费用。

3聚合平台

所谓“长期分离,分离必须结合”同质化和同质化的数字代币市场上有太多类似的加密协议。这些平台就是为了解决这个问题。

Mstable:Mstable是一个基于以太坊的稳定币聚合协议。Mstable将现有的几种稳定币组合成固定资产,旨在提高稳定币市场的效率。用户可以在智能合约系统中注入其他稳定币(tusd、Dai、USDT、USDC),以mstable协议铸造稳定币(MUSD),用于抵押、治理和赎回。Mbtc和其他mstable资产将在稍后发布。

PlutusDeFi:这是一个非托管的DeFio聚合平台,致力于聚合所有去中心化金融DeFio产品的开源API。平台设计分为产品层、聚合层、协议层和基础层。DeFio聚合解决方案侧重于维护用户的隐私、匿名性和金融**,以便用户能够控制其数字身份。

一英寸交换:DEX聚合器,集成了大量的DEX和代币,1INCH用户可以获得最实惠的交易,**的交易延迟,并可以使用各种ERC-20代币进行交易。

年份:它的前身是iearn.金融一种自动除雾器产量聚集器。渴望财务这是一个重新推出的产品,带来了一套新的收益工具,如ytrade、yliquidate、yleerage、ypool和智能合约信用委托贷款。政府代币yfi的发行,引发了流动性挖矿的**。

4衍生品交易

无论是从传统金融的发展,还是从数字货币中心化兑换的博弈中,我们都可以清楚地看到从现货到衍生品的必然趋势。

**:除了使用合成代币来跟踪特定资产的价格之外,在线交易平台**交易所(ophips exchange)正试图使用zepo期权跟踪任何资产的价值。它为加密资产提供了更多的买入卖出合约,由卖家和cast otoken发起,代表他们的合约,可以在Uniswap上自由交易。目前,Compound的治理代币comp和均衡器的治理代币BAL已经推出。

Hegic:在这个模中,流动性提供者不需要创建自己的期权,而是可以通过选择期权类、执行价格和到期日来创建自己的定制期权。合同由买方发起,整个hegic联营体为交易对手。允许流动性提供者分担所有合约的溢价和亏损,大大提高了资本效率,增加了单**动性提供者增加流动性的风险。它还具有天然气成本较低、允许现金交付和更大的灵活性等优点。

montecarlo:基于Mai协议V2,该协议的目标是降低去中心化永续合约的交易复杂度,使其只购买或出售。montecarlo消除了许多繁琐的步骤,而且用户友好。目前,openzeppelin和consensys diligence已经完成了mcdex的Mai协议V2和永续合约的安全审计。目前,montecarlo已经发布并引入了链上AMM和链下订单模,实现了全链的ETH永续合约。

3、 这个月有哪些值得注意的进展?

阿维

7月30日,AAVE正式宣布AAVE nomics计划增发300万枚“AAVE”治理代币,而此前已全面流通的13亿贷款将按照100:1的比例转换为1300万枚AAVE,增发量为23.08%。

7月15日,AAVE通过出售代币筹集了300万美元,其中包括风险投资公司framework entures和加密货币对冲基金three arrows capital。

7月8日,AAVE推出了“信贷委托机制”,存款人可以将自己闲置的信贷额度委托他人获得更高的利率收入,同时允许借款人无抵押借款,有效地降低了长期以来无法解决的资金效率低下问题。

合成

7月28日,综合基金会宣布退出管理,过渡到DAO治理模式。未来,合成资产synthetix协议将由三个去中心化的自治组织控制:protocoldao,控制协议升级和变量配置;grants Dao,接收社区捐赠并分配资金;synthetixdao,它管理和部署资金以满足捐助者和其他项目的需要。

FTX公司

7月27日,加密货币衍生品交易所(FTX)宣布,计划将血清项目原始代币SRM总额的5%分配给FTT持有人,具体细节将在血清上市后披露。由FTX和Alameda research的创始人sambankman fried发起,serum是一个基于公链Solana的去中心化交易所(DEX)。

乌玛

7月23日,去中心化金融合约平台UMA宣布推出新的代币收入美元(yusd)。Yusd是一种类似于稳定币的资产。与稳定币不同,代币有一个到期日,到期时价值接近1美元,抵押资产可以在到期时赎回。同时,代币可以提供固定利率的定期贷款。

dHedge公司

7月20日,分布式资产管理协议dhedge在测试网络上发布,预计9月在主网上线。基于synthetix的零滑点和无限流动**易机制,用户可以通过dhedge管理多个合成资产,而无需托管。Dhedge得到了DeFi领域许多重量级机构的支持,包括framework entures、three arrows capital、blocktower capital、dacm和枫叶资本。

凯伯

7月8日,凯伯网络完成了katast协议升级,并推出了新的去中心化治理机制kyberdao,该机制可以增强流动性,鼓励主要生态利益相关者的参与。KNC持有人将能够在kyberdao质押KNC代币以获得收益,同时对重要提案和协议参数进行投票。

课后提问:如何评估项目及其治理代币?(欢迎留言讨论)

文章标题:月报|市值超过80亿,流动性挖掘后的财富密码是什么?

文章链接:https://www.btchangqing.cn/77615.html

更新时间:2020年08月02日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。