作为全球知名的加密资产管理公司和比特币的**买家,格力的一举一动备受关注。

4月5日晚,格力发布博客文章《grayscale的比特币ETF身份》,称计划将比特币信托基金(GBTC)转换为比特币 ETF,转换时间视监管环境而定。

当GBTC转换为比特币 ETF时会发生什么?再加上过去一个月比特币信托连续负溢价,两者之间又有何关系?负溢价对比特币市场有何影响?

灰度产品介绍

Gray scale investment是2013年成立的数字货币投资集团(DCG)的子公司。它是一个专门管理加密资产的信托基金。主要通过合规的基金运作模式,为机构投资者和高净值合格投资者提供服务。

总之,灰阶信托所做的就是提供一个合规的比特币投资渠道,接受投资者的资金,可以是法定货币,也可以是加密货币。根据加密资产的相应份额,它将信托份额作为资产权利证书进行分配。当投资者不想持有股权时,可以通过二级市场转让信托股票。

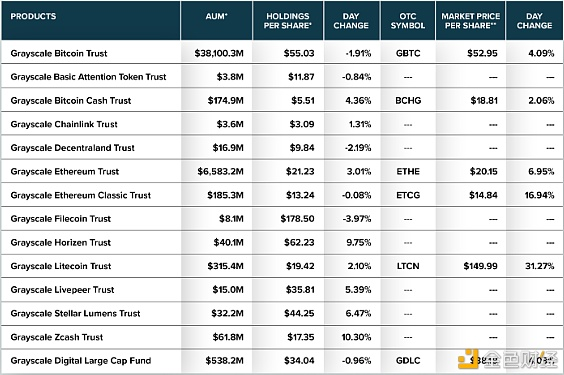

目前,我们已经推出了BTC、ETH等13只主流数字资产信托,BCH、fil、XLM、bat、LTC、mana、Zec、Zen、link、LPT,以及一只大指数基金。其中,GBTC已经是全球知名的比特币基金。它持有约654421辆比特币,市值381亿美元。

2013年9月25日,格力成立了市场上第一只比特币信托基金(GBTC),该基金当年获美国证券交易委员会(SEC)豁免注册,2015年获美国金融业监管局(FINRA)批准上市。

目前,GBTC是唯一可以在美国股市二级市场交易并跟踪比特币价格的投资产品。同时,它也是唯一能够购买美国养老金计划比特币敞口的产品。

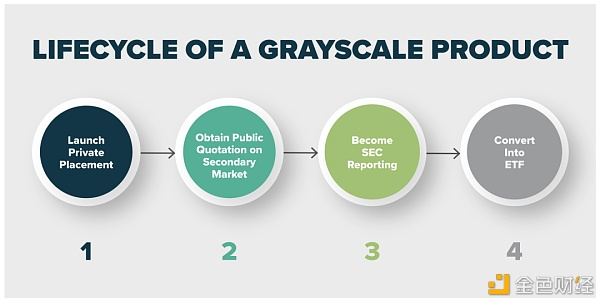

虽然目前只有GBTC和ETHe是sec报告公司,但它们对所有现有产品采用相同的商业模式(如下图所示):发起私募、在二级市场获得公开报价、成为sec报告公司以及转换为ETF。

目前,不同的灰色产品处于不同的生命周期阶段(如下图所示),其目的一直是在条件允许的情况下将这些产品转换为ETF。

截至2021年4月5日,公司资产管理总规模达到461亿美元,比年初的300亿美元增长53.67%。这种增长势头显示出机构投资者的兴趣与日俱增。

GBTC和比特币 ETF

那么,为什么要把比特币信托转换成ETF呢?在这里我们将讨论比特币etf的发展和溢价,以及GBTC产品与ETF的区别。

2021年初,加拿大先后通过两只比特币 ETF基金,再次引起市场对ETF的关注和热议。其中,目的投资的比特币etf(BTCC)自2月中旬以来已累计投资8.48亿美元,正在蚕食格力GBTC的市场份额。面对竞争产品的不断涌现,格力似乎意识到了这一危机。此外,许多业内人士认为,这将给证交会带来改变立场的压力。随着时间的成熟,格雷决定加入竞争,并计划将GBTC转换为比特币 ETF。

(注:我们最初于2016年提交了ETF申请,并在2017年大部分时间与SEC进行了对话,但最终撤回了申请。当时,数字资产的监管环境尚未发展到能够成功将该产品投放市场的程度。)

当GBTC转换为ETF时会发生什么?

首先,对于投资者来说,灰色标度意味着上市交易的GBTC股票的股东不需要采取任何行动,需要支付的管理费在转换成比特币 ETF后将相应减少。其次,对于格力本身来说,一方面可以缓解目前严重负溢价的局面,另一方面凭借其流动性可以在ETF市场占据**的领先地位。**,对于加密市场而言,更多的机构投资者和散户投资者以及基金可以通过灰阶流入来支持BTC走得更远、更健康。

为了更好地理解这一点,我们来谈谈比特币etf和GBTC的区别。

ETF(exchangetraded Fund)是一种在交易所上市、基金份额可变的开放式指数基金。ETF基金的价格需要与某些指数/资产的价格严格挂钩。比特币etf,即比特币交易所买卖基金,是一种跟踪比特币价格指数的基金。

GBTC是一种封闭式基金,投资于比特币,通常称为投资信托。这类基金可供选择的股票数量有限,其股价可以自由浮动,可以高于或低于其代表的比特币。高于比特币的价值称为溢价,低于比特币的价值称为折扣。

GBTC和比特币 ETF的共同点是,它们都为投资者依法投资比特币提供了渠道。他们不需要实际购买和保管比特币的资产,也不需要承担关键存款的风险。他们还可以获得比特币的投资收益。

比特币 ETF与GBTC的区别如下

1ETF允许做市商随意创建和赎回股票,而GBTC不允许在此期间赎回。基金份额的实现必须通过二级市场进行。2GBTC有6个月的锁定期,通常有溢价。ETF具有较好的流动性,通常没有溢价或折价。3GBTC的交易成本较高,包括经纪费、年管理费(2%)和溢价。比特币etf的成本较低,约为1%,甚至更低(0.4%)。4GBTC的投资门槛很高,只对合格投资者开放,**限额为5万美元。比特币etf对投资者和投资金额的限制较少。

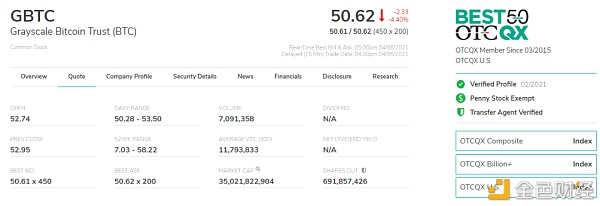

otcqx上的GBTC交易信息

与比特币etf相比,投资者选择GBTC的优势可能在于可以规避资本利得税。因此,总体来看,比特币etf的透明度更高,流动性更强,门槛和赎回风险更低,更容易被共同基金经理和养老基金所接受,显然会更受欢迎。

负保费的影响

我们来谈谈GBTC的负溢价。

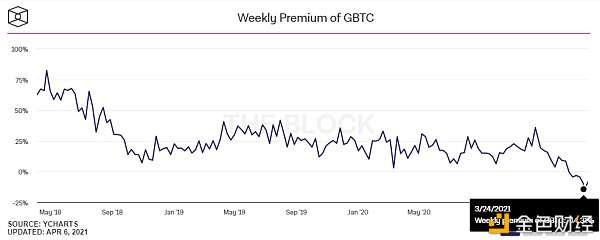

由于GBTC没有赎回程序,GBTC的持有人无法将其股份转换为比特币。此外,GBTC还有6个月的锁定期和强劲的购买需求,因此GBTC的价格通常与其资产净值相差很大。GBTC的长期溢价率保持在15-20%以上。

GBTC可在一级市场购买,同时在二级市场交易。这种机制产生两种价格:实时净值和实时市价。GBTC溢价是指公开交易的GBTC股份成本隐含的比特币价格与二级市场交易的比特币价格之间的差额。

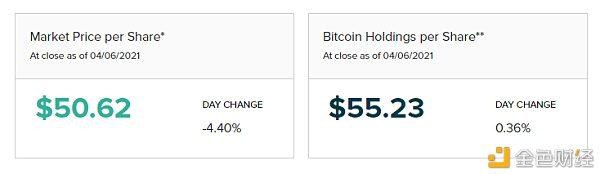

例如:4月7日,GBTC股票的收盘价为50.62美元,而比特币的实际价格为55.23美元。这意味着GBTC股票目前的交易价格为其资产净值(NAV)的91.7%,这意味着GBTC目前的负溢价为8.3%。

2月23日,GBTC自2015年以来**出现负溢价。一个多月后,GBTC维持负溢价,3月24日甚至达到-14.31%的历史高位。这引起了市场的一些担忧。有分析人士认为,这是市场的转折点,并非好事。

保费持续下降的原因可能有两个:1。一级市场GBTC到期时释放,但没有赎回机制,二级市场在套利需求下卖出压力加大,导致溢价下降。例如,在加拿大推出数只比特币 ETF,减少了对GBTC的需求。

那么负溢价的影响是什么呢?是否会直接影响比特币的价格?

持续的负溢价确实会消除广发科巨大的套利空间,意味着广发科目前的交易价格总是低于其持有标的资产的价值,这很可能导致广发科的机构需求减少,这将直接减缓比特币的申购速度。

如果美国证交会批准首只比特币etf,那么灰色GBTC产品可能会逐渐边缘化。这也是灰色公司考虑将GBTC转换为比特币 ETF的原因。

当然,这一点不必太担心。GBTC溢价的下降是因为交易机构正在兑现溢价,这并不一定直接意味着熊市或资本外流。

格雷采取了一些措施来弥补负保费。例如,格力的母公司DCG在3月10日宣布,计划以2.5亿美元收购GBTC,但效果似乎并不理想。

面对激烈的竞争对手,老牌“一主”格力已经走到了岔路口。迫切需要找到改变现状的新方法。比特币etf似乎是灰阶的**选择。近期,格力一直在**ETF相关职位,包括ETF合规总监、ETF产品开发专家、ETF销售总监等,表明格力的下一个目标是ETF。

文章标题:GBTC负溢价再创新高,转为ETF后对市场有何影响?

文章链接:https://www.btchangqing.cn/228001.html

更新时间:2021年04月08日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。