编译| bite@Mars Finance

传统的60/40基准投资组合将60%的资金分配给股票,40%的资金分配给债券,随着各资产类别的增长或收缩重新平衡,该组合会定期重新平衡,以保持这一比例。

近年来,由于债券收益率的下降和通货膨胀风险的增加,均衡的投资组合变得不均衡,这也导致了寻求多元化的投资工具来实现多投资组合的缓冲利率冲击。从投资组合的角度来看,一个**的资产应该具有可观的风险收益和较低的资产相关性,**两者兼而有之。在过去35年中,债券发挥了这样的作用,不仅提供了诱人的风险回报,而且与股票呈负相关。

比特币是否应该在资产中配置?这可能是许多人心中的一个问题。本文以比特币为例,探讨了加密货币在平衡资产配置组合中的作用,为那些对加密货币前景持乐观态度的投资者提供参考。

1;低配置,高波动性;

全球债券收益率为负14万亿美元,其他资产与债券竞争的多元化效应已降至**门槛。因此,现金流或加密货币收益的缺乏不再像黄金一样令人担忧。比特币是第一个市值知名的加密货币。其风险调整后的收益率非常高,基本上与传统资产无关。然而,比特币的历史很短,波动率很高,因此很难评估比特币在多资产组合中的作用。

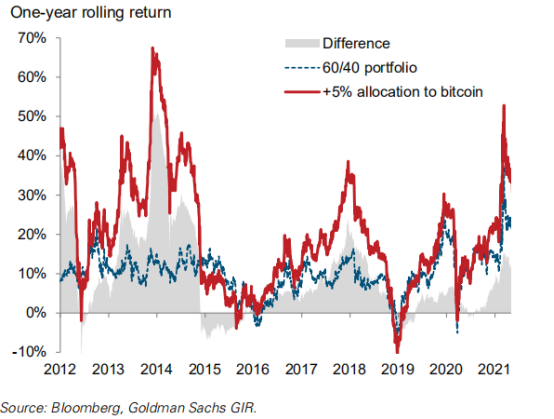

虽然比特币的波动性较大,但与标准普尔500指数和美国10年期国债相比,比特币的风险调整收益率较高,比特币与其他资产相关性相对较低带来的多元化优势。

然而,新冠状病毒性肺炎在比特币年反弹最强劲的是2017年、2019年和去年。事实上,自2014年以来,比特币实际上经常在2015年、2018年和2020年第一季度等股票缩水期间下跌,随着股市的萎缩,再加上比特币的高波动性,最终会在投资组合中占据优势。比特币只占投资组合的5%,但它推动了约20%的投资组合波动,而美国10年期债券只占2%。对于机构资产组合,高波动性也限制了风险投资者的潜在配置策略。

比特币 2017、2019年强势反弹新冠状病毒肺炎及新皇冠

2;未经测试的相关性,高风险

为了评估比特币在投资组合中的未来多元化收益,投资者需要了解比特币在整个周期内与宏观基本面、情绪等资产的关系。然而,比特币的历史太短,无法涵盖整个经济周期或高通胀时期,因此比特币的上涨和利率冲击时期会发生什么还不清楚。但在2020年初新的冠状病毒肺炎危机中,比特币增加了与其他资产的相关性。

比特币的少量配置增强了60/40投资组合

2021年初以来,比特币与传统资产的相关性再次下降,比特币与美元仍呈负相关。虽然现在断言还为时过早,但这表明投资者正在使用比特币作为对冲货币贬值的工具,类似于黄金或更广泛的实物资产。

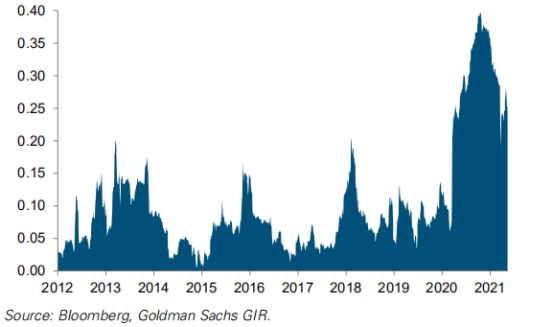

直到最近,比特币与其他资产之间的相关性还很低,而且不稳定

尽管比特币具有相关性,但从多元化的角度来看,这可能是一件好事,前提是比特币的回报在风险调整的基础上是可预测、可预测和有吸引力的。鉴于比特币的供应有限,其价格应主要取决于投资者的需求和价值。但到目前为止,投资者的需求似乎与资产本身有关,而不是与宏观因素有关;比特币在散户和机构入市后推高了价格,同时由于监管和税收的影响,价格大幅下跌。因此,在没有更清晰的驱动因素背景下,比特币未来的风险收益率仍难以预测。

3;比特币自诞生以来一直伴随着高风险

比特币高回报、高风险

可以说,比特币的波动性比其相关性和收益率更稳定,但处于非常高的水平。一般来说,大宗商品比金融资产更不稳定,因为它们的供给缺乏弹性,需求对价格不敏感。然而,比特币的价格波动极其剧烈,超过;从高峰到低谷分别为50%和80-90%。2021年,每个月都会有一次特别大的调整,1月-26%,2月-25%,3月-15%,4月-22%。但在这种高风险的同时,比特币带来了强劲的回报,价格在4月份达到了历史很高水平。1971年布雷顿森林体系崩溃后,黄金也经历了类似的高波动和大幅反弹。但在美国私人投资者获准获得黄金后,波动性和回报率最终下降。如果市场成熟,加密货币也可能出现同样的情况。

4;比特币:不完全是避风港

比特币一年波动率

比特币的高波动性将使其成为一种不可靠的宏观对冲工具,特别是在短期内,并增加了平衡投资组合的风险。与股票和债券相比,比特币的收益率在月度和日均波动性也较大,既有较大的连续下跌,也有较大的上涨。对于比特币高波动性资产,投资者需要在下跌时买入,反弹时卖出,但频繁的交易可能导致资产缩水。

机构阻力

机构资产配置者在评估比特币投资时还必须考虑其他因素。首先,加密货币的总体规模和流动性都很小;全球金融资产(股票和债券)市值约为200万亿美元,黄金市场接近11万亿美元,比特币的市值仅为7000亿美元。此外,由于存在许多其他较小的加密货币,并且有可能引入更多的加密货币,因此选择一种好的加密货币非常重要。其次,托管和交易对手风险可能难以管理,成本高昂。第三,由于缺乏透明度和对矿业碳足迹的担忧,矿业可能会有更多的监管,这给投资者带来很大的不确定性。所有这些因素都可能减缓机构投资者的广泛采用。

总结

到目前为止,比特币的市场规模和交易量在整个投资市场中所占的比重都很小。在分类中,它被认为是一个具有投资组合战略配置的另类投资类别。随着比特币的成长和成熟,越来越多的投资者对其进行研究和持有,比特币未来可能会成熟为一个独立的资产类别。

投资者是否应该将比特币纳入其投资组合取决于风险承受能力、投资目标和其他因素。对于那些认为加密货币适合投资的人,建议考虑少量配置,并将持有的各种主要加密货币多样化。

参考文献:

穆勒·格利斯曼:加密技术在平衡投资组合中的作用

文章标题:本文以比特币为例,探讨了加密货币在均衡投资组合中的作用

文章链接:https://www.btchangqing.cn/285508.html

更新时间:2021年06月17日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。