重点总结

1.美元14万亿营业额;2021年第一季度,tokeninsight跟踪了51项涉及永续合约业务的数字资产交易所的交易数据,数字资产永续合约交易额为14.32万亿美元,超过去年数字资产衍生品交易额;

2.美元受投机情绪、大规模卖空等多重因素影响,永续合约市场2月23日创下3951亿元的成交纪录,本季度日成交量前十位主要中心化在2月23日左右;

3;波动性:1月份矿工大规模抛售比特币、以太坊等主流数字资产,2月份机构有组织地做空,都对市场产生了较大影响,形成了两个历史波动峰值。投资者对高波动市场环境具有良好的适应性;

4;59.4%;Usdt标准合约延续了去年四季度的强劲表现,成为本季度最受投资者欢迎的合约产品。一季度成交量8.51万亿美元,占市场总成交量的59.4%;

5;合规性;由于永续合约的高风险性和高投机性,各国对此类产品的监管相对严格,导致合规交易规模相对较小。在2021年第一季度上市的51家交易所企业中,海肯是唯一一家能够遵守永续合约的关联交易企业;

6;火币交易所和FTX交易所的用户数分别增长了288.3%和313.8%,远远超过交易所的价格涨幅(162.3%)。交易活动和用户群体显著扩大;

7;分类;目前,永续合约业务涉及的数字资产交易所可分为五类:大综合交易所、大永续合约交易所、中永续合约交易所、合规交易所和精品交易所。精品交易所专注于利基市场,利用比较优势打造竞争力。更为成功的策略包括开发新的业务线、运营特定的数字资产交易对以及为特定客户优化交易系统。

前言

永续合约是数字资产衍生品市场上的“上帝恩赐”。2021年一季度,在牛市的催化下,交易所永续合约相关业务增至51家。仅一季度,永续合约交易量就达到14.32万亿美元,超过去年衍生品交易量,甚至略高于本季度现货市场交易量。

关于永续合约的定义,市场上有两种不同的声音。认为永续合约是期货的一种变形,属于“无到期日期货”,应归类为泛期货;另一种观点认为,永续合约实际上起源于“差价合约”(CFD),这是一种风险高、监管限制严格的掉期衍生产品,以前仅限于机构。

目前,市场上大多数交易所将永续合约归类为期货产品,大多数用户也这么认为。然而,如果我们对永续合约产品进行分析,我们会发现永续合约是一种现金流量定期交换的衍生产品。多空双方可以在不持有现货的情况下完成定期的损益交换。其核心机制与期货等传统衍生品相去甚远。因此,从机制的角度看,永续合约应归类为“标准化互换衍生品”。

因此,在本季报中,tokeninsight将永续合约与期货分开,独立编制了《2021年一季度永续合约交易行业研究报告》,主要包括市场宏观动态、交易所年表现、市场结构、市场结构、市场结构和市场结构四个部分,根据不同类永续合约的表现及用户群的特点,全面描述永续合约市场,可从数据层面提供相关资讯,协助有意参与永续合约市场的交易商及交易所营运者作出决策。

token insight除了传统的宏观和微观交易数据外,还整合了永续合约的交易数据,通过计量和定量的方法进行计算。在影响永续合约交易的因素和用户特征方面,本文得到了一些有趣的发现。本报告供投资者和交易所运营商参考。

您可以访问tokeninsight.com官方网站,随时随地查看永续合约市场中不同交易所、不同类合约和不同标的资产合约的实时交易数据。有关2021年第一季度数字资产永续合约市场的更多信息,请阅读报告

Wayne,TokenInsight首席执行官

2021.04.23

1行业跟踪

简

① 英国禁止向零售用户出售数字资产衍生品的禁令于2021年1月6日生效;

② Doceo 1-20倍USDT可持续发展合同线币和交易所;

③ 币在线btcbusd 1-50倍永续合约,调整u标合约的清算率;

④ 火币在1月份推出了20个u标准永续合约;

⑤ FTX推出平台币 FTT永续合约;

⑥ 从周交易量来看,永续协议在指数中排名第六。

二月

① 1月,多格USDT永续合约推出,币杠杆率为1-17倍。2月推出多格美元永续合约,okex杠杆率为0.01-75倍。2月份,币安交易所将Doge USDT永续合约杠杆率由1-25调整为1-50;

② 1月推出Sol USDT永续合约,2月推出OEI okex和HOO 币;

③ Bitmax在线永续合同仓库按仓库模式;

④ 区块链存储协议arweave通正ar推出FTX;

⑤ Starkex在主网络上推出了新的内部测试alpha版交叉保证金**合约;

⑥ MXC Matcha合约在线全仓模式,未实现利润可作为保证金。

三月

① Luna u标准永续合约分别于1月、2月和3月推出;

② one u标准合同于3月推出;

③ 去中心化的**协议:perp推出了币安交易所和okex;

④ h币合约现在可以为土耳其用户提供数字资产衍生品交易服务,包括USDT标准永续、h币标准永续等合约类;

⑤ 在gate.io上发布的蛋糕永续合约;

⑥Bitmex任命普华永道合伙人为首席财务官;

⑦ Ascendex(前身为bitmax)推出了ETH USDT永续合约。

2数字资产交易所产业生态景观

3贸易新闻

3.1市场容量

“2021年第一季度,永续合约交易量达到14.75万亿美元,超过去年衍生品交易总量,成为衍生品市场的**主流。

2021年第一季度,token insight跟踪了51项涉及永续合约业务的交易所数字资产的交易数据,基本覆盖了大部分交易所永续合约业务的存续期。永续合约作为一种掉期衍生产品,其产品设计和业务操作相对简单,但仍存在一些障碍。到目前为止,数字资产市场涉及永续合约相关业务的交易所只占整个市场现货交易所的四分之一左右。

然而,经过2020年的发展,永续合约已成为衍生品市场的**主流。2021年第一季度,永续合约成交额达到14.32万亿美元,超过去年衍生品市场总成交额(约13.04万亿美元)。

2021年第一季度永续合约市场总量,来源:token insight

从主流数字资产产品的交易量来看,永续合约已经可以与市场上的现货合约相媲美。与永续合约成交量相比,2021年一季度现货成交量更是略有下降,达到14.11万亿美元。作为一种高度投机性的衍生品,永续合约的高成交量表明数字资产市场比以往更加活跃,但也意味着市场的投机性情绪比以往更高。

2021年第一季度数字资产市场主流产品交易量比较,来源:token insight

2021年第一季度所有市场永续合约的月营业额,来源:token insight

“2月下旬以来,永续合约的成交量一直高于现货合约。永续合约的成交量与市场投机、美债长期利率等因素密切相关。

2021年第一季度,数字资产市场各类永续合约日均成交额达到1591.4亿美元,创历史新高。随着投机活动的增多,永续合约的成交量在1月份开始上升,2月下旬达到峰值。受投机情绪、有组织卖空等多重因素影响,永续合约市场2月23日创下3951亿美元的交易量纪录,本季度日成交量前十位主要中心化在2月23日前后。

2021年一季度全市场永续合约和现货日交易量,来源:token insight

3月份,市场热度略有下降,但与1、2月份相比,现货交易量开始低于整个3月份延续的永续合约交易量,这在数字资产市场历史上尚属**。这似乎表明,有投机情绪的投资者占多数,他们更愿意利用高杠杆衍生品,用少量资金进行短期操作。

token insight通过对永续合约交易量相关因素的回归分析发现,总体而言,主流数字资产的价格对永续合约交易量没有显著影响,而投机情绪(反映在主流数字资产和永续合约的历史波动性中)对永续合约的成交量有重大影响。原因在于,永续合约作为一种投机投资工具,在交易过程中包含了用户对未来市场价差方向的预测,反映了投资者对未来市场波动的主观看法。在波动性较大的情况下,投资者更容易被迫平仓和频繁操作,导致成交量大幅增加。

值得注意的是,2021年一季度永续合约的成交量变化也与传统市场的一些因素密切相关。在回归结果中,10年期国债利率与永续合约成交量之间存在显著的正相关关系,且影响程度高于其他因素。

一种可能的解释是,美国长期利率反映了市场的通胀预期。美债长期利率上升意味着短期利率下降,通胀压力上升。此时,投资者往往选择购买抗通胀资产或配置更多资金投向高收益投资产品。与以往不同的是,去年以来,将数字资产视为抗通胀资产和高收益投资产品的投资者比例大幅上升,导致大量机构和个人投资者购买数字资产,数字资产价格上涨。

考虑到持有现货成本高、合约价格锚定现货的永续性以及杠杆的使用,同一规模的名义现货头寸只能通过少量的保证金获得。但由于资本率的存在,永续合约的实际效果不如持有现货。此外,持有永续合约的整体风险高于现货合约。但考虑到资本配置成本较低,资本利用效率较高,在有限的资产规模下,将永续合约作为高收益投资工具和风险对冲工具,也是个人投资者和部分机构投资者可以接受的选择。

3.2历史波动率

“2021年第一季度,永续合约的历史波动幅度逐渐趋同,投资者对高波动市场环境表现出良好的适应性。

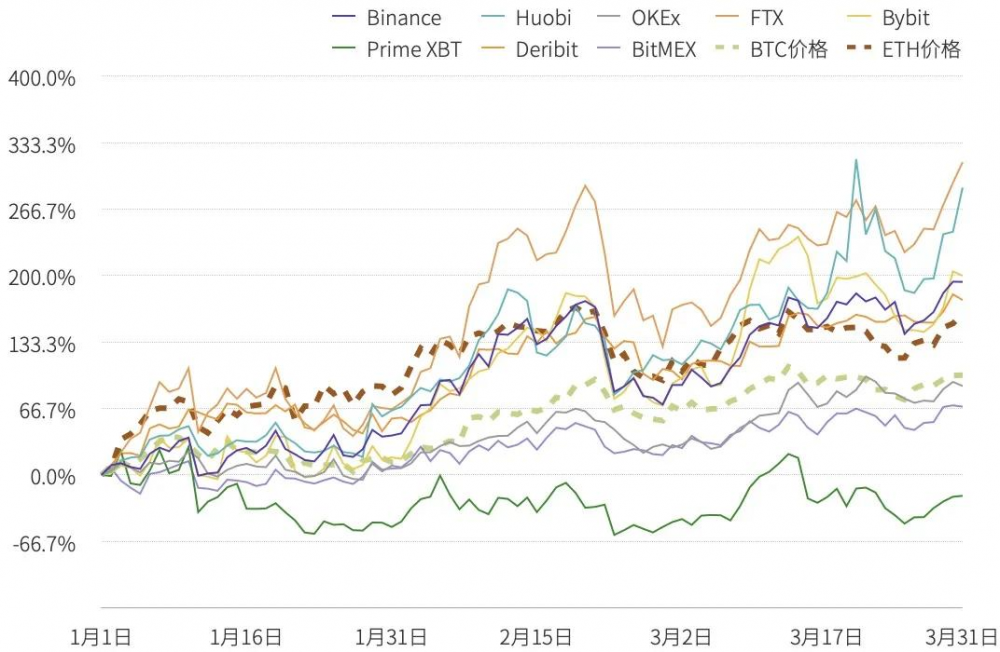

永续合约的历史波动性衡量了永续合约收益的波动性,也反映了市场的投机情绪。与上季度相比,本季度主流资产永续合约的历史波动率继续处于较高水平。其中,1月份矿工大规模抛售比特币、以太坊等主流数字资产和2月份机构有组织的做空行动对市场影响较大,形成了两个历史波动高峰。

很高的波动出现在1月13日,当时数字资产的矿工中心化出清。在短期内价格剧烈“过山车”式波动的影响下,市场普遍出现恐慌情绪,历史波动达到183点左右。同时,矿工抛售期永续合约的市场波动率也创下一季度很高水平。不过,投资者对高波动的市场环境表现出良好的适应性:尽管类似1月份的市场突发事件在随后两个月内持续发生,但其对投资者的影响逐渐减弱。2月份大规模卖空导致币价格波动的幅度甚至高于1月份,但与1月份相比对历史波动的影响有限,很高不到150;3月期权季末交割以及机构涉嫌卖空,对永续合约市场影响不大。

2021年第一季度主流数字资产永续合约和BTC价格的历史波动性比较,来源:token insight

4交易所分析

4.1 交易所总体比较

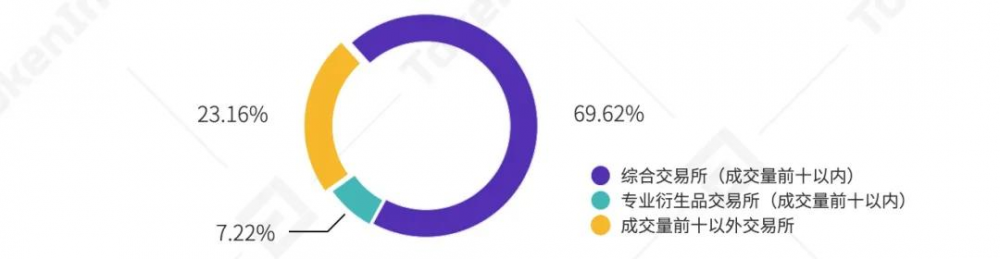

“打破了大集成交易所对数字资产市场永续合约交易业务的垄断,市场竞争相对充分。

与2020年相比,2021年第一季度,大量中永续合约业务的交易所(季度营业额1000-5000亿美元)打破了多家大交易所在永续合约市场的垄断局面。2021年第一季度,前三名交易所(binance futures、Huobi futures、bybit)占46.2%,前十名交易所占市场成交量的76.84%。对于剩下的中小交易所和去中心化交易所,它们也获得了约四分之一的市场份额,整体市场竞争相对充分。

2021年一季度部分主流永续合约成交量(不含交易所异常成交量)及市场中心化度,来源:token insight

2021年第一季度永续合约在整个市场的成交量分布(基于coingecko公布的成交量),来源:token insight

与去年同期相比,永续合同的交易规模扩大了10倍以上。交易所涉及永续合约业务,2021年第一季度,交易所永续合约三个季度营业额超过万亿美元,交易所永续合约九个季度营业额在5000亿至1000亿美元之间,22份交易所**合约的季度营业额超过1000亿美元。

其中,双星期货和火币期货的成交量仍占据市场的第一或第二位。与2020年相比,一季度双汇期货交易额突破3万亿美元,达到3.71万亿美元,超过第二、三位的总和。与去年四季度相比,双汇期货市场份额扩大3.18%至25.93%,实现了现货市场和永续合约市场的“双龙头”;火币期货以1.87万亿美元的成交额排名第二,占市场份额的13.05%,但其在传统交割期货合约市场的表现要优于比南斯。

2021年第一季度交易所永续合约成交量排名前三,来源:token insight

前五大永续合约交易所的成交量分布(按交易所类),来源:token insight

2021年第一季度的另一个重要特点是交易所将在永续合约市场占据更大的市场份额。与去年相比,交易所年度十大永续合约中,除bybit外,均为综合交易所;在交易所成交量前五名中,专业衍生品交易所成交量仅占整个市场总成交量的7.22%。专业衍生品交易所中,bybit本季度表现**,交易额超过万亿美元,其次是hopex等交易所,交易规模约5000亿美元;受SEC调查起诉、新交易所崛起等因素影响,老交易所 bitmex本季度市场份额缩水至2.56%,季度营业额仅3663.8亿美元,跌出前十。

永续合约交易与现货交易的密切关系是综合交易所获得更大市场份额的可能原因。通过测算影响永续合约成交量的相关因素,token insight发现,现货成交量与永续合约成交量也呈显著正相关,现货成交量增长1%,永续合约成交量增长0.69%。这意味着,永续合约交易量的大部分来自现货交易的分流。投资者在参与现货交易时,被永续合约交易的高杠杆率和高资本利用率所吸引,开始参与永续合约交易。这对于同时拥有现金、永续合约甚至交割期货、期权等业务的集成交易所无疑更为有利:用户节省了交易所的相关成本。

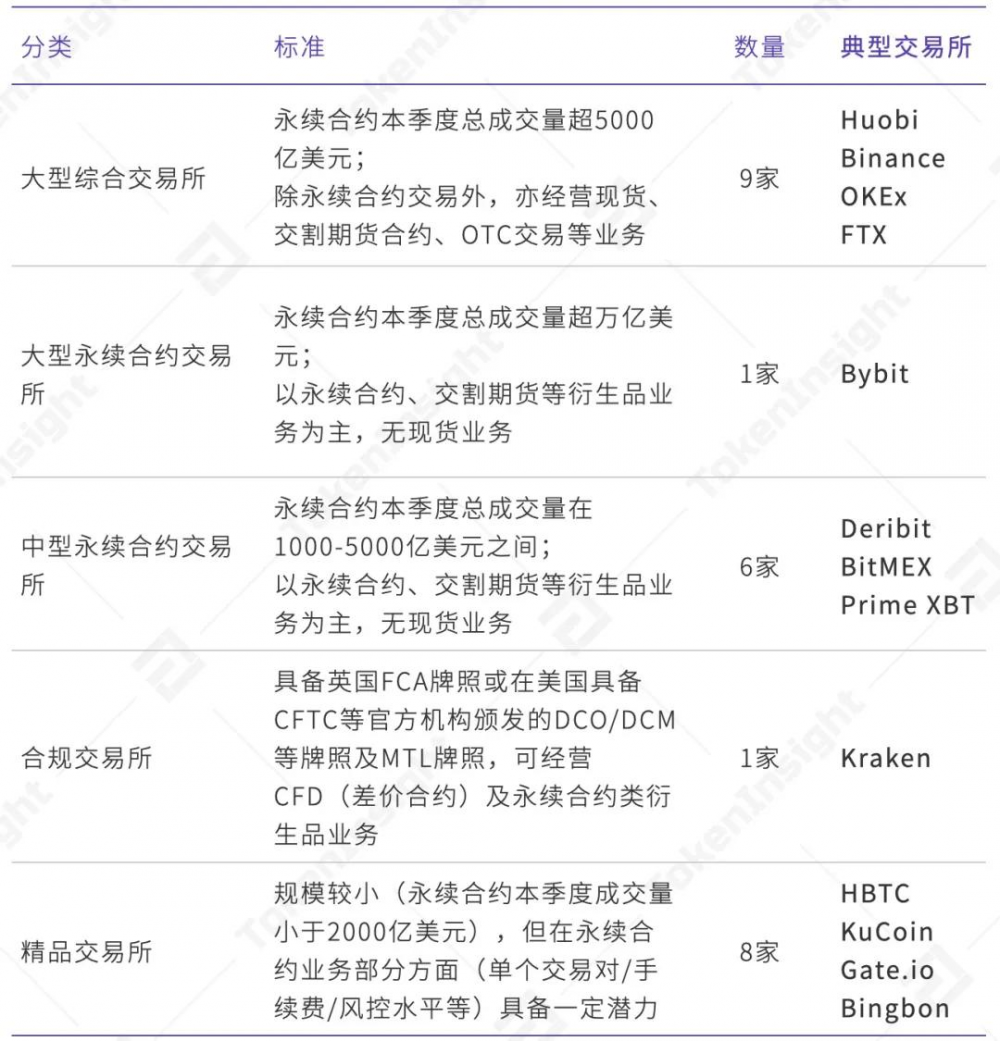

4.2 交易所分类

在本季报中,token insight根据季度交易规模、业务覆盖线、合规性、比较优势等指标,将目前涉及永续合约业务的数字资产交易所分为五类:大综合**易所、大永续合约交易所,中永续合约交易所、合规交易所和精品交易所。除永续合约交易外,交易所大综合还经营现货、交割期货合约、场外交易等业务;交易所主要从事永续合约等数字资产衍生品交易业务;合规交易所专注于提供合规永续合约交易服务;精品交易所专注于利基市场,利用比较优势打造竞争力。

交易所《2021年第一季度数字资产永续合同分类标准》,来源:token insight

4.3大综合交易所

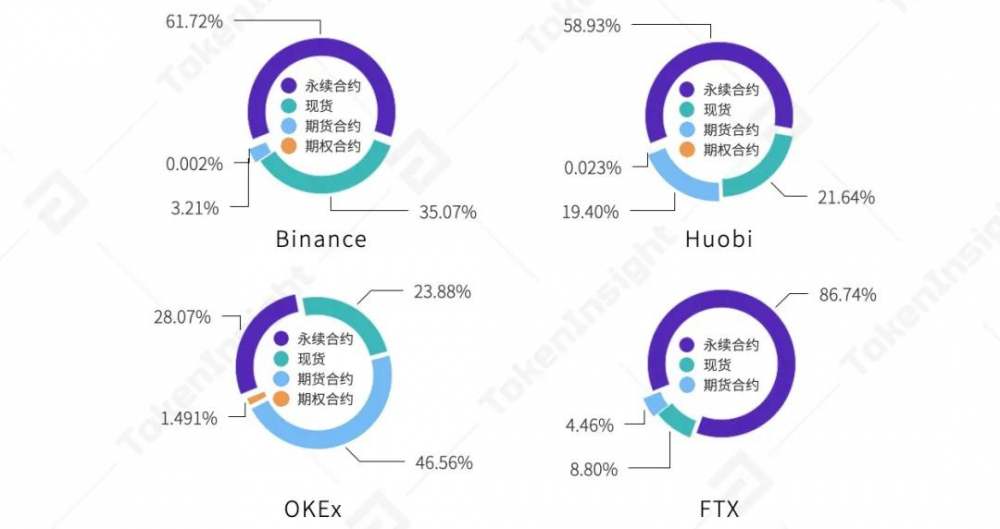

“一季度永续合约成交量的69.62%中心化在大综合交易所,永续合约成交量普遍超过其他产品。

2021年一季度,永续合约市场总量的69.62%来自大规模综合交易所。除okex外,大部分大综合交易所的永续合约成交量远高于交割期货和其他衍生品。与2020年相比,永续合约已成为交易所大综合业务中知名的业务,如下图所示:

2021年部分大综合交易所不同类产品容积率,来源:token insight

以火币、比南斯等永续合约周转规模超过万亿的综合交易所为例。在交易所中,现货交易量占比从2020年至今持续下降,到2021年第一季度下降到35.47%(binance);火币、奥克斯等交易所现货交易量约占五分之一,而FTX等大中综合交易所现货交易量占比不足10%。

相比之下,一季度永续合约业务在比南斯和火币的比例已经达到60%左右。okex的传统优势是交割期货合约,但永续合约的交易量也达到了28.07%;自由贸易区86.74%的交易量来自于永续合约,远高于总市场的46.74%。数据显示,自2020年10月牛市开始以来,随着投机情绪的逐渐抬头,永续合约取代了现货合约、交割合约等传统产品,占据了衍生品交易乃至交易所整体业务的核心地位。

2021年第一季度交易所大综合永续合约日成交量变化,来源:token insight

4.4大永续合同交易所和中永续合同交易所

“Bybit 交易所在专业衍生品交易所中永续合约成交量保持第一,而中永续合约交易所各有特点。

由于永续合约交易与现货交易相关性强,综合交易所进入永续合约市场的门槛相对较低,在综合交易所进入永续合约业务处于牛市的背景下,本季度专业衍生品交易所在永续合约业务中的整体表现相对较差。Bitmex进一步受到监管混乱的影响,本季度它与bybit和其他竞争对手拉开了巨大差距。比特在2020年第四季度继续保持良好的业绩。本季度,永续合约成交额达1.03万亿美元,在永续合约细分市场排名第三,在专业衍生品交易所中表现**。

2021年一季度大中专业永续合约交易所日成交量变化,来源:token insight

面对综合交易所的激烈竞争,一些具有中等可持续合约交易规模(季度成交量1000-5000亿美元)的专业衍生品交易所将在一季度转向具有一定门槛的衍生品细分市场。Deribit一季度保持了在期权市场的主导地位,期权交易量占数字资产期权市场份额的65.63%;另一方面,XBT选择加强与传统市场的联系,逐步发展外汇、商品和指数期货交易业务,除了发展数字资产市场和传统市场之间的互动业务外:交易所还宣布,它将很快能够使用ETH和USDT/USDC等数字资产作为外汇、大宗商品和指数期货合约的保证金,试图抓住新的细分市场。其他中永续合约交易所选择了类似bybit的策略,在主流合约交易对中发力,形成了中永续合约交易所鲜明的竞争态势。

交易所大永续合约和交易所中永续合约2021年一季度成交量占比,来源:token insight

“过去,大交易所凭借强大的资源储备和资金实力,在拓展新区方面具有压倒性的竞争优势。不过,对于投资者来说,产品经验、资本率规则、减仓机制、保险赔付和流动性都与自身的实际利益有关。最终,我们会发现强大的产品和专业的服务是吸引用户的利器。数字资产衍生品市场仍处于非常早期的发展阶段,我相信没有交易所敢保证它在数字资产合约产品方面取得了**。”

–科尼克斯

头寸是反映交易所永续合约业务绩效的另一个重要指标。考虑到永续合约的持仓量是标的资产价格与未平仓合约数量的乘积,如果持仓量的增加超过主流数字资产价格的增加,一般说明交易所合约的规模有所增加,交易活跃度较高,而用户群更可能扩大。

Token insight收集比较了8种典大集成交易所和永续合约交易所的持仓变化数据,并以比特币和交易所年内价格变化为参考标准。数据显示,综合交易所在永续合约方面具有一定的发展优势,持仓扩张程度较高:与年初相比,火币交易所在永续合约中的持仓增长288.3%,FTX 交易所持仓增长313.8%,远远超过交易所(162.3%)的价格涨幅。交易活跃,用户群扩张明显。在交易所永续合约中,bybit表现较好,持仓量较年初增加199.8%,与binance持平(193.7%)。

值得注意的是,okex和bitmex 交易所持仓量的增加接近比特币价格的增加(100.1%),表明未平仓合约数量的变化小于年初;Prime XBT的永续合约头寸较年初减少21%,原因是其业务重心倾向于传统市场。

2021年第一季度部分交易所永续合约头寸变动,来源:token insight

4.5合规**易所

“由于永续合约产品的严格合规性,永续合约合规交易规模较小。

在永续合约市场中,由于永续合约的高风险性和高投机性,各国对这类产品的监管相对严格,导致合规交易规模相对较小。在2021年一季度上市的51家交易所企业中,海肯是唯一一家能够履行永续合同相关交易的企业,一季度营业额为535.3亿美元,占整个市场的0.37%,影响相对较弱。

但是,一些机构和个人投资者对合规的永续合约仍有一定的需求。从持仓角度看,本季度Kraken 交易所用户日均持仓量保持在2亿美元左右,季末持仓量较年初增长84.4%,略低于比特币,表明其用户群体可能相对固定,对于大多数普通用户来说,交易所合同可能不够有吸引力。

2021年第一季度Kraken 交易所永续合约交易量和头寸概览,来源:token insight

4.6质量交易所

“精品交易所专注于细分市场或特定的数字资产交易对,以创造比较优势来获得市场份额。

在大综合交易所“大举进军”永续合约市场的背景下,对于小综合交易所来说,为了生存和获得一定的市场份额,建立比较优势,获得与大综合交易所在利基市场(niche market,它是指一些被具有**市场优势的企业所忽视的细分市场,是企业生存和发展的关键。在传统市场中,类似的金融机构通常被称为“精品”。在数字资产市场上,依靠自身特色业务生存和发展的小交易所也可以称为“精品交易所”。

在永续合约市场,精品交易所最成功的生存策略包括开发新的业务线、运营特定的数字资产交易对,以及为特定客户优化交易系统。其中,定向发展特定数字资产交易对的策略被证明更为有效。Bybit等早期精品交易所通过这一策略成功获得了大量的市场份额和用户群体。HBTC是2016-2014年采用这一战略的典公司,2021年销量较小。

HBTC的永续合约业务主要中心化于市场流动性良好的比特币相关的永续合约,包括USDT标准比特币永续合约和币标准比特币永续合约。这两项交易对季度营业额的贡献率超过95%,达到1844亿美元。结合整个市场的交易数据,如果仅计算主流数字资产永续合约的总交易量,HBTC排名第十;总体来看,凭借在比特币永续合约方面的比较优势,HBTC在整个季度营业额中排名第18位,占永续合约市场份额的1.35%,在七大精品交易所中表现良好。

2021年第一季度HBTC 交易所永续合约的数量分布,来源:token insight

“在这个牛市周期中,我们可以看到数字资产的总市值正在上升,大量新投资者、传统金融机构和风**司涌入这个市场。投资者对合约、期权等金融衍生品的需求将成倍增长,包括永续合约在内的衍生品板块仍有很大发展空间。在过去的两年里,coinex一直深入参与永续合约的市场细分。我们没有像其他品牌那样追求同样的惊喜。我们更关注用户体验和资产安全的改善。只有用心,才能在这个行业制造出完美的产品。”

–科尼克斯

此外,交易所还选择针对特定客户优化交易系统,以获得特定投资者的青睐。以宾邦为例,针对部分投资者在衍生品交易中缺乏交易经验和困难,一方面简化了交易界面,降低了用户的学习成本,另一方面提供了“跟单”功能,这样投资者就可以**交易者在用户社区的盈利策略来投资衍生品。通过上述战略,宾邦自2018年起就在永续合约的细分市场占据了一席之地。

“跟单”策略对个人投资者的保护作用体现在宾邦交易所的日成交量上。一般来说,由于专业交易者掌握的信息较多,他们可以通过一些专业指标来预测市场可能出现的趋势,特别是对于非系统性风险(如卖空)。通常情况下,个人投资者无法跟踪这类信息,因此当风险发生时,会因价格剧烈波动而遭受严重损失。通过“跟单”策略,散户可以**专业交易员的操作,从而有效降低清算的可能性。2月23日,机构有组织的卖空导致大量个人投资者爆仓清盘,形成了一季度的很高交易高峰。在宾邦交易所,虽然当时成交量有所增加,但增幅远低于市场平均区间,说明通过跟单功能,不少个人投资者或抄袭专业交易员的策略,其仓位得到了有效的保护,经受住了市场的考验。

宾邦交易所永续合约2021年第一季度成交量变化概述,来源:token insight

5产品概述

5.1不同标准永续合同产品的表现

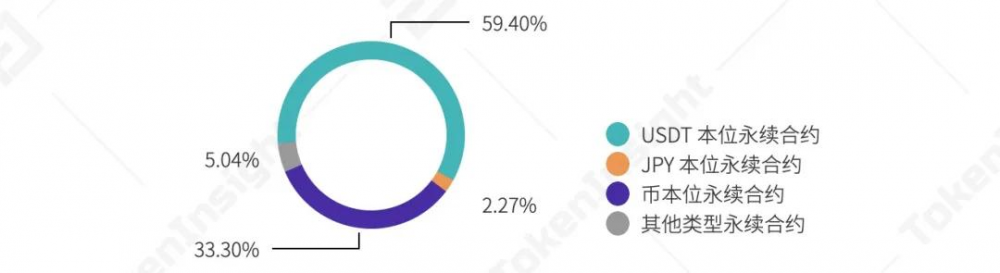

“USDT标准永续合约成交量占大半,币标准永续合约市场规模进一步萎缩,日元标准永续合约成交量明显。

在2021年一季度的永续合约市场中,USDT标准合约延续了去年四季度的强劲表现,成为本季度市场上最受投资者欢迎的合约产品。一季度成交量达到8.51万亿美元,占市场总成交量的59.4%,过半;3249.6亿美元的交易额来自日元计价的永续合约产品,占市场的2.27%。日本投资者在永续合约市场中的角色值得进一步追踪和关注。

相比之下,币标准永续合约由于风险相对较高,流动性需求旺盛,市场份额进一步降低。一季度总成交量占整个市场的33.3%,约为4.77万亿美元。

2021年一季度不同类永续合约在整个市场的市场份额,来源:token insight

2021年第一季度交易所部分主要永续合约成交量比较,来源:token insight

从主流综合交易所和永续合约交易所来看,USDT标准永续合约是大多数主流交易所衍生品的主要产品,其交易量占比超过50%。FTX 交易所永续合约的交易量甚至来自USDT标准永续合约。字节交易所是唯一的例外。交易所一季度主要交易量来自币标准永续合约,占比85.8%,在币标准永续合约细分市场具有一定的比较优势。

5.2不同永续合约产品的表现

“非主流数字资产合约成交量进一步扩大,主流数字资产合约(BTC、ETH)成交量占市场份额略高于70%。

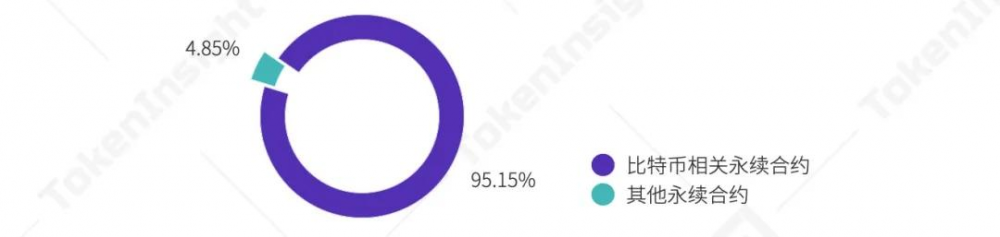

本季度永续合约的交易仍主要中心化在两大数码资产(BTC和ETH)。与BTC和ETH相关的永续合约总营业额达到10.5万亿美元,占市场总营业额的73.35%。其中,比特币相关合同贡献8.23万亿美元。与上季度相比,主流数字资产永续合约比重进一步降低,一季度非主流数字资产合约交易量占市场份额的26.7%。其中,以BNB、dot、XRP、ADA等平台币和非以太坊为资产的永续合约表现良好,季度营业额超过1500亿美元,而以DeFi项目为标的的永续合约季度营业额一般不超过1000亿美元,其中,统一相关永续合约表现**,一季度营业额达964.4亿美元;

2021年第一季度不同基础合约的成交量分布,来源:token insight

2021年第一季度部分非主流数字资产合约成交量表现,来源:token insight

6流行度和用户分布

6.1用户知名度

“永续合约相关关键词搜索热度峰值恰逢市场高波动期,用户合约基础知识缺乏,用户教育亟待加强。

用户搜索热度往往能反映出人们对某种产品和概念的接受程度。同时,可以结合其他影响因素,在一定程度上推断出用户特征。

首先要明确的是,永续合约和期货虽然有很多相似之处,比如融资融券机制,但本质上是不一样的。然而,在当前的数字资产衍生品市场中,永续合约和期货的定义并不明确。因此,为了尽可能涵盖更多信息,本季报跟踪的关键词包括“**”和“未来”。

如下图所示,用户关键词人气的高峰期基本上与市场的**动期相吻合:2021年1月11日左右的矿工抛售潮中,关键词人气达到第一个高峰(约33%);2月底,用户搜索热达到峰值100左右;3月底,在大规模交割期权期间,期货热度第三次达到峰值,达到100点左右。

2021年第一季度永续合同相关关键词谷歌热度趋势图,来源:谷歌趋势;TokenInsight公司

另一方面,如果将搜索关键字设置为“**”并添加其他关键字,则大多数天获得的热量数据为0。只有当市场发生较大变化时,热度才会明显提高。如果以“加密期货”为关键词,则市场热度数据更为完整。token insight将热度数据与永续合约交易量、期货交易量、比特币价格等变量进行回归,发现“加密期货”热度与永续合约交易量、比特币价格显著相关,而与交割期货交易量不相关,这表明,永续合约市场的用户对永续合约和期货相关概念的认识普遍不清晰,用户教育有待加强。

峰值测量:热值代表相对于图表中指定区域和时间内很高点的搜索热值,很高热值得分为100分;热量是50,是前者的一半;如果数据不足,则为0。

6.2用户地理分布和关键字分布

“永续合约搜索的流行与差价合约的合法交易区域高度吻合,用户对相关关键词的搜索表明用户群体具有高度的投机性。

永续合约交易用户的特点比较明显。从地域分布来看,搜索永续合同相关词语的用户与合同的法定交易区域高度吻合,如荷兰、新加坡、英国、澳大利亚、加拿大、土耳其等国,平均搜索人气超过50人;在美国和其他差额合同被宣布为非法的地区,永续合约的搜索热度相对较低,平均搜索热度不到30%。

2020年第一季度永续合同相关关键词搜索热度地理分布,来源:谷歌趋势;TokenInsight公司

从永续合约用户相关的搜索关键词来看,除了搜索永续合约相关的词汇外,永续合约用户还会搜索股市、价格及价格预测、股指及股指期货、融资融券、多格币、瑞迪、特斯拉等相关词汇。,这一现象经常出现在投机性用户聚集的网络社区中,说明永续合约投资者与传统市场投机者之间存在较强的相关性,用户群体的整体投机性情绪较强。另外,永续合约用户经常搜索的交易所主要包括binance和CoinBase,其他交易所在永续合约相关关键词搜索中不太受欢迎。

2020年第一季度与永续合约相关的搜索关键词,来源:谷歌趋势;TokenInsight公司

7监管发展

风险声明

为防止各类金融平台打着“区块链”和“虚拟货币”旗号进行非法集资活动,tokeninsight将严格遵守国家法律法规,坚决**非法集资、网络传销、1c0及各种变种等各类非法集资活动,利用区块链传播不良信息。

如果内容包含敏感信息,请后台联系我们,我们会及时处理。

文章标题:Ti 2021 Q1研究报告-永久合同

文章链接:https://www.btchangqing.cn/246960.html

更新时间:2021年04月29日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。